Abstracts

Résumé

L’économie tunisienne a connu une inflation faible et stable sans précédent suite aux réformes du programme d’ajustement structurel (PAS). L’objectif de cet article consiste à trouver des contacts entre les pratiques des politiques monétaire et budgétaire tunisiennes avec la littérature économique.

Afin de prendre en compte les effets réciproques entre le passif et l’actif du budget de l’État, nous adoptons une démarche en terme du modèle VAR ainsi que des tests de causalités de Granger. La théorie budgétaire du niveau des prix s’applique au cas de l’économie tunisienne où le surplus est exogène. Nous attribuons le niveau faible et stable de l’inflation à une politique budgétaire dominante et une politique monétaire qui cible le taux d’intérêt.

Abstract

Tunisian economy has experienced a stable and low inflation after reforms of PAS. The objective of this paper is to find contacts between practices of monetary and fiscal policy and the economic literature. We use a vector auto regression (VAR) analysis in order to take into account the bidirectional effect between liability and surplus. The Granger causality test shows the direction of causality. FTPL (Fiscal Theory of the Price Level) can apply to Tunisian economy where surplus series is exogenous. We attribute the low and stable inflation in Tunisia to a dominant fiscal policy and to a monetary policy which targets interest rate.

Article body

Introduction

Ignorant les implications de la contrainte budgétaire de l’État, les modèles conventionnels utilisés par le FMI dans le cadre des plans d’ajustement structurels supposent que la politique monétaire détermine le niveau des prix. Nouveaux classiques et nouveaux keynésiens s’accordent depuis les années quatre-vingt à considérer qu’une fonction de réaction de la politique monétaire fondée sur le taux d’intérêt permet le contrôle du niveau des prix : c’est le régime de politique économique conventionnel que Woodford (1995) appelle « régime ricardien » où la politique budgétaire endogène assure le respect de la contrainte budgétaire intertemporelle de l’État quel que soit le sentier des prix.

Les premières contributions en faveur d’une détermination budgétaire du niveau des prix ne sont apparues que récemment. Elles sont la conséquence du réexamen des hypothèses d’endogénéité de la politique budgétaire et d’indépendance de la banque centrale, et ont donné naissance à une nouvelle vision du rôle respectif des autorités monétaires et budgétaires dans la stabilisation de l’inflation. Lorsque la politique budgétaire est exogène, le niveau des prix s’ajuste pour garantir l’égalité entre l’actif et le passif de la contrainte budgétaire du gouvernement à l’équilibre; Woodford appelle « non ricardien » ce régime de politique économique. Dans un tel régime, le surplus primaire est insuffisant pour financer le passif de l’État, pour qu’à l’équilibre la contrainte budgétaire de l’État soit satisfaite quel que soit le sentier des prix. Dans ce cas, si les autorités monétaires essaient de stabiliser les prix à court terme, aucun équilibre n’existe. Le rôle de stabilisation de l’inflation à court terme est assigné aux autorités budgétaires dans un régime non ricardien.

Leith et Wren Lewis (2000) (LWL) ont mis en évidence l’aptitude des deux régimes décrits par Woodford à stabiliser l’inflation. Des contraintes sur la politique budgétaire facilitent le contrôle de l’inflation : « lorsque la politique monétaire augmente le taux d’intérêt en réponse à un excès d’inflation, une politique budgétaire autostabilisatrice est nécessaire, alors qu’une politique budgétaire qui n’assure pas par elle-même la solvabilité de l’État, contraint la politique monétaire à se comporter de façon passive » ont argumenté LWL (2000) en abordant, avec nuance, les termes de Leeper (1991) quant à la nature active ou passive des politiques monétaire et budgétaire.

En pratique, des mesures structurelles ont nettement réduit la dette publique des États-Unis lors de la présidence Clinton, témoignant de la possibilité de manipuler les composantes du budget de l’État à court terme. Parallèlement, des développements théoriques portant sur la relation entre le budget de l’État, l’inflation, la production et la consommation ont vu le jour sous l’appellation de « théorie budgétaire du niveau des prix », qui a remis à l’honneur les débats sur la politique budgétaire et qui est plus conforme aux pratiques contemporaines des banques centrales, distinguant deux régimes de politique économique, l’un ricardien et l’autre non ricardien.

La pertinence empirique du régime non ricardien dépend de la situation financière de l’État. L’objet de notre contribution est de répondre à une question soulevée par le programme d’ajustement structurel en Tunisie, celle des déterminants de la stabilisation de l’inflation. Elle consiste à étudier les effets des politiques budgétaires après 20 ans de politiques d’ajustement structurel et au moins 10 ans de libéralisation financière et de réformes économiques. In fine, elle vise à modifier la perception des politiques budgétaires, notamment en matière de recommandations de politique économique.

A priori, compte tenu de ces réformes structurelles, il n’est plus question de garder le point de vue traditionnel de la théorie quantitative de la détermination de l’inflation. Dans les régimes de prédominance de la politique budgétaire, l’offre de monnaie dépend conjointement du budget de l’État et d’une règle monétaire du taux d’intérêt. La causalité entre le niveau général des prix et l’offre de monnaie a besoin d’être corrigée comme le recommande Woodford (2001). Même fortement marqué par une position monétariste, McCallum (1998) ne nie pas que la politique budgétaire ait une influence énorme sur le niveau des prix en cas de dominance budgétaire.

Les développements théoriques récents–dont ceux pionniers de Leeper (1991) et ceux développés par Sims (1994) et Woodford (1995)–distinguent deux possibilités d’équilibre de détermination du niveau des prix; l’une est cohérente avec les modèles conventionnels, l’autre dépend de la politique budgétaire. Ces études insistent sur l’examen de la contrainte budgétaire de l’État et la détention des titres publics par les ménages. Dans l’équilibre cohérent avec les modèles conventionnels, le régime de politique économique est actif car la politique monétaire active agit par l’instrument taux d’intérêt à court terme pour stabiliser l’inflation et la politique budgétaire assure à chaque période l’équilibre du budget de l’État. Le deuxième équilibre de la théorie budgétaire du niveau des prix appelée aussi « théorie quantitative de la dette publique » décrit un régime passif de politique économique. Dans ce cas, la politique budgétaire est exogène et le niveau des prix s’ajuste pour satisfaire la contrainte budgétaire de l’État à l’équilibre.

L’article est structuré de la manière suivante. La première section présente les enjeux théoriques de la théorie budgétaire du niveau des prix ainsi que quelques évaluations empiriques. Dans la deuxième section, nous présentons les fonctions de réponses à des chocs, en suivant l’approche de Canzoneri, Cumby et Diba (2001) pour déterminer la nature de la politique budgétaire. Une analyse de la causalité au sens de Granger permet de statuer sur le régime de politique économique tunisien après le plan d’ajustement structurel. Dans la troisième section, nous mettons en évidence la détermination budgétaire du niveau des prix. La révision du rôle de la politique monétaire de la banque centrale tunisienne est présentée dans la quatrième section.

1. Enjeu théorique et évaluations empiriques : la théorie budgétaire du niveau des prix

1.1 Origines théoriques

La nature du régime budgétaire, ricardien ou non ricardien, a été modélisée pour le cas des États-Unis par Canzoneri, Cumby et Diba (2001) (CCD). Il s’agit de tester dans un modèle vectoriel autorégressif (VAR) la réponse du surplus primaire au passif de l’État.

Une corrélation positive entre le surplus budgétaire et la richesse financière publique peut être considérée comme une preuve de régime ricardien. Cependant, une corrélation positive peut exister sous un régime non ricardien si on admet que la causalité va du passif public vers le surplus budgétaire. Dès lors, comment faire la différence entre régime ricardien et régime non ricardien?

L’examen de l’impact d’un choc positif exogène sur le surplus budgétaire permet de conclure quant à la nature du régime de politique économique. Suite à un choc positif sur le surplus budgétaire, la réponse décalée d’une période de l’endettement de l’État devrait être négative lorsque le régime budgétaire est ricardien.

Pour définir les caractéristiques des régimes ricardien et non ricardien, CCD (2001) considèrent la contrainte budgétaire de l’État, en termes nominaux, en période j :

où M désigne la base monétaire, B la dette de l’État au début de la période j. Le surplus primaire durant la période j est (T-G) et ij désigne le taux d’intérêt durant la période j.

Le passif nominal de l’État est composé de M et B en début de période. Son niveau réel dépend du niveau des prix. L’équation (2) décrit la contrainte budgétaire de l’État, en termes réels et par unité de PIB, en divisant chaque membre de l’équation (1) par P.Y :

Cette contrainte budgétaire égalise le ratio du passif de l’État et le ratio du surplus budgétaire y compris les revenus de seigneuriage et la valeur réelle escomptée du ratio du passif de la période suivante. Le facteur d’escompte est le ratio de la croissance réelle du PIB rapporté au taux d’intérêt réel.

Cette contrainte budgétaire en termes réels peut s’écrire de façon plus simplifiée ainsi :

où Wj est le ratio du passif de l’État, Sj le ratio du surplus budgétaire incluant les revenus de seigneuriage et αj le facteur d’escompte.

Pour se concentrer sur la valeur présente de la contrainte budgétaire de l’État, Woodford (1995) procède par itération de l’équation simplifiée à partir de la période courante t, en considérant les anticipations conditionnelles sur l’information disponible à la période t. La valeur présente de la contrainte budgétaire s’écrit :

Une littérature développée par Hamilton et Flavin (1986) a essayé de tester la solvabilité de l’État en testant une des formes de cette contrainte. Comme la théorie budgétaire du niveau des prix traite cette contrainte comme une condition d’équilibre qui doit être satisfaite, la satisfaction de la contrainte peut se faire selon plusieurs scénarios.

Une politique budgétaire endogène permet à la séquence {si} de satisfaire la contrainte quelles que soient les valeurs prises par le facteur d’escompte ou le ratio du passif à l’équilibre.

Si la séquence des surplus est déterminée de façon arbitraire selon un processus politique qui ne tient pas compte du niveau de la dette publique, dans ce cas le niveau du passif réel et/ou le facteur d’escompte doit varier pour que la contrainte budgétaire de l’État soit respectée. Comment le ratio du passif réel s’ajuste-t-il pour que l’équilibre s’établisse suivant la logique de la théorie budgétaire du niveau des prix?

1.2 Évaluations empiriques de la théorie budgétaire

La théorie budgétaire a souvent été perçue comme un cas d’école. Effectivement, son application s’est heurtée à des rejets empiriques successifs. CCD (2001) ont ainsi montré qu’elle était invalidée par les données américaines. Alstadheim (2005) rejette pour sa part la situation non ricardienne en appliquant le modèle de CCD (2001) sur des données norvégiennes, en absence de causalité entre la taxe pétrolière et le passif de l’État. Par une méthode narrative, Blancheton et Sénégas (2003) ont souligné un épisode particulier de l’histoire monétaire française, le début des années vingt, et ont mis en évidence la pertinence de la théorie budgétaire du niveau des prix. Ils ont distingué des situations de dominance budgétaire et des situations de dominance monétaire dans l’histoire économique de la France. Creel et Le Bihan (2006) n’ont pas validé la théorie budgétaire du niveau des prix sur des données européennes après avoir pris en compte la distinction entre solde conjoncturel et solde structurel et répondu ainsi à la critique formulée par Cochrane (1998) à l’encontre des estimations de CCD (2001).

Sur le plan empirique et à ce jour, les résultats existants sur les pays industrialisés accréditent globalement la thèse de la banque centrale dominante, le niveau général des prix n’étant pas déterminé par la politique budgétaire.

Les travaux sur les pays émergents ont révélé des résultats confirmant la prédominance d’un régime de dominance budgétaire. Ainsi, Tanner et Ramos (2003) montrent que la domination budgétaire ne peut être rejetée pour le Brésil dans les années quatre-vingt-dix, à l’exception de la période 1995-1997. Zoli (2005) a appliqué la même méthode VAR que celle utilisée dans les travaux de CCD (2001) et Tanner et Ramos (2003) sur un échantillon de six pays émergents (Argentine, Brésil, Colombie, Mexique, Thaïlande et Pologne). Il a mis en évidence l’existence d’un régime de dominance budgétaire pour les cas de l’Argentine et du Brésil durant les années quatre-vingt-dix et deux mille. De même, les résultats de Nunes et al. (2010) confirment à partir de données trimestrielles la thèse de la théorie budgétaire du niveau des prix pour le cas du Brésil. Des tests de l’impact de la politique budgétaire sur le taux d’inflation ou sur le taux de change de la livre turque ont notamment permis d’identifier des épisodes de dominance budgétaire en Turquie (Creel et Kamber, 2004). Baldini et Ribeiro (2008) ont montré à l’aide d’un modèle VAR que la plupart des pays d’Afrique subsaharienne sont caractérisés par des régimes de dominance budgétaire chronique durant la période 1980-2005. Dans ces pays, la réponse du surplus budgétaire est faible, voire inexistante, en cas de variation de la dette publique.

Baldini et Ribero (2008) ont confirmé la dominance budgétaire pour le cas du Botswana, du Burundi, de la Tanzanie et du Zimbabwe lorsqu’ils ont considéré l’ordre surplus (y compris seigneuriage)-passif budgétaire. Fanizza et Soderling (2006) expliquent l’absence de pressions inflationnistes en Tunisie, Algérie et Maroc par la position de leur politique budgétaire : celle-ci se caractérise par un déclin de la dette publique, au moment où la politique monétaire s’avère simplement accommodante et génère une croissance monétaire importante. En revanche, l’inflation augmente en Egypte malgré la bonne maîtrise de la masse monétaire. Fanizza et Soderling (2006) expliquent la hausse de l’inflation en Egypte par une dette publique plus importante. Ayoub, Creel et Farvaque (2008) ont offert une validité de l’application de cette théorie sur des sous périodes de l’histoire économique du Liban.

2. Estimation empirique de la théorie budgétaire du niveau des prix

Empiriquement, la théorie budgétaire du niveau des prix est testée en explorant la façon dont la contrainte budgétaire de l’État est satisfaite. Rappelons l’expression de la contrainte budgétaire considérée :

Dans un régime ricardien, la dette publique est exogène et le surplus primaire répond à un choc affectant le passif. Dans ce cas, une hausse du solde primaire sj est suivie d’une baisse de la dette publique wj+1 afin de respecter la contrainte budgétaire. En effet, l’accroissement du surplus budgétaire à la période j sert à rembourser le service de la dette de la même période. Étant donné qu’on ne peut pas accroître les impôts d’une manière illimitée, le surplus futur ne peut qu’être moindre ce qui rétroagit négativement sur la capacité de l’État à s’endetter pour la période j+1. Évidemment, ce type de mécanisme fonctionne s’il existe une autocorrélation négative entre les séries du surplus. Dans un régime ricardien, l’enchaînement suivant doit être vérifié :

Dans un régime non ricardien, le solde primaire est exogène et le passif réel de l’État doit répondre à un choc affectant le surplus. Dans ce cadre, on peut distinguer deux cas de figures :

Absence d’autocorrélation entre les séries du surplus. Ceci veut dire qu’un accroissement de sj n’aura aucun effet sur sj+1. Dans ce cas, un accroissement du surplus entraîne une variation positive de la dette réelle dans chacune des périodes j et j+1. La contrainte budgétaire est respectée grâce à la variation du surplus et de la dette de la même période.

-

Autocorrélation positive entre les séries du surplus. Dans ce cas un accroissement de sj entraîne une augmentation de la dette réelle wj et pour la période suivante on obtiendra aussi un accroissement de wj+1 :

Le but de cette étude est de déterminer s’il existe des liens de causalité au sens de Granger entre le surplus budgétaire et la dette publique. Si ces liens existent, il est particulièrement intéressant de déterminer leur sens : est-ce le surplus budgétaire qui « cause » la dette ou est-ce le contraire? La direction du lien de causalité permet de différencier la nature du régime de politique économique, ricardien ou non ricardien.

Dans la suite de cette section, nous essayons de vérifier toutes ces hypothèses en procédant à une analyse vectorielle autorégressive (VAR) afin de révéler la nature du régime de politique économique adopté en Tunisie. Nous vérifions ensuite la nature du lien de causalité, au sens de Granger, entre le surplus et la dette publique.

2.1 Les données

Nous nous proposons d’étudier la nature du régime de politique budgétaire en Tunisie après le PAS. En l’absence de séries trimestrielles, nous estimons un modèle VAR en considérant des séries annuelles sur la période 1972-2009[1]. Le modèle VAR est fréquemment utilisé pour la prévision des systèmes des séries temporelles interreliées et pour analyser l’impact dynamique des perturbations aléatoires sur le système des variables.

Le modèle de CCD (2001) a été utilisé par Alstadheim (2005) pour tester la nature du régime de politique économique norvégien. Notre approche suit CCD (2001) mais se distingue d’Alstadheim sur deux points : d’abord, nous tenons compte du solde négatif entre dépenses et recettes de l’État (ce qui n’est pas le cas en Norvège), ensuite nous intégrons les revenus de seigneuriage dans l’équilibre budgétaire de l’État. Enfin, nous considérons la dette interne de l’État afin de nous concentrer sur la politique budgétaire domestique.

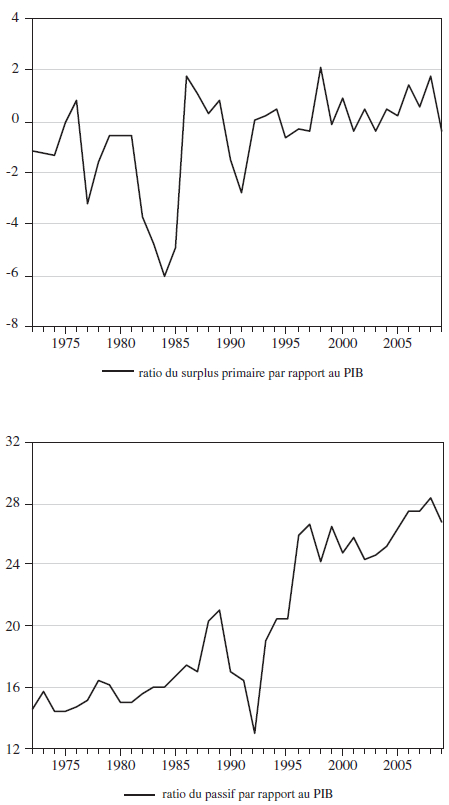

Les ratios du passif et de l’actif évoluent selon les trajectoires suivantes :

Graphique 1

Évolution des ratios du passif et du surplus primaire du budget gouvernement

Nous cherchons à mettre en évidence la relation causale entre le surplus primaire et le passif de l’État. Une corrélation positive entre le surplus primaire et le passif de l’État est un indicateur d’existence d’un régime ricardien. L’État se charge de sa propre solvabilité grâce à sa politique budgétaire active. Une augmentation du surplus budgétaire à l’instant t sert à compenser le service de la dette publique.

L’actif de l’État est composé du ratio du surplus primaire et des revenus de seigneuriage rapportés au PIB. Le calcul de la série de seigneuriage a été effectué à partir de la série de l’agrégat monétaire M1, selon la formule :

i est le taux d’intérêt nominal (TMM) et m est l’agrégat monétaire M1.

Graphique 2

Évolution du ratio des revenus de seigneuriage par rapport au PIB

Note : Les données révèlent une maîtrise progressive de ces revenus après les reformes du PAS.

2.2 Stationnarité

Nous vérifions que les variables « surplus primaire » (y compris, ou hors, revenus de seigneuriage) et « dette publique domestique » sont stationnaires. Nous appliquons la variante du test de racine unitaire de Dickey-Fuller et celle de Phillips-Perron. Le ratio de l’actif réel en niveau est stationnaire au seuil de 1 %, de même que le ratio du surplus primaire (y compris, ou hors, revenus de seigneuriage) et le ratio de la dette réelle; le ratio du passif est stationnaire au seuil 10 %. Toutes les variables sont stationnaires en niveau, sauf le ratio de la dette titrisée pour le test Zivot-Andrews, ce qui fait perdre à cette variable la robustesse de sa stationnarité.

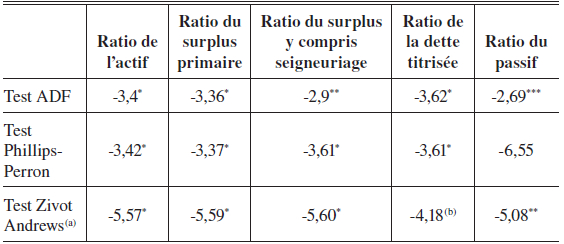

Le tableau 1 illustre les tests ADF, PP et Zivot-Andrews pour les variables considérées dans le VAR.

Tableau 1

Résultats des tests ADF, Phillips-Perron, et Zivot-Andrews (Les variables sont en niveau)

Note : *,**,***, l’hypothèse nulle de racine unitaire est rejetée au seuil de risque de première espèce de 1 %, 5 % et 10 % respectivement.

Les valeurs critiques pour le test Zivot-Andrews sont (-5,43) et (-4,8) respectivement pour un risque de 1 %(*) et 5 %(**).

Le test Zivot-Andrews a identifié un break au niveau de l’année 1993 pour la série du ratio de la dette titrisée.

Nous passons à une estimation VAR car dans le contexte théorique de validation de la théorie budgétaire du niveau des prix, la stationnarité des séries n’est pas importante.

Comme Alstadheim (2005), Canzoneri et al. (2001), nous estimons un VAR en niveau[2]; nous nous intéressons à un raisonnement de court terme puisque les différents régimes de politique économique ne se distinguent pas selon leurs propriétés de long terme. Dans ce contexte théorique, « il n’est pas a priori nécessaire de s’inquiéter des propriétés de stationnarité des variables utilisées » avancent Ayoub, Creel et Farvaque(2008)[3]. En effet, l’équilibre budgétaire s’établit ex post dans les deux cas de régime. En revanche à court terme la réaction du surplus à la dette publique est significative dans un régime ricardien, ce n’est pas le cas dans le régime non ricardien de politique économique. Ayoub, Creel et Farvaque (2008) ont minimisé l’importance des tests de stationnarité des séries sur des données du Liban. Creel et Kramber (2006) sont passés à l’estimation du modèle VAR malgré la faiblesse des résultats des tests de racine unitaire sur des données turques. Creel et Le Bihan (2006) ont sous-estimé la stationnarité des séries sur des données françaises et sont passés à une estimation d’un modèle SVAR. Kireyev (2000) précise que lorsque les variables ne sont pas stationnaires, l’approche standard consiste à considérer les variables en niveau. La différence première fait perdre à ces séries temporelles des informations importantes quant aux comouvements des variables. Économétriquement, Sims, Stock et Watson (1990) ont travaillé avec des VAR en niveau. Ils ont montré que dans ce cas les réponses aux chocs sont interprétables économiquement même avec des variables non stationnaires.

Graphique 3

Réponse du surplus primaire et de la dette publique au choc du surplus (ordre dette-S)

Note : La corrélation des résidus du surplus et de la dette titrisée quoique négative (-0,041) est non significative.

Graphique 4

Ratio du surplus primaire et ratio du surplus y compris les revenus de seigneuriage

2.3 Résultats de l’estimation VAR

2.3.1 Réponse à un choc du surplus primaire (ordre dette titrisée–surplus)

L’ordre des variables dans le VAR n’est pas indifférent pour les simulations. Le choix de l’ordre dette titrisée-surplus est plus adapté aux régimes non ricardiens étant donné que la dette financière peut grimper en réponse à un choc touchant le surplus du budget du gouvernement.

Notre résultat est en désaccord avec la thèse soutenue par la théorie budgétaire du niveau des prix. En effet, CCD (2001) rejettent la théorie budgétaire du niveau des prix car la dette publique américaine diminue en réponse à un choc positif non anticipé qui frappe le surplus budgétaire. LWW (2000) ont mis en évidence le rôle des revenus de seigneuriage dans l’équilibre de la contrainte budgétaire lorsque le régime de politique économique est non ricardien. Dans le cas tunisien, les revenus de seigneuriage ont nettement influencé la composition de l’actif du budget consolidé de l’État. La politique monétaire se charge d’augmenter les revenus de seigneuriage lorsque la réponse de la dette publique au surplus primaire, voire aux dépenses publiques, est absente ou faible. Le graphique 4 montre que les revenus de seigneuriage influencent nettement l’actif public.

Les revenus de seigneuriage ont participé à la réduction du déficit budgétaire et ont transformé ce déficit en surplus durant la période de stabilité. Nous tenons compte dans ce qui suit des revenus de seigneuriage dans la composition du budget de l’État.

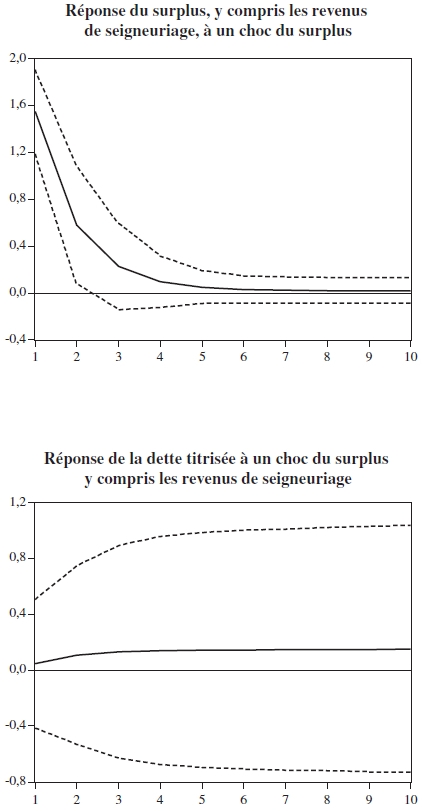

2.3.2 Réponse à un choc du surplus primaire y compris les revenus de seigneuriage (ordre dette titrisée-surplus)

Le choix de l’ordre dette titrisée-surplus y compris revenus de seigneuriage est adapté aux régimes non ricardiens. L’intégration des revenus de seigneuriage affecte les simulations du surplus et de la dette titrisée.

Graphique 5

Réponse du surplus primaire y compris revenus de seigneuriage et de la dette publique titrisée à un choc du surplus (ordre dette-surplus)

Un choc du surplus budgétaire (y compris les revenus de seigneuriage) entraîne une réaction positive de la dette titrisée. Celle-ci augmente en réponse au surcroît de dépenses et continue à augmenter à un rythme décroissant pendant les dernières années de la simulation. Ce résultat peut être expliqué à la fois par une politique budgétaire exogène et par une politique monétaire accommodante qui minimise la sensibilité des taux d’intérêt à l’inflation.

2.3.3 Réponses à un choc du surplus primaire (ordre surplus y compris les revenus de seigneuriage-dette titrisée)

Les simulations de la dette titrisée et du surplus, y compris revenus de seigneuriage, suite à un choc du surplus sont affectées par l’ordre des variables dans le VAR.

Le graphique montre qu’un choc du surplus entraîne un effet permanent positif sur la dette titrisée qui augmente en réponse au surcroît de dépenses. La variable dette publique titrisée ne retrouve pas son niveau d’équilibre initial, l’effet du choc ne s’estompe pas dans le temps, il se répercute de période en période. La hausse significative de la dette, quoique faible, accrédite la thèse de la théorie budgétaire du niveau des prix. Le régime de politique économique est non ricardien.

La corrélation des résidus du surplus et de la dette est positive (0,032). Ainsi, la relation entre la part non expliquée du surplus primaire et la part non expliquée du passif est positive. Le déterminant de la covariance des résidus est presque nul, ainsi l’ordre des variables n’est pas très important pour les fonctions de réponses aux chocs.

Graphique 6

Réponse de la dette titrisée suite à un choc du surplus y compris revenus de seigneuriage (ordre surplus-dette)

Nos résultats confortent la thèse de la théorie budgétaire du niveau des prix, lorsque les revenus de seigneuriage sont considérés.

Dans le cas tunisien, la période considérée dans le VAR (1972-2009) est marquée par une nouvelle tendance pour les variables budgétaires après le plan d’ajustement structurel.

Les résultats du VAR montrent différents régimes de politique économique selon que les revenus de seigneuriage sont considérés ou non dans l’actif de l’État. Avant les reformes du PAS, il existe une dominance budgétaire avec recours à la monétisation de la dette et au seigneuriage. Le régime de politique économique s’inscrit dans un cadre monétariste. En revanche après 1989, suite aux réformes liées au plan d’ajustement structurel, on note une dominance budgétaire tels que les revenus de seigneuriage sont nettement et progressivement maîtrisés et la dette publique est de plus en plus titrisée. Le régime de politique économique est apparemment non ricardien.

Dans le paragraphe suivant, nous procédons à un test de causalité en considérant la période 1995-2009, pour déterminer quel régime de politique économique a favorisé la stabilité macroéconomique en Tunisie.

2.4 Test de causalité de Granger : résultats empiriques

Dans ce paragraphe, nous nous proposons d’appliquer de manière empirique le test de causalité de Granger à nos différentes variables et d’en analyser les résultats. Le test est effectué sur toutes les variables et tous les croisements de couples de variables ont été pris en considération.

La causalité au sens de Granger est étudiée sur la période de stabilité macroéconomique, 1995-2009.

Dans un régime ricardien, la présence de causalité est identifiée par la réponse du surplus à une variation du passif de l’État, principalement à une déviation de la dette par rapport à son niveau cible ou de long terme. Dans un régime non ricardien, la présence de causalité s’interprète comme l’impact de l’anticipation des variations futures du surplus sur la valeur réelle escomptée de la dette.

2.4.1 Lien de causalité entre ratio du passif et ratio de l’actif dans le cadre du PAS

Tableau 2

Test de causalité entre ratio du surplus primaire et le ratio du passif

Le test de causalité entre le surplus primaire et le passif en Tunisie nous permet de rejeter l’hypothèse nulle selon laquelle le passif ne cause pas dans le sens de Granger le surplus primaire. Nos résultats empiriques conduisent à accepter l’hypothèse que le passif cause (au sens de Granger) le surplus primaire, sans que la réciproque ne soit vérifiée. On retrouve dans le cas tunisien les conclusions de CCD (2001) : le surplus est déterminé de façon arbitraire selon un processus politique qui ne tient pas compte du niveau de la dette publique. Dans ce cas le niveau du passif réel doit varier pour que se réalise l’équilibre de la contrainte budgétaire, ce qui caractérise un régime non ricardien.

2.4.2 Lien de causalité entre dépenses et ratio de la dette

On examine les liens entre le ratio des dépenses comme élément du surplus primaire, le ratio de la dette publique intérieure par rapport au PIB comme élément du passif et le ratio de la dette publique titrisée. Les trois ratios évoluent selon le graphique 7.

Graphique 7

Évolution du ratio des dépenses, du ratio de la dette intérieure et du ratio de la dette titrisée

Après les réformes du PAS, le ministère des Finances a assuré une gestion moderne de la dette dont la composition est de plus en plus titrisée. La dette intérieure intègre l’endettement public titrisé (l’État intervient sur le marché monétaire et sur le marché obligataire en émettant des bons du Trésor) et l’endettement direct auprès de la Poste qui reflète des pratiques de répression financière. En effet, la caisse d’épargne postale, CEP[4], une institution financière non bancaire, couvre une part importante de la dette publique moyennant un taux inférieur au taux du marché. En 2008, les dépôts des particuliers à la Poste, utilisés par l’État représentent une part importante de la dette publique domestique, soit une dette domestique de 9299 millions de dinars. Pour cette même année, les emprunts publics auprès du CEP représentent 22 % de la dette domestique (statistiques financières de la BCT).

Avant 1995, le niveau de la dette publique intérieure était largement supérieur à celui des dépenses publiques. En effet, en 1986, les dépenses publiques s’élèvent à 2395 millions de dinars alors que l’encours de la dette intérieure est évalué à 1109,4 millions de dinars soit 15,5 % du PIB. En revanche en 1995, les dépenses s’élèvent à 4581,2 millions de dinars alors que l’encours de la dette intérieure est de 3257,6 millions de dinars. Après 1995, la dette intérieure représente une part de plus en plus importante dans le total de l’encours de la dette publique, soit 36,8 % en 1999, 39,3 % en 2000 et 41,7 % en 2007 traduisant l’intention du ministère des Finances de substituer la dette extérieure par une dette domestique.

Les trois ratios évoluent à la hausse jusqu’à la période de récession économique qui a précédé le plan d’ajustement structurel. Une quasi-stabilité nette des trois ratios à partir de 1995 caractérise et complète le climat macroéconomique stable.

Pour savoir si les dépenses sont causées (au sens de Granger) par la dette, nous élaborons un test de causalité entre les dépenses et le ratio de la dette publique intérieure et un test de causalité entre les dépenses et le ratio de la dette publique titrisée.

Tableau 3

Causalité au sens de Granger entre les dépenses et le ratio de la dette publique intérieure

Le test montre que les dépenses publiques n’ont pas un impact sur la dette intérieure. En revanche, la dette s’ajuste pour expliquer les dépenses publiques. Le sens de la causalité va de la dette intérieure vers les dépenses. Une déviation de la dette réelle intérieure de son niveau potentiel n’influence pas la politique budgétaire, ce qui caractérise un régime non ricardien.

Tableau 4

Causalité au sens de Granger entre les dépenses et le ratio de la dette publique titrisée

Les résultats relatifs à la dette titrisée conforte ceux obtenus sur la dette intérieure : la dette titrisée cause (au sens de Granger) les dépenses publiques.

Nos estimations montrent que le gouvernement détermine son niveau de dépenses a posteriori, en fonction de l’évolution de la dette financière. Suite à une augmentation du niveau de la dette financière, l’État est susceptible d’anticiper une augmentation du service de la dette; ceci modifie sa contrainte budgétaire et de ce fait, également son niveau de dépenses dans le futur.

3. Politique budgétaire exogène

Les résultats du modèle VAR et des tests de causalité ont confirmé la nature dominante de la politique budgétaire du gouvernement. Dans ce cas, la théorie économique stipule que le niveau des prix sert à établir un équilibre entre le ratio du passif de l’État (![]() ) et le ratio de l’actif dont l’une des composante est le ratio du surplus réel (

) et le ratio de l’actif dont l’une des composante est le ratio du surplus réel (![]() ). L’ajustement par les prix assure une égalité entre le passif et l’actif à l’équilibre.

). L’ajustement par les prix assure une égalité entre le passif et l’actif à l’équilibre.

L’équilibrage du budget public par ajustement des prix est illustré dans le graphique 8.

Graphique 8

Évolution du ratio de la dette titrisée et de l’inflation

La stabilité de la dette publique domestique tunisienne a été accompagnée par une stabilité des prix, des évolutions confortant les conclusions de Woodford (2001) qui propose de remplacer la théorie quantitative de la monnaie par la théorie quantitative de la dette publique en cas de dominance budgétaire. En effet, lorsque la dette publique titrisée a été stabilisée, le niveau des prix s’est ajusté et stabilisé.

Fanizza et Soderling (2006) ont décrit la politique de la BCT comme une simple gestion de liquidité. Ils développent un modèle théorique qui montre, qu’en cas de taux d’intérêt fixe à court terme et d’autorités budgétaires incapables de respecter la contrainte budgétaire, ces dernières déterminent le niveau des prix et la contrainte budgétaire perd de son statut de contrainte pour devenir une condition d’équilibre à court terme. Leeper (1991) et d’autres ont montré qu’en absence de réponse du surplus primaire à la dette publique, l’inflation est déterminée par la politique budgétaire.

Dans un régime non ricardien, la stabilisation est moins efficiente à moyen terme que dans un régime ricardien selon LWL (2000). Lorsque la réponse de la dette est faible ou inexistante, la politique budgétaire exogène est passive pour stabiliser la dette; c’est le rôle de la politique monétaire de stabiliser la dette. Dans ces conditions, la stabilisation de la dette est plus efficiente lorsque la sensibilité du taux d’intérêt à l’inflation est réduite. C’est le cas du taux d’intérêt en Tunisie durant la période de stabilité la BCT a opté pour la fixation du taux du marché monétaire (TMM) à court terme de sorte que ce dernier soit insensible à l’inflation.

4. Révision du rôle de la politique monétaire de la BCT

Par sa stratégie de ciblage monétaire, la BCT déclare explicitement vouloir agir sur le taux d’inflation afin de le rapprocher du niveau des pays européens partenaires et concurrents. Afin d’orienter les anticipations des agents économiques et asseoir sa crédibilité, la BCT publie des projections des agrégats monétaires larges M1, M2, M3 et M4. L’instrument politique déclaré est le TMM; il sert à contrôler l’évolution de l’objectif intermédiaire, lui-même une norme de croissance de l’agrégat monétaire. Le TMM prend aussi le rôle d’objectif opérationnel de la politique de la BCT. En revanche, l’évolution du TMM selon un profil en escalier indique que la BCT cherche à fixer ou lisser le taux nominal. La trajectoire du taux du marché monétaire à court terme et la trajectoire du taux d’inflation sont données dans le graphique 9.

Graphique 9

Évolution de l’inflation et du taux du marché monétaire

La réalité montre un contrôle draconien de l’inflation. En revanche, les autorités monétaires se contentent de maintenir le taux du marché monétaire quasiment stable à court terme. En effet, le pic d’inflation enregistré à la fin 1991 est suivi d’une baisse du taux du marché monétaire de 11,8 à 10,875. De même, suite au pic d’inflation enregistré vers la fin 1994, le TMM a baissé de 8,825 à 6,8125 et ce n’est qu’à partir de 2006 que la BCT a commencé à répondre aux hausses enregistrées du taux d’inflation par la hausse du taux d’intérêt. Les réponses du TMM aux hausses de l’inflation, si elles existent, étaient ainsi par la baisse durant la période de stabilité. Ces observations nous écartent de l’hypothèse de stabilisation de l’inflation par une banque centrale indépendante dont la politique monétaire consiste à augmenter le taux d’intérêt en réponse à la hausse de l’inflation par rapport au niveau cible.

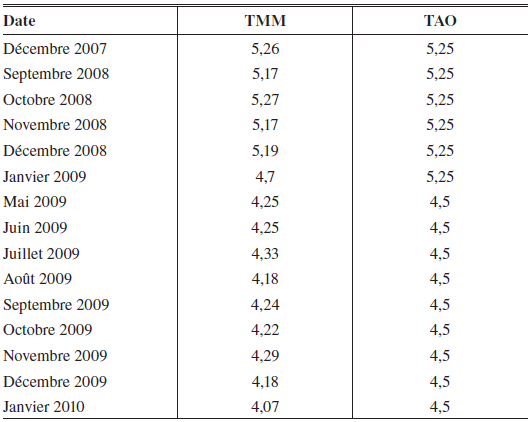

Le taux du marché monétaire commence à enregistrer des fluctuations à partir de 2006. Cependant, le taux de l’appel d’offre a été maintenu constant à court terme. Le tableau 5 montre la stabilité nette du taux de l’appel d’offre à court terme.

Tableau 5

Niveaux du TMM et du TAO, taux de l’appel d’offre

La BCT a assigné aux banques une responsabilité financière interprétée comme un « contrat de liquidité » implicite selon lequel les banques sont tenues de racheter les bons du Trésor pratiquement à la demande, quelle que soit l’échéance[5]. La structure des taux d’intérêt a été uniforme.

La BCT non seulement se charge de contrôler la liquidité et le taux du marché monétaire, mais participe aussi à la gestion de la dette publique par sa stratégie de fixation du taux de l’appel d’offre à court terme. Les instruments à la disposition de la BCT n’ont pas permis à la banque centrale de mener une politique monétaire qui réponde à l’instabilité des prix par le taux d’intérêt. Cette situation de régime à dominance budgétaire est décrite par Woodford (2001) et se manifeste par une pression sur la banque centrale qui mène sa politique monétaire pour maintenir la valeur du marché de la dette du gouvernement.

Conclusion

La conduite de la politique monétaire anti inflationniste par une banque centrale indépendante ne caractérise pas la BCT après le PAS. L’analyse de la politique économique tunisienne nous a permis de montrer que les conditions d’un équilibre monétariste ne sont pas remplies. La mise en évidence de la concomitance d’une situation d’équilibre macroéconomique et d’une dominance budgétaire renvoie à la théorie budgétaire du niveau des prix.

L’analyse du cas tunisien offre une leçon d’expérience pour les économies à dominance budgétaire qui souhaitent rejoindre une situation d’équilibre non ricardien et valide la possibilité d’un équilibre non ricardien dans la théorie macroéconomique.

D’une part, l’équilibre sans précédent qu’a connu l’économie tunisienne après le PAS s’est réalisé en l’absence d’une banque centrale indépendante. Pour sa part, l’autorité budgétaire ne respecte pas une contrainte budgétaire quelconque. Ainsi, le cas d’équilibre avec dominance budgétaire n’agresse pas l’intuition d’un bon connaisseur des institutions de l’économie tunisienne.

D’autre part, l’équilibre budgétaire est assuré par l’ajustement du niveau des prix conformément à l’équilibre du régime non ricardien de politique économique.

En soi cette conclusion est peu constructive. Dans un travail en cours, nous cherchons à intégrer la dette publique extérieure et le taux de change dans le cadre d’une économie tunisienne ouverte.

Appendices

Remerciements

Nous tenons à remercier Anne Lavigne et Wajih Khallouli pour leurs nombreux commentaires et corrections.

Notes

-

[1]

Les données de la période 1972-1986 ne sont pas publiées par le ministère des Finances. Nous les avons obtenues en se référant aux archives du ministère des Finances et celles du ministère du Plan et du Développement pour les sixième, cinquième et quatrième plans de développement.

-

[2]

Nous avons choisi le nombre de retards égal à 1 en se basant sur les tests d’Akaike et Schwartz.

-

[3]

Sims, Stock et Watson (1990) ont travaillé avec des VAR en niveau et ont montré que les VAR en niveau donnaient des réponses aux chocs interprétables économiquement même avec des variables non stationnaires. Voir aussi Kireyev (2000).

-

[4]

La caisse d’épargne nationale, la CENT, créée en 1956, est devenu le centre d’épargne postale en 1999.

-

[5]

Woodford (2001) a analysé la situation aux États-Unis lorsqu’un accord a eu lieu entre la Réserve fédérale et le Trésor sur un programme de contrôle du taux d’intérêt afin de maintenir stables les prix des titres du Trésor. La Fed est intervenue pour stabiliser les prix des titres par des ventes de titres publics qu’elle détient, si le prix des titres s’annonce à la hausse. Le budget du gouvernement joue un rôle majeur dans la détermination du niveau des prix en plus de la spécification de la politique monétaire.

Bibliographie

- Alstadheim, R. (2005), « Is the Price Level in Norway Determined by Fiscal Policy? », Working Paper, Norges Bank, 5 : 1-18.

- Ayoub, H., J. Creel et E. Farvaque (2008), « Détermination du niveau des prix et finances publiques : le cas du Liban, 1965-2005 », Revue de l’OFCE, Document de Travail, 14 : 1-22.

- Baldini, A. et M. P. Ribeiro (2008), « Fiscal and Monetary Anchors for Price Stability: Evidence from Sub-Saharan Africa. », IMF Working Paper, 08-121.

- Blancheton, B. et M.A. Sénégas (2003), « La théorie budgétaire du niveau général des prix face à l’histoire monétaire française : assise empirique et éclairages théoriques », Économie appliquée, 56 : 19-43.

- Bordes, Ch. (2007), La politique monétaire, Édition La Découverte, Collections. Repères.

- Boughrara, A. (2002), « The Monetary Policy of the Central Bank of Tunisia: An Assessment », 9th Annual Conference of the Economic Research Forum, UAE.

- Canzoneri, M., R. Cumby et B. Diba( 2001), « Is the Price Level Determined by the Needs of Fiscal Solvency? », American Economic Review, 91 : 1226-1238.

- Cochrane, J. H. (1998), « Long-term Debt and Optimal Policy in the Fiscal Theory of the Price Level », CRSP working papers, 478, Center for Research in Security Prices, Graduate School of Business, University of Chicago.

- Cochrane, J. (2001), « Long-Term Debt and Optimal Policy in the Fiscal Theory of the Price Level », Econometrica, 69 : 69-116.

- Creel, J. et M. Sterdyniak (1999), « La politique monétaire sans monnaie », Revue de l’OFCE, 70 : 111-153.

- Creel, J. (2001), « Strategic Interactions between Monetary and Fiscal Policies: A Case Study for the European Stability Pact », Royal Economic Conference, paper presented at the 2001 Royal Economic Society, Conference held at the University of Durham.

- Creel, J. et M. Sterdyniak(2001), « La théorie budgétaire du niveau des prix, un bilan critique », Revue d’Économie Politique, 111 : 909-939.

- Creel, J. et G. Kamber (2004), « Debt, Deficit and Inflation on the Road to the EU: The Case of Turkey », Revue de l’OFCE, Special issue, 157-174.

- Creel, J. et H. LeBihan, (2006), « Using Structural Balance Data to Test the Fiscal Theory of the Price Level: Some International Evidence », Journal of Macroeconomics, 23 : 338- 360.

- Fanizza, D. et L. Soderling (2006), « Fiscal Determinant of Inflation: A Primer for the Middle East and North Africa », IMF Working Paper, 06-216 : 1-15.

- Greenspan, A. (1997), « Rules Versus Discretionary Policy », remarks by Alan Greenspan, The Federal Reserve Board.

- Haddou, S. (2002), « Règles de rétroaction et réformes monétaires : quelques propos sur le cas tunisien », Mondes en Développement, tome 30.

- Haddou, S. (2003), « Règle de Taylor et efficacité de la politique monétaire en Tunisie », Africain Review of Money Finance and Banking, 34(3) : 47-64.

- Hamilton, J. D. et M. A. Flavlin (1986), « On the Limitations of Government Borrowing : A Framework for Empirical Testing », American Economic Review, 76 : 808-819.

- Kim, S. (2001), « Monetary Instrument Problem Revisited: the Role of Fiscal Policy », Working Paper Series, 01-0102.

- Kireyev, A. (2000), « Comparative Macroeconomic Dynamics in the Arab World: A Panel VAR Approach », IMF Working Paper, 0054.

- Leeper, E.(1991), « Equilibria under ‘Active’ and ‘Passive’ Monetary and Fiscal Policies », Journal of Monetary Economics, 27 : 129-147.

- Leith, C. et S. WrenLewis (2000), « Interaction between Monetary and Fiscal Policy », Journal of Economic Literature, 110 : 93-108.

- McCallum, B. T. (1998), « Indeterminacy, Bubbles, and the Fiscal Theory of Price Level Determination », Journal of Monetary Economics, 47 : 19-30.

- NunesdeNunes, A.F. N. et M.S. Portugal ( 2010), « Active and Passive Fiscal and Monetary Policies: An Analysis for Brazil after the Inflation Targeting Regime », Proceedings of the 37th Brazilian Economics Meeting.

- Sims, C. (1994), « A Simple Model for Study of the Determination of Price Level and the Interaction of Monetary and Fiscal Policy », Economic Theory, 4 : 381-399.

- Sims, C. (2001), « Stability and Instability in US Monetary Policy Behavior », article non publié.

- Sims, Ch., J. H. Stock et M. W. Watson (1990), « Inference in Linear Times Series Models with Some Unit Roots », Econometrica, 58 : 113-44.

- Tanner, E. et A. Ramos (2003), « Fiscal Sustainability and Monetary versus Fiscal Dominance: Evidence from Brazil, 1991-2000 », Applied Economics, 35 : 859-873.

- Woodford, M. (1995) « Price Level Determinacy without Control of a Monetary Aggregate », Carnegie Rochester Series on Public Policy, 43 : 1-46.

- Woodford, M. (1999), « Price Level Determination under Interest Rate Rule », Manuscrit Princeston University.

- Woodford, M. (2001), « Fiscal Requirement for Price Stability », Journal of Money Credit and Banking, 33 : 669-728.

- Woodford, M. (2003a), « Comment on Multiple Solution Indeterminacies in Monetary Policy Analysis », Journal of Monetary Economics, 50(6) : 1177-1188.

- Zivot, E. et D.W.K. Andrews (1992), « Further Evidence on the Great Crash, the Oil-Price Shock, and the Unit-Root Hypothesis », Journal of Business & Economic Statistics, 10(3) : 251-270.

- Zoli, E. (2005), « How Does Fiscal Policy Affect Monetary Policy in Emerging Market Countries? », BIS Working Paper, 174.

List of figures

Graphique 1

Évolution des ratios du passif et du surplus primaire du budget gouvernement

Graphique 2

Évolution du ratio des revenus de seigneuriage par rapport au PIB

Graphique 3

Réponse du surplus primaire et de la dette publique au choc du surplus (ordre dette-S)

Graphique 4

Ratio du surplus primaire et ratio du surplus y compris les revenus de seigneuriage

Graphique 5

Réponse du surplus primaire y compris revenus de seigneuriage et de la dette publique titrisée à un choc du surplus (ordre dette-surplus)

Graphique 6

Réponse de la dette titrisée suite à un choc du surplus y compris revenus de seigneuriage (ordre surplus-dette)

Graphique 7

Évolution du ratio des dépenses, du ratio de la dette intérieure et du ratio de la dette titrisée

Graphique 8

Évolution du ratio de la dette titrisée et de l’inflation

Graphique 9

Évolution de l’inflation et du taux du marché monétaire

List of tables

Tableau 1

Résultats des tests ADF, Phillips-Perron, et Zivot-Andrews (Les variables sont en niveau)

Note : *,**,***, l’hypothèse nulle de racine unitaire est rejetée au seuil de risque de première espèce de 1 %, 5 % et 10 % respectivement.

Les valeurs critiques pour le test Zivot-Andrews sont (-5,43) et (-4,8) respectivement pour un risque de 1 %(*) et 5 %(**).

Le test Zivot-Andrews a identifié un break au niveau de l’année 1993 pour la série du ratio de la dette titrisée.

Tableau 2

Test de causalité entre ratio du surplus primaire et le ratio du passif

Tableau 3

Causalité au sens de Granger entre les dépenses et le ratio de la dette publique intérieure

Tableau 4

Causalité au sens de Granger entre les dépenses et le ratio de la dette publique titrisée

Tableau 5

Niveaux du TMM et du TAO, taux de l’appel d’offre