Abstracts

Résumé

L’année 2003 a été marquée par la politisation accrue des relations économiques sino-américaines centrée sur le débat autour de la valeur du yuan. Néanmoins, après plusieurs mois d’invectives diplomatiques, cette question a été reléguée à l’arrière-plan du débat politique américain. Nous avancerons ici que, bien que l’intransigeance de Pékin explique en partie ce changement de cap, ce dernier s’explique surtout par l’intérêt commun qu’ont les deux pays à préserver des relations économiques bilatérales cordiales et par l’inquiétude des autorités chinoises de mettre en péril la croissance économique, source de légitimité du régime et facteur de stabilité sociale.

Abstract

An increasing politicization of Sino-American economic relations crystallized around the issue of the yuan value in 2003. However, after months of intense diplomatic finger-pointing, this issue has decreased in salience to the point that it has almost disappeared from the political radar screen. We will argue here that, not only has this issue been put on the backburner due to Beijing intransigence, but that it also reflects the growing common economic interests of the two states and the fear of Beijing that a chaotic exchange regime change could endanger economic growth, main source of political and social stability.

Article body

Au cours des vingt dernières années, la République populaire de Chine (rpc) a connu une croissance moyenne de près de 9,8 %, ce qui lui a permis de se hisser au sixième rang du palmarès économique mondial[1]. Pendant la même période, son commerce total a crû en moyenne de 16 % par année et, en 2003, la Chine fut la première destination de l’investissement direct étranger mondial[2]. La question n’est donc plus de savoir si la Chine aura ou non un rôle de premier plan à jouer sur la scène économique internationale, mais bien de savoir comment elle jouera ce rôle.

Cette question s’étant retrouvée à la une au cours de l’été et de l’automne 2003, l’attention des élites politiques américaines s’est alors tournée vers la valeur de la monnaie chinoise, le renminbi (rmb ou yuan), que certains ont identifié comme la source du creusement du déficit commercial américain. L’exemple de l’extrême tension qu’ont connue les relations bilatérales Japon/États-Unis au cours des années 1970 et 1980[3] est encore trop frais à la mémoire pour ne pas être en droit de s’inquiéter des risques de débordement auxquels peut rapidement conduire une telle politisation du débat. Toutefois, après d’intenses récriminations et pressions diverses, à la fin 2003, la question a été reléguée au second plan de l’agenda politique à Washington, sans que l’on ait assisté à un changement majeur de politique de la part de la Chine. Le débat sur le yuan est loin d’être clos, mais l’épisode qui a opposé les deux pays mérite qu’on s’y arrête et que nous nous interrogions sur les raisons qui ont pu conduire les deux parties à s’entendre sur une formule de compromis qui semble, pour le moment du moins, satisfaire Washington[4]. Plusieurs hypothèses peuvent être avancées. Nous en privilégierons une. Elle tient à l’intérêt mutuel qu’ont les deux pays à préserver en l’état l’alliance économique tacite qui s’est établie entre eux[5], une alliance qui oblige les deux parties à faire preuve de patience et de modération et qui permet à la Chine de soutenir sa croissance, de poursuivre la réforme graduelle de son économie et de préserver la stabilité de ses institutions politiques.

L’article se divise en quatre parties. Dans la première partie, nous présenterons succinctement l’évolution, puis les grandes lignes actuelles de la politique de change de la Chine. Dans la deuxième partie, nous dresserons la liste des griefs américains à l’égard de celle-ci. Nous reviendrons dans la troisième partie sur les raisons qui expliquent l’intransigeance de Pékin sur la question de la valeur du yuan et certaines des raisons qui ont forcé Washington à modérer ses critiques. Nous présenterons, dans la dernière partie, les mesures que la Chine a adoptées pour répondre aux critiques et doléances américaines, mais aussi pour réduire les tensions financières qui pèsent sur son économie.

I – La politique de change de la Chine

Comme en témoignent les nombreuses crises monétaires qui ont secoué le monde au cours de la dernière décennie, l’adoption d’un régime de change approprié constitue probablement l’un des défis les plus importants pour les pays en développement[6]. Ce défi est encore plus grand pour les pays en transition dans la mesure où il s’agit pour eux de passer d’un système de change servant seulement d’instrument comptable à un système devant offrir une intermédiation efficace entre le marché national et le marché international.

Au moment d’entreprendre des réformes économiques d’une ampleur inédite en 1979, l’équipe de Deng Xiaoping était confrontée aux mêmes problèmes que les autres économies planifiées : 1) depuis les années cinquante, le taux de change était fixé artificiellement haut, soit à 1,5 rmb pour un dollar[7] ; 2) la banque centrale avait pour unique rôle d’assurer l’allocation des ressources entre les différentes composantes du plan ; et 3) le marché national était isolé des marchés internationaux par le sas des compagnies commerciales d’État. Une stratégie d’ouverture et de relance économique devait donc nécessairement passer par une réforme de ces trois éléments, réforme qui est passée jusqu’ici par trois phases.

1979-1985

Dès 1979, Pékin entama une timide réforme de son régime de change en mettant en place un système de rétention des devises visant à encourager les entreprises et les gouvernements locaux à se tourner vers les marchés internationaux. Puis, le premier janvier 1981 vit l’établissement d’un second taux de change pour les règlements internes, un taux dont la valeur fut établie en fonction des coûts encourus pour obtenir une unité de devises étrangères, soit, à l’époque, 2,8 rmb pour un dollar. Pendant cette période, les autorités chinoises procédèrent à plusieurs dévaluations successives tant du taux officiel que du taux interne. L’efficacité de ce système demeura toutefois limitée, faute d’avoir un mécanisme d’intermédiation qui aurait permis de canaliser les devises vers les opérateurs économiques.

1986-1994

En vue de combler cette lacune, Pékin approuva la mise en place, d’abord à Shanghai, Shenzhen et Hainan, puis dans l’ensemble des provinces, de centres de « swap » où les acteurs économiques locaux pouvaient échanger leurs droits de rétention de devises à un taux d’abord fixé par la banque centrale, puis graduellement libéralisé. Bien que, pendant cette période, le taux de change officiel fût maintenu fixe, le taux de change de ces « centres de swap » se déprécia rapidement, tant et si bien que, vers la fin 1992, entre 80 et 85 % des opérations de change étaient effectuées sur plus d’une centaine de ces marchés plutôt qu’au taux officiel offert par les banques[8].

La période de surchauffe économique connue en 1993-1994 mit en lumière les problèmes dus aux distorsions de ce système de double taux. Entre autres, l’accès limité aux centres de swap permit à certains de tirer avantage de leur position privilégiée pour dégager des rentes de situation. La multiplication des marchés permit aux autorités locales d’influer sur les mouvements du taux de change, ce qui ajouta aux distorsions et ouvrit une multitude d’avenues pour l’enrichissement illégal des cadres locaux[9]. Néanmoins, ce système aura permis de réduire l’impact inflationniste de la dépréciation du yuan et d’établir un marché expérimental sur lequel les autorités pouvaient intervenir (et apprendre à intervenir), mais aussi aux opérateurs d’obtenir les devises dont ils avaient besoin à des taux plus réalistes que le taux officiel[10]. L’existence d’un double marché des changes posait néanmoins deux problèmes aux autorités : celui de la nécessité d’une supervision centralisée d’une part, et celui d’une gestion de plus en plus difficile du marché officiel d’autre part.

Depuis 1994

La décision de faire du rmb une monnaie convertible fut prise durant la Troisième session plénière du 14e Congrès du Parti communiste de Chine, en 1993. Les autorités monétaires révisèrent alors en profondeur le régime de change[11]. D’abord, les autorités adoptèrent un régime « administré, fondé sur le marché et uniforme » et unifièrent le taux de change en alignant le taux de change officiel sur le taux en cours sur les marchés internes, ce qui entraîna la dévaluation du yuan de 5,8 à 8,7 yuans pour un dollar[12]. Ensuite, elles mirent fin au système de rétention des devises, forçant ainsi les entreprises à vendre l’ensemble de leurs actifs en devises aux banques désignées et fermèrent l’accès des centres de swap aux entreprises nationales. Un marché interbancaire en devises remplaça ces derniers alors que la convertibilité du compte courant était instituée pour les entreprises chinoises[13]. Depuis la fin 1998, ce marché interbancaire est le seul marché légal de devises en Chine ; plus de 300 opérateurs bancaires et non bancaires y participent.

Des réformes de 1994 datent les deux principales caractéristiques de la politique de change actuelle. Tout d’abord, fut mis en place un système complexe de contrôles des transactions au compte capital. En particulier, seuls ceux qui ont absolument besoin de devises peuvent en obtenir, ce qui en limite, de facto, l’accès aux entreprises impliquées dans le commerce international, aux touristes chinois, aux entreprises devant rembourser des prêts libellés en devises et aux entreprises étrangères désirant rapatrier une part de leurs profits. Parallèlement, les sommes pouvant être échangées sont étroitement contrôlées. Les épargnants chinois ne peuvent donc convertir leurs biens financiers en devises, ni les investir à l’étranger alors que, de leur côté, les étrangers n’ont pas accès aux marchés financiers transigeant en yuans[14]. De la sorte, les marchés financiers chinois sont protégés des aléas des marchés internationaux et les risques associés aux mouvements spéculatifs sont réduits au minimum.

Ensuite, et bien que la Banque populaire de Chine (bpc), la banque centrale du pays, ait adopté à l’époque un taux de change arrimé à un panier de devises – dont la composition exacte n’a jamais été divulguée –, en pratique, les autorités monétaires ont plutôt choisi de lier la valeur du rmb à celle du dollar, celui-ci fluctuant à l’intérieur d’une bande de 0,3 % autour d’un taux d’ancrage de 8,28 rmb pour un dollar américain[15]. L’avantage de la formule est double. D’une part, elle apporte une garantie de stabilité aux investisseurs étrangers et réduit le risque souverain, tout en facilitant la gestion de la dette internationale. D’autre part, elle apporte une meilleure prévisibilité dans les échanges internationaux tout en préservant la compétitivité des produits chinois sur les marchés américains. Les inconvénients de la formule sont toutefois nombreux. En particulier, elle oblige les autorités monétaires à intervenir constamment pour maintenir la parité avec le dollar tout en les forçant à maintenir une pression forte sur les prix intérieurs pour compenser les mouvements de change à la baisse chez les autres partenaires commerciaux comme ce fut le cas lors de la crise financière de 1997-1998.

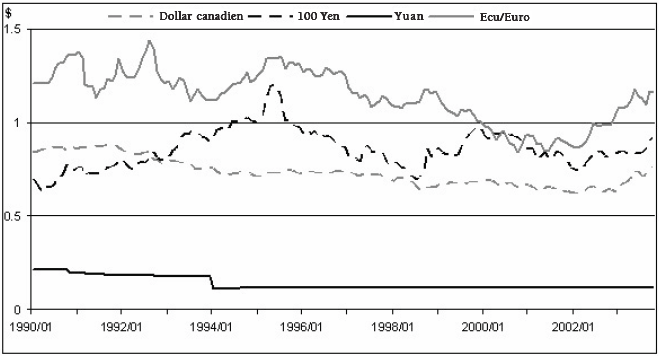

Graphique 1

Évolution mensuelle de la valeur en dollars américains du rmb et d’une sélection de devises, 1990-2003, fin de période

Donc, si la transformation du système des changes chinois a, somme toute, été effectuée avec brio, il n’en reste pas moins que l’équilibre atteint au début de la décennie 2000 est intenable à long terme. Tout d’abord, il en va du yuan comme de toute monnaie : l’arrimage n’est pas tenable à moins qu’il ne soit ferme et qu’il ne soit accompagné de contrôles draconiens des sorties de capitaux, de politiques macro-économiques extrêmement restrictives et d’une gestion prudente du système financier. Conscientes de ces problèmes, les autorités monétaires chinoises n’ont pas complètement rejeté l’idée d’introduire plus de flexibilité sur les marchés des changes, mais la décision a été constamment reportée, pour diverses raisons. Conjoncturelles pour certaines : incertitudes entourant les négociations d’accession de la Chine à l’omc, crise asiatique de 1997-1998, attaques terroristes du 11 septembre 2001. Plus profondes pour d’autres : expertise et capacités de supervision limitées de la bpc, stagnation des réformes bancaires et fragilité du secteur bancaire. Néanmoins, l’admission du pays à l’omc en 2001 pourrait changer la donne : les contrôles des flux de capitaux devenant de plus en plus encombrants, cela pourrait accélérer le processus de libéralisation[16].

Ensuite, la Chine est prise au piège de ses propres choix. Dans les circonstances, le maître mot de la politique de change demeure la « stabilité », pour ne pas dire le statu quo. Or, si cette stabilité, qui fut d’ailleurs l’objet de louanges lors de la crise asiatique[17], a jusqu’ici bien profité à la Chine, la question est de plus en plus ouvertement posée : pour combien de temps encore ? En effet, avec le creusement rapide du déficit bilatéral des États-Unis avec la Chine et la grogne grandissante des pays soumis à la pression concurrentielle monétaire, le système des changes chinois devient un bouc émissaire tout désigné pour toute une panoplie de maux économiques.

II – Les griefs contre la Chine

Alors que, suite à la crise asiatique de 1997-1998, la politique de change de la Chine était vue comme bénéfique par l’Occident, cette même politique se retrouva au centre du sempiternel débat américain sur les pratiques commerciales de la Chine. Les critiques tirèrent alors la sonnette d’alarme à propos de deux types de problèmes : 1) le déséquilibre croissant des relations commerciales sino-américaines aurait pour effet de miner le statut de super-puissance des États-Unis ; 2) les autorités chinoises, par leur politique monétaire irresponsable, menaceraient la stabilité du système financier international. Voyons ce qu’il en est plus précisément.

A — La Chine, une menace commerciale ?

Tout d’abord, pour ceux qui réclament plus de fermeté à l’égard de la rpc, ce pays ne respecterait pas les règles commerciales[18] : 1) les exportations sont subventionnées, les produits sont vendus sur le marché américain à des prix qui ne couvrent pas les coûts des matières premières, les frais de transport et de mise en marché ; 2) la contrefaçon est généralisée et l’application des règles en matière de propriété intellectuelle est défaillante ; 3) le marché chinois reste opaque et les autorités manipulent les taxes indirectes au détriment des exportateurs étrangers, ce qui contrevient au principe du traitement national ; 4) les standards et les normes techniques sont inappropriés et non conformes aux exigences des consommateurs ; et 5) la Chine tarde à mettre en oeuvre ses engagements commerciaux, le momentum n’y est plus et beaucoup de chemin reste encore à parcourir avant que celle-ci puisse être considérée comme une véritable économie de marché.

Ce manque de sincérité aurait sa source dans la conception du commerce international adoptée par la Chine : celle-ci prendrait l’économie mondiale pour un champ de bataille et non comme un marché et sa doctrine officielle serait le mercantilisme, non le libre-échange[19]. Cette pratique serait « systémique », irait à l’encontre des règles internationales existantes et requerrait de la part des autorités américaines une action immédiate pour niveler le terrain de la concurrence, ce qui est possible en vertu des sections 301 à 304 de la loi de 1974 sur le commerce extérieur. L’argument se double d’un second : le problème n’est pas que la Chine joue ou non loyalement les règles du jeu international ; c’est une question subjective et politique. En fait, la Chine est remarquablement ouverte au commerce comme à l’investissement étranger aux dires de certains[20]. Mais elle l’est, non pas parce qu’elle est libérale, mais parce qu’elle ne l’est pas. Non seulement les autorités chinoises contrôlent-elles entièrement l’économie nationale, au profit de quelques groupes et au détriment du secteur privé, mais de plus, si elles ont décidé d’ouvrir l’économie aux capitaux et au commerce étranger, c’est justement parce que leur économie est inefficace et qu’il est plus facile pour elles de faire porter la responsabilité des coûts de l’ajustement sur l’étranger que d’engager leur propre responsabilité dans la réorganisation de l’économie.

Ces pratiques commerciales « déloyales » auraient, entre autres, les conséquences suivantes : 1) la Chine est devenue le deuxième partenaire des États-Unis pour les importations, mais le déficit commercial avec elle se creuse de manière abyssale ; 2) les importations chinoises déstabilisent les marchés, causent un préjudice grave à de nombreuses branches industrielles, le textile en particulier, et sont responsables des pertes d’emplois enregistrées dans le secteur manufacturier ; 3) sous l’effet combiné des importations et des délocalisations, l’économie américaine est menacée de désindustrialisation et risque de perdre sa capacité d’innovation, source de « prospérité et de compétitivité[21] » ; et 4) les déséquilibres commerciaux et les pertes d’emplois poussent au protectionnisme.

Or, toutes ces récriminations sont, pour ceux qui voient en la Chine une menace commerciale, cristallisées dans la politique des changes de Pékin qui, en plus d’exacerber les effets négatifs sus-mentionnés, a pour effet de : 1) donner un avantage concurrentiel déloyal aux exportateurs chinois, en violation flagrante avec les règles internationales existantes, tant celles de l’omc (art. xv du gatt de 1994, section 2) que celles du fmi (art. iv, section 1) ; 2) menacer la stabilité des marchés financiers internationaux[22] ; 3) freiner la reprise de l’économie mondiale, l’ancrage du rmb sur un dollar orienté à la baisse, pénalisant non seulement les autres puissances commerciales, mais également les pays en développement ou émergents dont la monnaie est arrimée au yen ou à l’euro ; 4) d’accroître les réserves chinoises en devises étrangères[23] et, ce faisant, d’injecter des liquidités excédentaires dans une économie en surchauffe[24] ; et 5) de masquer des problèmes intérieurs importants, en particulier la vulnérabilité du système financier chinois, la spéculation immobilière et le maintien d’un secteur public aussi pléthorique qu’inefficace[25].

B — La Chine, une menace financière ?

Ce débat est de nature différente du premier. Certes, là encore, certains groupes de pression ne manquent pas d’accuser la Chine de ne pas respecter les règles du jeu et de pratiquer une forme de dumping monétaire ainsi que nous venons de le noter. Toutefois, ce n’est pas tant sur ce terrain-là que sur celui de la stabilité du système financier international que le débat a été engagé, un terrain qui a permis aux autorités américaines d’obtenir plus facilement des appuis, celui du G-7 en particulier, et de marquer certains points.

Essentiellement, le débat se résume à ceci : normalement, étant donné les excédents courants et les entrées importantes de capitaux, au titre de l’ide en particulier, le rmb, s’il flottait librement sur les marchés, aurait dû s’apprécier. Pour reprendre ce que nous avons dit plus haut, les autorités monétaires chinoises ont opté pour un taux de change fixe, accumulant ainsi d’importantes réserves en devises. Or, comme les entrées en devises ne sont pas stérilisées[26], leur accumulation s’accompagne d’une création monétaire qui vient alimenter la spéculation et le surinvestissement et, ce faisant, fragilise à l’extrême des institutions financières déjà au bord de la banqueroute. Par leur politique d’ancrage au dollar, les autorités monétaires chinoises créent ainsi un double déséquilibre, interne et externe. Interne, dans la mesure où elles laissent se développer une bulle de crédit spéculative, avec le risque de voir l’économie entrer brutalement en crise à un moment ou à un autre. Externe, dans la mesure où le rmb suit le dollar à la baisse, ce qui renforce la compétitivité des produits chinois sur les marchés européens et japonais et incite les autres pays d’Asie à laisser leur monnaie suivre le mouvement pour demeurer concurrentiels. En clair, et c’est l’argument central, comme la Chine fait désormais partie du club des grandes puissances commerciales, elle se doit d’assumer ses responsabilités internationales et, en conséquence, de rétablir et de maintenir sa stabilité financière à long terme.

III – La stabilité par nécessité

Les griefs contre la politique monétaire de la Chine et, d’une façon générale, sa politique économique internationale sont donc nombreux et, pour certains, suffisants pour engager les États-Unis dans une politique de représailles visant à limiter l’accès des produits chinois au marché américain[27]. Pour Pékin toutefois, un changement de valeur du yuan est hors de question[28]. Ainsi, la ligne officielle de la Chine, énoncée par le premier ministre chinois Wen Jiabao, réaffirmait clairement que le maintien de la stabilité du rmb à un niveau acceptable et équilibré correspondait aux intérêts mutuels de la Chine et des États-Unis[29]. En fait, pour la nouvelle administration chinoise, il en va de la stabilité sociale et, donc, de la sécurité du régime lui-même dans la mesure où un changement de politique de change mettrait en danger la croissance économique du pays, l’emploi, le système financier national et même la stabilité économique de l’ensemble de l’Asie de l’Est[30]. Mais avant d’aborder ces différents points, il convient de voir l’autre côté de la médaille et de nous pencher sur la perception que se font les autorités chinoises de leur propre excédent commercial avec les États-Unis.

A — Le déficit américain vu de Chine

Les analyses tournent, pour l’essentiel, autour de trois grands arguments. Premier argument : les données américaines tendent à surévaluer le déficit commercial des États-Unis avec la Chine. Pour les analystes chinois[31], cet impressionnant écart, qu’illustre clairement le graphique 2, s’explique par au moins deux raisons. Tout d’abord, les statistiques américaines enregistrent les produits réexportés par Hongkong comme des exportations chinoises, mais comptent l’ensemble des exportations américaines vers l’ancienne colonie britannique comme si cette dernière était leur destination finale. Ensuite, les règles statistiques évaluent le commerce international en fonction d’un pays d’origine unique, ce qui ne rend pas compte du fait qu’une part croissante des exportations chinoises s’explique par l’assemblage de composantes fabriquées ailleurs en Asie. Il s’agit, bien entendu, de faire la part des choses, mais les travaux de plusieurs analystes[32] vont dans le même sens : une fois les chiffres réajustés pour tenir compte du transit, le déficit se révèle beaucoup moins important que ne le montrent les statistiques américaines.

Graphique 2

Déficit commercial américain, selon les statistiques chinoises et américaines, en milliards de dollars américains, 1990-2003

Le second argument a trait aux investissements. Pour les analystes chinois, les investissements directs américains en Chine ont un effet de substitution sur les importations, les filiales produisant sur place pour le marché intérieur ce qui était auparavant importé. D’un autre côté, une partie des exportations chinoises vers les États-Unis est attribuable aux filiales implantées en Chine. On estime en effet que les entreprises étrangères sont responsables de 60 % des importations et de la moitié des exportations chinoises et que 10 des 40 plus importants exportateurs chinois étaient des firmes américaines.

Enfin, si les analystes chinois reprennent à leur compte les arguments des analystes américains sur le « rapport direct et arithmétique » qui existe entre le déficit commercial des États-Unis et le solde négatif de l’épargne et de l’investissement[33], ils ne manquent pas cependant de rappeler, premièrement, que les données commerciales portent uniquement sur les biens manufacturés alors que les États-Unis enregistrent un surplus de près de deux milliards au chapitre du commerce des services, et, deuxièmement, que les restrictions imposées par Washington à l’exportation de certains produits à usage civil et militaire empêchent les entreprises américaines de profiter pleinement de l’accès élargi au marché que leur offre la Chine depuis son adhésion à l’omc.

L’imbroglio sino-américain sur la valeur du yuan dépend donc en partie des perceptions différentes des gouvernements des deux pays sur l’état de leur relation commerciale bilatérale. Cependant, pour Pékin, le débat ne relève pas simplement d’un problème de mésentente statistique ou d’incompréhension mutuelle. Tout comme pour Washington, le problème est autant d’ordre politique qu’économique. Les considérations sont toutefois de nature différente : le dilemme principal auquel sont aujourd’hui confrontées les autorités chinoises est de maintenir un taux de croissance élevé, de l’ordre de 7 % par année, pour absorber l’offre excédentaire de main-d’oeuvre créée par les restructurations, alors que, d’une part, les goulets d’étranglement se multiplient (pénurie d’électricité, surinvestissement, excès spéculatifs, pressions à la hausse des prix des matières premières, etc.) et que, d’autre part, les institutions financières se trouvent piégées dans le cercle vicieux du refinancement des créances et investissements douteux, sinon frauduleux[34]. Les autorités chinoises sont très conscientes de la nécessité de procéder à des ajustements macroéconomiques et à des réformes, mais, en l’état actuel des choses, tout changement précipité apporté à la politique de change viendrait mettre en danger non seulement la stabilité de l’économie chinoise et, par effet de propagation, celle de toute l’Asie, mais également le régime politique lui-même.

B — Des marchés imprévisibles

Un éditorial paru en septembre 2003 dans le Renmin ribao soutenait que l’objectif de la politique de change de la Chine n’était pas d’obtenir des avantages commerciaux illégitimes, mais plutôt de réduire le niveau d’incertitude dans l’économie chinoise[35]. En effet, malgré les contrôles mis en place par Pékin sur l’accès aux devises, un changement apporté à la politique de change du pays exposerait l’économie chinoise aux comportements erratiques des marchés. D’une part, les producteurs chinois ne seraient simplement pas en mesure de se protéger contre les fluctuations des prix de leurs intrants ou de la valeur de leur production, pour la simple et bonne raison que les marchés financiers chinois ne disposent pas des instruments de couverture nécessaires[36]. D’autre part, même sans changement de politique, les débats autour de la valeur du yuan ont été suffisants pour déclencher un mouvement de capital spéculatif vers le pays. Ainsi, pendant les premiers six mois de 2003, de 20 à 30 milliards de dollars se sont infiltrés par les failles des contrôles chinois et ont ainsi forcé la bpc à acheter en moyenne 600 millions de dollars par jour pour maintenir le taux de change du rmb[37]. L’arrivée massive de ces capitaux est d’autant plus dangereuse qu’elle gonfle artificiellement les réserves en devises de la bpc, alimente les bulles spéculatives dans le secteur immobilier notamment et crée une tendance à la surchauffe.

Mais, ce n’est pas tant le risque spéculatif qui inquiète le plus les dirigeants chinois, puisque, après tout, la Chine dispose d’importantes réserves en devises pour faire face à la situation, que plutôt celui d’enclencher dans leur pays une dynamique de stagnation comparable à ce qu’a connu le Japon en raison d’une monnaie surévaluée. Toute réévaluation du rmb ne pourrait qu’enflammer davantage les attentes des spéculateurs et entraîner encore plus de pression sur les autorités monétaires, avec tous les risques que cela pourrait avoir sur la croissance de l’économie[38]. Quant à l’éventualité d’introduire un régime de change flexible, l’idée est totalement évacuée dans la mesure où cela signifierait la fin des contrôles et des restrictions aux sorties de capitaux et, donc, le risque d’une soudaine saignée de l’épargne chinoise vers les conditions plus avantageuses des marchés financiers étrangers. Ce qui nous conduit à notre second problème : la fragilité du secteur financier.

C — Les banques chinoises, colosses aux pieds d’argile

L’objectif ici n’est pas de faire la longue liste des problèmes auxquels font face les banques chinoises, mais plutôt de voir en quoi un changement de politique de change pourrait affecter leur situation financière, laquelle est déjà fort préoccupante[39]. Le système financier chinois est atteint de plusieurs maux liés à sa structure, à son manque d’efficacité, au passage de sa main-d’oeuvre qualifiée vers les banques étrangères, et à la gestion générale (corruption et ingérence des gouvernements). Néanmoins, l’aspect le plus important de tous ces problèmes est celui des créances douteuses : officiellement, 20 % des prêts sont douteux, mais les agences financières avancent plutôt le chiffre de 45 %[40]. De plus, l’entrée massive de capitaux est venue fragiliser davantage les banques puisque l’achat de devises par la bpc a injecté des milliards de yuans dans l’économie et a assoupli les conditions de crédit alors que les banques chinoises commençaient à peine à se discipliner. Fin 2003, on estimait que des injections de capitaux de l’ordre de 300 à 500 milliards de dollars seraient nécessaires pour renflouer l’ensemble des banques d’État et ce malgré le recyclage de 45 milliards de dollars provenant des réserves en devises du pays dans deux des principales banques publiques, la Banque de Chine et la Banque de construction de Chine[41].

Les banques chinoises ont une mainmise à peu près complète sur l’épargne des foyers chinois (un taux d’épargne d’environ 40 %), ce qui leur permet de conserver des liquidités même si elles sont insolvables. Tout changement dans la politique monétaire, a fortiori si celle-ci s’accompagne d’une ouverture à la concurrence internationale dans ce secteur comme les États-Unis les y exhortent, ne pourrait être qu’à hauts risques. En effet, la restructuration du système bancaire ne peut se faire sans que soit menée en parallèle celle des sociétés d’État qui croulent sous les dettes[42], lesquelles restructurations demandent du temps et beaucoup de courage politique. C’est donc dire que tout relâchement du contrôle des capitaux pourrait mettre en péril non seulement la survie de nombreuses entreprises, mais aussi, en allongeant la liste déjà longue des prêts qui ne seront jamais recouvrés, celle des banques[43].

D — Yuan et chômage

Une dernière raison empêche Pékin de procéder à une révision à court terme de sa politique de change : l’emploi[44]. Or, si le problème de l’emploi est intimement lié aux deux problèmes précédents, il ne faut cependant pas perdre de vue que c’est de la stabilité sociale et politique du pays dont il est également question ici, laquelle est d’une importance capitale pour un régime qui ne dispose pas de beaucoup de légitimité, sinon celle qu’elle peut tirer des résultats économiques engrangés depuis deux décennies.

La croissance économique de la Chine est tirée par la performance remarquable de son secteur extérieur, lequel a aussi pour fonction de contrebalancer les pertes d’emplois massives dans les entreprises publiques non rentables, d’éponger une partie du surplus de main-d’oeuvre rurale et d’absorber les nouveaux arrivants sur le marché du travail. Ainsi, les activités d’assemblage des composantes produites à l’étranger comptent déjà 30 millions d’emplois dans l’ensemble du pays[45]. L’argument est de poids : toute augmentation du taux de change ou, pire encore, toute incertitude que pourrait engendrer un taux flottant affecterait les profits dégagés par des entreprises en situation de concurrence sans merci et mettrait ainsi en péril des millions d’emplois urbains. Mais encore là, ce ne sont pas tant les emplois dans le secteur d’exportation qui semblent être la principale hantise des planificateurs de Pékin. En fait, à en croire le gouverneur de la bpc, c’est la situation en zone rurale qui est la plus préoccupante. Selon ce dernier, en effet, tout changement du taux de change rendrait plus difficile encore la situation de l’agriculture en réduisant la compétitivité internationale de ce secteur déjà durement affecté par la concurrence étrangère. Or, quand on sait qu’une réduction d’un point de pourcentage de l’emploi agricole veut dire quatre millions de chômeurs supplémentaires, il est facile de comprendre pourquoi un changement de politique de change a de quoi déplaire aux dirigeants chinois[46].

E — Effets sur l’Asie

Une dernière raison est également évoquée par Pékin pour justifier le maintien de la valeur du yuan : la santé économique de l’Asie de l’Est en général[47]. Il ne faudrait pas, bien sûr, surestimer l’altruisme des dirigeants chinois envers leurs voisins. D’abord, la croissance continue de la région participe d’une stratégie qui vise à encourager le développement et à créer un environnement pacifique, deux conditions jugées nécessaires à la poursuite des réformes internes et au développement national. Ensuite, de telles déclarations permettent à Pékin de se présenter comme une puissance régionale responsable tout en favorisant l’arrimage des économies de la région à celle de la rpc. Enfin, et surtout, le spectre d’une débâcle régionale comme celle qui s’est produite en 1997-1998 renforce assurément la main des négociateurs chinois face à leurs homologues américains.

Néanmoins, par-delà les discours officiels, force est de constater, que la Chine joue un rôle moteur grandissant non seulement dans la région mais également dans l’économie mondiale, en contraste avec ce qui se passe en Europe et au Japon. Par exemple, en 2003, le marché chinois a été responsable de 75 % de la croissance des exportations japonaises, de 99 % de celles de Taiwan, de 40 % de celles de la Corée du Sud. Ainsi, si, entre 1985 et 2001, la valeur des exportations des pays émergents d’Asie de l’Est est passée de 5,9 milliards à 83,5 milliards, elle a atteint 160,6 milliards en 2002[48]. Une baisse de la compétitivité des exportations chinoises sur les marchés mondiaux signifierait donc une baisse de la demande chinoise pour tout ce qui entre dans la composition de ces exportations, des circuits intégrés aux textiles synthétiques avancés en passant par les produits agricoles et les bois précieux[49].

IV – Qui a attaché la cloche au cou du tigre doit encore la détacher

Faute de pouvoir régler d’un coup leur différend monétaire avec les États-Unis, les autorités de Pékin ont préféré prendre à la fin 2003 une série de mesures qui, sans affecter directement la politique de change, auront pour effet non seulement d’assouplir un tant soit peu la gestion complexe des relations commerciales de la Chine avec l’extérieur, mais aussi de montrer leur bonne volonté. Ces mesures peuvent être classées en quatre grandes catégories : financières, cambiaires, commerciales et politiques.

Au plan financier tout d’abord, Pékin a permis aux institutions financières étrangères d’agir sur les marchés financiers chinois et prévoit ouvrir la porte des marchés internationaux aux investisseurs chinois. Les autorités chinoises prévoient aussi poursuivre leur stratégie de « Zou chu qu » (go-out) visant à encourager les firmes chinoises à investir à l’étranger. Ensuite, les entreprises étrangères se sont vu accorder la permission d’obtenir du financement sur les marchés financiers chinois et les institutions financières ont obtenu le droit d’émettre des obligations en rmb sur le marché national. Ces mesures permettront de faciliter l’accès des institutions financières étrangères au marché chinois et d’accélérer l’internationalisation des firmes chinoises, ce qui devrait entraîner une plus grande fluidité dans les mouvements transnationaux de capitaux tout en renforçant la supervision des autorités bancaires nationales. Finalement, en autorisant l’accès des marchés financiers aux investisseurs institutionnels nationaux, la Chine cherche à canaliser davantage les flux de capitaux vers d’autres marchés que le marché intérieur. C’est le cas notamment des compagnies d’assurance qui pourront désormais investir dans les obligations gouvernementales américaines[50].

Plus de souplesse a également été introduite sur le marché des changes. Ainsi, les sommes que les touristes et les gens d’affaires chinois pourront emporter avec eux à l’étranger passent de 2 000 à 5 000 dollars et les conditions pour voyager à l’étranger ont également été assouplies. Les firmes étrangères se sont également vu accorder le droit de consolider les opérations en devises effectuées par l’ensemble de leurs filiales en Chine alors que les restrictions à l’ouverture de comptes en devises par les entreprises chinoises ainsi que les plafonds imposés à la valeur de ceux-ci ont été soit éliminés soit relevés. Enfin, les actifs des émigrants chinois et des non-résidents pourront être convertis en devises et rapatriés vers l’étranger. Ces mesures ont toutes pour but de faciliter l’accès aux devises et donc de réduire la pression appliquée sur le système financier par l’accumulation de réserves en réduisant la valeur de celles-ci, ce qui aura pour effet-corollaire d’amoindrir la pression politique internationale sur le pays.

Les autorités chinoises ont également pris certaines mesures commerciales dans le dessein de calmer les inquiétudes américaines. D’abord, Pékin a réduit en moyenne de 3 % les rabais fiscaux à l’exportation qui avaient été mis en place en 1997 pour faire face aux dévaluations entreprises par les autres économies de la région. Les autorités ont aussi accéléré les discussions entourant l’adoption de la nouvelle loi commerciale nationale visant à aligner la réglementation nationale en matière de commerce sur les obligations de la Chine au sein de l’omc[51]. Enfin, le gouvernement chinois s’est engagé dans une campagne, au demeurant hautement médiatisée, d’achat de produits manufacturiers américains de plusieurs milliards de dollars.

Finalement, mis à part l’aspect éminemment politique des achats et de certaines des mesures énumérées ci-dessus, le gouvernement chinois a aussi adopté certaines mesures diplomatiques en vue d’amoindrir les craintes à l’égard de sa monnaie. Par exemple, en marge du sommet de l’apec de 2003, Hu Jintao a accepté de mettre sur pied un groupe de travail sino-américain en vue d’élaborer une stratégie pour passer à un régime des changes flexible. Enfin, lors de sa visite à Washington, Wen Jiabao a proposé, dans le cadre d’un plan en cinq points, de mettre en place un mécanisme de coordination et de résolution des questions commerciales bilatérales[52].

V – Une relation symbiotique

Durant l’été et l’automne 2003, tous les ingrédients étaient donc réunis pour transformer le débat sur le yuan en une crise ouverte entre Washington et Pékin. Pour les autorités de Pékin, il ne pouvait être question de voir leur politique économique dictée par Washington, encore moins de toucher à la politique des changes, clé de voûte de la croissance économique depuis près de dix ans. C’était une question à la fois d’honneur et de sécurité économique. Pour Washington, en provoquant Pékin sur le terrain monétaire, il s’agissait à la fois de donner satisfaction aux critiques du « mercantilisme chinois » en faisant du yuan le bouc émissaire des problèmes commerciaux et des pertes d’emploi, un argument non négligeable en période pré-électorale, et, parallèlement, de presser les autorités chinoises à accélérer la réforme de leurs institutions financières et la transition vers l’économie de marché. Le débat a, fort heureusement, perdu rapidement en intensité, une fois trouvée une formule de compromis satisfaisante pour les deux parties. Les autorités chinoises ont fini par reconnaître la nécessité d’engager progressivement une réforme en profondeur de leurs institutions financières et laissé entrevoir la possibilité d’introduire plus de flexibilité sur les changes en rattachant le yuan à un panier de monnaies. De leur côté, momentanément satisfaits des mesures proposées par Pékin pour rééquilibrer les échanges commerciaux entre les deux pays, les États-Unis ont accepté de faire preuve de patience et fini par reconnaître que la réévaluation du yuan ne pouvait guère apporter de solution durable à leurs problèmes économiques.

Le débat sur le yuan est loin d’être clos pour autant. Les opérateurs financiers continuent d’anticiper sa réévaluation et de réclamer, à défaut de plus de liberté sur les marchés des capitaux, plus de transparence et de flexibilité de la part des autorités monétaires chinoises[53]. D’un autre côté, si par ses performances économiques remarquables, la Chine ne cesse de susciter l’admiration des observateurs mais aussi la convoitise des investisseurs, ses pratiques commerciales et sa montée en puissance comme acteur majeur de l’économie mondiale ne vont pas non plus sans susciter inquiétude et suspicion dans certains milieux, aux États-Unis en particulier. Comme le soulignent Gill et Tay[54], le fait est que non seulement, pour la première fois dans leur histoire récente, « les États-Unis ont dans la Chine un partenaire commercial majeur qui n’est ni un ami proche ni un allié », mais également que les relations économiques entre les deux pays sont devenues tellement étroites et complexes qu’on ne peut les analyser, sauf à faire preuve de simplisme, sous un angle unique, que ce soit celui du partenariat ou celui de la rivalité.

Schéma

Le circuit intégré

De fait, c’est le premier constat que nous pouvons tirer de l’analyse de l’épisode monétaire qui a opposé les États-Unis et la Chine en 2003. Entre les deux pays, s’est instaurée, par nécessité, une forme inédite d’alliance économique (voir schéma). Préserver de bonnes relations avec les États-Unis est, en effet, devenu pour la Chine une question primordiale dans la mesure où, de l’approfondissement des liens commerciaux et financiers avec ces derniers, dépend la poursuite de la croissance rapide de l’économie, et, de cette dernière, la poursuite des réformes qui doivent permettre le passage à des stades plus avancés de développement, d’une part, et la création de richesses qui permet au système politique de garder sa stabilité, d’autre part. Il en va de même des États-Unis. Les griefs faits à la politique des changes de la Chine, de même qu’à sa politique commerciale, tendent à sous-estimer les avantages économiques et financiers nombreux et bien réels que les États-Unis tirent de l’ouverture commerciale de ce pays, des occasions d’affaires qu’offre un marché chinois en pleine expansion et de la canalisation des flux de devises vers les marchés financiers.

Cela dit, et c’est le second constat que nous pouvons dresser, force est de relever que cette relation bilatérale s’est développée dans des conditions particulières, pour ne pas dire originales, mais en bout de ligne, fragiles. Comme le note Gilboy, « l’exubérance irrationnelle des marchés sur le futur économique de la Chine » conduit les investisseurs à surestimer les perspectives de profits et à sous-estimer les risques[55]. Si la Chine continue d’afficher une croissance insolente, cette croissance se fait sur fond de crise financière larvée et de crise sociale refoulée. D’un autre côté, si l’ouverture de la Chine aux capitaux et aux produits étrangers, son adhésion à l’omc et l’intégration croissante de son économie à l’économie mondiale constituent pour les États-Unis un réel succès, sinon la consécration de leur diplomatie commerciale, il n’en demeure pas moins, d’une part, que la transition de la Chine vers l’économie de marché est encore loin d’être complétée et que, d’autre part, se sont mis en place des circuits commerciaux, productifs et financiers qui, tout en soutenant la croissance, tant en Chine que dans l’ensemble des pays de la région, imposent de plus en plus leurs contraintes.

En ce sens, la stratégie de transition graduelle suivie par Pékin durant les 25 dernières années ne répond plus aux exigences des marchés internationaux. Jusqu’à présent, les autorités chinoises ont préféré repousser le problème, mais, avec la montée des risques financiers, voire sociaux, d’un côté, et la pression des jeux de la concurrence, de l’autre, le statu quo n’est plus de mise. Mais comment résorber les déséquilibres sans remettre en question la fuite en avant dans la croissance, ni provoquer une surréaction des marchés financiers ? Comment, également, accélérer la libéralisation des marchés sans exacerber les tensions sociales, ni provoquer un bouleversement politique ? C’est à ce double dilemme qu’est aujourd’hui confronté le Parti communiste chinois. Celui-ci a fait le choix de la prudence et opté pour une stratégie des petits pas en rejetant toute action précipitée sur les marchés des changes tout en adoptant néanmoins certaines mesures, les unes pour calmer la frénésie spéculative, les autres pour amorcer la restructuration du secteur financier. Mais, les marchés financiers feront-ils preuve de la même patience que les autorités américaines ?

Appendices

Remerciements

Les auteurs remercient Gabriel Goyette pour sa collaboration à la recherche, de même que Albert Legault, André Laliberté et les évaluateurs anonymes pour leurs remarques et commentaires et le crsh pour le financement d’une partie de ces recherches.

Notes biographiques

Christian Constantin

Professeur au Département de science politique de l’Université de la Colombie-Britannique.

Christian Deblock

Professeur au Département de science politique de l’Université du Québec à Montréal.

Notes

-

[1]

Le pays occuperait même le second rang sur la base des parités de pouvoir d’achat (ppa).

-

[2]

Les investissements directs étrangers ont été de 53,5 milliards de dollars américains. En moyenne, la Chine a reçu 44,7 milliards de dollars par an durant la période 1997-2002, comparativement à 25,5 milliards sur la période 1991-1996, World Investment Report, 2003.

-

[3]

Voir à ce sujet, Ronald I. McKinnon et Kenichi Ohno,Dollar and Yen. Resolving Economic Conflict between the United States and Japan. Cambridge, mit Press, 1997 ; Stephen D. Cohen, An Ocean Apart. Explaining Three Decades of us-Japan Trade Frictions,Westport, Praeger, 1998 ; Karen M. Holgerson, The Japan-us Trade Friction Dilemma, Aldershot, Ashgate, 1998 ; Leon Hollerman, « The Politics of Economic Relations between the United States and Japan », in Leon Hollerman (dir.), Japan and the United States. Economic and Political Adversaries, Boulder, Westview Press, 1980, pp. 213-224 (entre autres).

-

[4]

Pendant la campagne électorale de 2000, le candidat Bush et plusieurs membres de son entourage ont ciritiqué à moult reprises le « partenariat stratégique » avec la Chine que l’Administration Clinton voulait voir émerger. De même, le Quadrennial Defense Review de septembre 2001 avertissait que « un concurrent disposant d’une formidable base de ressources émergera dans la région [Asie Pacifique] », www.defenselink.mil/pubs/qdr2001.pdf.

-

[5]

Le terme d’alliance a été évoqué, quoique d’un point de vue plus politique, par Éric Le Boucher, « La très grande alliance entre les États-Unis et la Chine contre le reste du monde », Le Monde, 25-26 janvier 2004. Pour une opinion similaire, voir Andrew Higgins, « As China Surges, It also Proves a Buttress to American Strength », Wall Street Journal, 30 janvier 2004.

-

[6]

Voir à ce propos Bijan B. Aghevli, Monhsin S. Khan et Peter Montiel, « Exchange Rate Policy in Developing Countries. Some Analytical Issues », imf Occasional Paper, no 78, 1991 ; John Wickhamson, « Choice of Exchange Rate Regime in Developing Countries. A Survey of Litterature », imf Staff Papers, no 32, 1985 ; John Williamson, « Crawling Bands or Monitoring Bands. How to Manage Exchange Rates in a World of Capital Mobility », Policy Briefs, vol. 99, no 3, Washington, Institute for International Economics, février 1999 ; George S. Tavlas, « The Economics of Exchange-Rate Regimes. A Review Essay », The World Economy, vol. 26, no 8, août 2003 ; et Jorge Ivan Canales-Kriljenko, « Foreign Exchange Market Organization in Selected Developing and Transition Economies. Evidence from a Survey », imf Working Papers, vol. 4, no 4, 2004, ideas.repec.org/p/imf/imfwpa/044.html.

-

[7]

Zhang Zhichao, « Real Exchange Rate Misalignment in China. An Empirical Investigation », Journal of Comparative Economics, vol. 29, no 1, 2001, pp. 80-94.

-

[8]

Zhang Zhaoyong, « Foreign Exchange Rate Reform, the Balance of Trade and Economic Growth. An Empirical Analysis for China », Journal of Economic Development, vol. 24, no 2, 1999, pp. 145-146.

-

[9]

Lu Maozu et Zhang Zhichao, « Parallel Exchange Market as a Transition Mechanism for Foreign Exchange Reform. China’s Experiment », Applied Financial Economics, vol. 10, 2000, p. 134.

-

[10]

Pour Zhang Zhichao, le régime de change adopté pendant cette période joua aussi un rôle crucial dans l’expansion des exportations du pays et, donc, dans le succès de la stratégie d’ouverture de la Chine. Zhang Zhichao, « China’s Exchange Rate Reform and Export », Economics of Planning, vol. 34, 2001, p. 90. Pour Xu Yingfeng, cependant, l’effet le plus important du taux de change ne s’est pas fait sentir sur la compétitivité des exportations chinoises, mais plutôt sur son utilisation comme instrument de politique macroéconomique ; Xu Yingfeng, « China’s Exchange Rate Policy », China Economic Review, vol. 11, 2000, p. 263.

-

[11]

Sur les réformes, voir Zhang Hanjiang, « Fixed Versus Flexible Exchange Rate in China », George Mason University Working Papers in Economics, vol. 2, no 9, 2002, pp. 9-10 ; Éric Girardin, Banking Sector Reform and Credit Control in China, ocde, Centre de développement, Paris, 1997 et Zhang Zhichao, op. cit.

-

[12]

Cette dévaluation n’eut toutefois qu’un impact limité, la grande majorité des transactions en devises s’effectuant déjà au taux informel des centres de swap. Éric Girardin, « La politique de change de la Chine dans les années 1990 », Économie internationale, no 76, 4e trim. 1998, pp. 95-116.

-

[13]

Bien que rendus inutiles par ces réformes, les centres de swap restèrent ouverts aux entreprises étrangères jusqu’en décembre 1998. Les entreprises étrangères durent néanmoins attendre jusqu’à la mi-1996 pour bénéficier de la convertibilité de leurs transactions au compte courant.

-

[14]

Shen Jiang-Guang, « China’s Exchange Rate System after the wto Accession. Some Considerations », bofit Online, no 17, 2001, pp. 7-8 et Li Xiao-Ming, « China’s Macroeconomic Stabilization Policies Following the Asian Financial Crisis. Success or Failure ? », Asian Survey, vol. 40, no 6, 1998, pp. 941-942.

-

[15]

Cet ancrage s’est considérablement rigidifié depuis la crise monétaire asiatique alors que, en vue de défendre le dollar de Hongkong, les autorités monétaires chinoises ont choisi de fixer la valeur du rmb sur celle du dollar américain ; Ivan Roberts et Rod Tyers, « China’s Exchange Rate Policy. The Case for Greater Flexibility », Asian Economic Journal, vol. 17, no 2, 2003, p. 157.

-

[16]

Zhang Hanjiang, op. cit. et Shen Jian-Guang, op. cit.

-

[17]

Murat Toprak et Catherine Lebougre, « Chine. Le pari (audacieux...) de la sérénité », Conjoncture, bnp-paribas, février 1998.

-

[18]

Voir à ce sujet Testimony of Franklin J. Vargo on Behalf of The National Association of Manufacturers Before the House Committee on International Relations Hearing On us-China Ties. Reassessing the Economic Relationship, 21 octobre 2003, wwwa.house.gov/international_relations/108/varg1021.htm. Voir également ustr, 2003 National Trade Estimate Report on Foreign Trade Barriers ; et ustr, 2003 Report to Congress on China’s wto Compliance, 2004, www.ustr.gov/regions/china-hk-mongolia-taiwan/2003-12-18-china.pdf.

-

[19]

L’argument est avancé, entre autres, par Phil English, English Testifies on Chinese Currency. Currency Manipulation Negates Trade Benefits, 1er octobre 2003 et William R. Hawkins, « Slow Boat to China. Current Currency Realties », us Business and Industry Council, 27 août 2003.

-

[20]

Huang Yasheng , Is China Playing by the Rules ? Free Trade, Fair Trade, and wto Compliance, 24 septembre 2003, www.cecc.gov/pages/hearings/092403/ huang.php.

-

[21]

Joel Popkin, Securing America’s Future. The Case for a Strong Manufacturing Base, National Association of Manufacturers, juin 2003.

-

[22]

C’est l’argument principal invoqué par le président de la Réserve fédérale, Alan Greenspan, dans le discours qu’il a prononcé le 11 décembre 2003 devant le World Affairs Council of Greater Dallas.

-

[23]

La Chine a les deuxièmes réserves en devises au monde, après le Japon. Elles atteignaient, fin 2002, 286,4 milliards de dollars américains. En janvier 2004, elles s’élevaient à 448 milliards de dollars américains, 403 milliards si l’on soustrait les 45 milliards utilisés pour renflouer deux banques publiques.

-

[24]

Les achats massifs de dollars et leur conversion en titres officiels des États-Unis ont pour effet, s’ils ne sont pas stérilisés, d’accroître la masse monétaire chinoise et, ce faisant, d’injecter des liquidités dans une économie en surchauffe, lesquelles sont canalisées vers un secteur financier en piètre état et vers le secteur immobilier. La masse monétaire, définie par M2, a progressé de 12,3 % en 2000, de 15 % en 2001, de 19,4 % en 2002 et de 20,6 % en 2003. Après avoir mené une politique monétaire très accommodante en 2002, les autorités monétaires ont commencé à durcir les conditions d’accès au crédit en 2003. Les réserves obligatoires ont été relevées à trois reprises depuis novembre 2003, les banques se sont vu imposer un plafond de 16 % de croissance du crédit pour 2004, comparativement à 21 % en 2003, et, le 30 avril 2004, annonce a été faite de bloquer crédits et investissements dans trois secteurs liés à l’immobilier, l’acier, l’aluminium et le ciment.

-

[25]

John B. Taylor, Economic Relations between the United States and China and China’s Role in the Global Economy, Committee on Ways and Means, 30 octobre 2003.

-

[26]

Voir à ce sujet Patrick Artus, « Quels facteurs pourraient arrêter les interventions de change non stérilisées des banques centrales asiatiques ? », cdc ixis, no 240, octobre 2003.

-

[27]

Voir à ce sujet Susan V. Lawrence, « us-China Relations. Duel Over Sanctions », Far Eastern Economic Review, 6 novembre 2003.

-

[28]

Banque populaire de Chine, 2003 nian huobi zhengce zhixing baogao, Rapport sur la mise en application de la politique monétaire chinoise en 2003, 26 février 2004, www.pbc.gov.cn/xinwen/?id=790.

-

[29]

James Kynge, « China Holds Back from Concessions to Snow », Financial Times, 3 septembre 2003.

-

[30]

En fait, les autorités chinoises ont toujours à l’esprit la situation catastrophique qu’a connue la Russie lors de sa transition à l’économie de marché et la crise du rouble en 1997-1998 qui a mis « techniquement » en faillite les banques russes. Plusieurs analystes font écho à ces inquiétudes en indiquant que les contrôles sur les capitaux constituent le principal facteur ayant permis à la Chine d’éviter la débâcle pendant la crise asiatique ; M.J. Gordon, « Is China’s Financial System Threatened by its Policy Loans ? », Journal of Asian Economics, vol. 14, 2003, pp. 181-188 ; Ma Guonan et Robert N. McCauley, « Rising Foreign Currency Liquidity of Banks in China », bis Quarterly Review, septembre 2002, pp. 67-74.

-

[31]

Voir, entre autres, Zhang Jialin, « Sino-us Trade Issues After the wto Deal. A Chinese Perspective », Journal of Contemporary China, vol. 9, no 24, pp. 309-322.

-

[32]

Lawrence J. Lau et K.C. Fung, « Adjusted Estimates of United States-China Bilateral Trade Balances, 1995-2002 », Journal of Asian Economics, vol. 14, 2003, pp. 489-496 ; J.P. Voon et Y.Y. Kueh, « Country of Origin, Value-Added Exports, and Sino-us Trade Balance Reconciliation », Journal of International Trade, vol. 34, no 5, 2000, pp. 123-136 ; David Hale et Lyric Hughes Hale, « China Takes Off », Foreign Affairs, 2003, vol. 82, no 6, p. 36 ; et Jack Crooks, « Politics, Jobs and the Yuan », Asia Times Online, 18 septembre 2003.

-

[33]

L’argument, repris également par le Trésor et la Réserve fédérale, insiste sur le déséquilibre entre l’épargne et l’investissement des Américains résultant du faible niveau d’épargne des particuliers et des déficits budgétaires des différents paliers de gouvernement américains ; Stephen Roach, Getting China Right, Statement before the Commission on us-China and Security Review. Hearing on China’s Industrial, Investment and Exchange Rate Policies. Impact on the us, 25 septembre 2003.

-

[34]

Andy Xie, « China. Dealing with Growth Bottlenecks », Morgan Stanley, 4 janvier 2004, www.morganstanley.com/gefdata/digests/digests.html.

-

[35]

Idem., « Commentary Urges No Interference with Chinese Yuan ».

-

[36]

Chou W.L., « Exchange Rate Variability and China’s Exports », Journal of Comparative Economics, vol. 28, 2000, pp. 75-76.

-

[37]

James Kynge, « China Seeks to Ease Pressure for Revaluation », Financial Times, 1er juin 2003 ; et Peter S. Goodman, « China Hangs On to Currency Controls », Washington Post, 4 septembre 2003.

-

[38]

Frederick Balfour, « Drowning in Dollars. It’s a Problem for China, but Is Revaluating the Yuan a Wise Move ? », Business Week, 25 août 2003, p. 52 ; et Stephen Lewis, « Opinion. A Weak Dollar Spells Trouble for Japan, China », Knight Ridder Tribune Business News, 5 janvier 2003.

-

[39]

Sur la situation des banques chinoises, voir, entre autres, Sayuri Shirai, « Banking Sector Reforms in the People’s Republic of China. Progress and Constraints », inRejuvenating Bank Finance for Development in Asia and the Pacific, New York, Banque asiatique de développement (adb) et Commission économique et sociale pour l’Asie pacifique de l’onu (escap), 2002.

-

[40]

James Kynge, « Can China Keep its Economy on Track ? », Financial Times, 22 octobre 2003.

-

[41]

John M. Mulcahy, « Banking Means never Having to Repay a Loan », Asia Times Online, 8 août 2003.

-

[42]

Frederick Balfour, « Another Big Reason China Won’t Revalue », Business Week (3852), 6 octobre 2003, p. 67. Voir aussi, X.L. Ding, « Systemic Irregularities and Spontaneous Property Transformation in the Chinese Financial System », The China Quarterly, no 163, septembre 2000, pp. 654-676.

-

[43]

Keith Bradsher, « Economic Worries in China as Companies Pile Up Debt », The New York Times, 4 septembre 2003.

-

[44]

De surcroît, les risques d’une augmentation du chômage se doublent, pour le régime chinois, d’une inquiétude plus large portant sur l’accroissement des inégalités régionales. En effet, les disparités de modes d’insertion des différentes provinces chinoises dans l’économie globale font en sorte que les effets délétères d’une révision à la hausse de la valeur du rmb se concentreraient dans les régions ayant déjà le plus de difficultés à s’ajuster à la concurrence internationale. Xie Andy, « China. The Yuan Peg will Stay », Morgan Stanley, Global Economic Forum, 18 février 2004.

-

[45]

Xinhua, « Processing Trade Creates over 30 Millions Jobs », Chinaview.cn, 15 janvier 2004.

-

[46]

Loc. cit., « Central Bank Governor on rmb Exchange Rate ».

-

[47]

Anonyme, « Stable rmb Good for Development », China Daily, 20 octobre 2003.

-

[48]

De plus, la Chine fait face à des déficits commerciaux avec tous ses voisins d’Asie de l’Est. Son déficit commercial s’établit à 31,5 milliards avec Taiwan, 13,1 milliards avec la Corée du Sud, 7,6 milliards avec les pays de l’anase, 5 milliards avec le Japon et 1,3 milliard avec l’Australie. Chew Lee Kim, « Asian Exporters Ride China Wave », Straits Times, 1er décembre 2003, et Daniel Bogler, « The Collateral Damage of a Slowing China. Asia Looks Unprepared », Financial Times, 10 novembre 2003.

-

[49]

Certains analystes soulignent aussi qu’une réévaluation du yuan saperait la cohérence de la zone dollar qui s’est établie de facto en Asie ; voir à ce sujet, Agnès Bénassy-Quéré et Amina Lahrèche-Revil, « Trade Linkage and Exchange Rates in Asia. The Role of China », cepii, Working Paper, no 21, 2003 ; ccs-Securities, « Renminbi shangzhi he Yazhou huobi tixi de wending », Réévaluation du renminbi et stabilité du système de change asiatique, Yanjiu Baogao, Rapports de recherche, 3 septembre 2003, www.cm-ccs.com/ccs/chn/ comment/Research/rmb%20appreciation/rmb%20appreciation.pdf.

-

[50]

James Kynge, « China Seeks to Calm Fears over Renminbi », Financial Times, 2 septembre 2003.

-

[51]

Anonyme, « Trade Law Goes Under Change », China Daily, 24 décembre 2003.

-

[52]

Anonyme, « China Premier Promises more us Imports », cnn.com, 11 décembre 2003.

-

[53]

Bronka Rzepkowsi, « Spéculations sur le yuan », La Lettre du cepii, mai 2004, no 234, pp. 1-4.

-

[54]

Bates Gill et Sue Anne Tay, Partners and Competitors. Coming to Terms with the us-China Economics Relationship, Washington, csis, avril 2004. Voir également, Michael Swaine, « Reverse Course ? The Fragile Turnaround in us-China Relations », Policy Brief 22, Carnegie Endowment for International Peace, février 2003.

-

[55]

George J. Gilboy, « The Myth Behind China’s Miracle », Foreign Affairs, juillet/août 2004, pp. 33-48.

List of figures

Graphique 1

Évolution mensuelle de la valeur en dollars américains du rmb et d’une sélection de devises, 1990-2003, fin de période

Graphique 2

Déficit commercial américain, selon les statistiques chinoises et américaines, en milliards de dollars américains, 1990-2003

Schéma

Le circuit intégré