Abstracts

Résumé

En rapprochant très directement, au début des années 1990, la question liée à l’émergence des Prestataires de Services Logistiques (PSL) au sein de chaines logistiques multi-acteurs à celle ayant trait à la formation d’un mur logistique au coeur même des relations industrie-commerce en France, cet article, basé sur une approche empirique du terrain à un niveau régional, aborde la question des enjeux et des conséquences liées à l’irruption d’un troisième acteur au sein d’un canal actuellement dominé par le distributeur.

Mots-clés :

- Valeur Ajoutée Client,

- Prestataires de Services Logistiques (PSL),

- oligopole bilatéral,

- relation Industrie-Commerce,

- mur logistique

Abstract

By bringing together directly, in the early 1990s, the issue related to the emergence of Logistics Service Providers (LSP) within multi-actor logistical chains and the issue of the formation of a logistical wall at the very heart of industry and trade relations in France, this article, based on an empirical field-based approach at a regional level, discusses the stakes and consequences of the emergence of a third actor in a channel currently dominated by distributors.

Keywords:

- Added Customer Value,

- Logistics Service Providers (LSP),

- bilateral oligopoly,

- relationship Industry-Commerce,

- Logistics Wall

Resumen

Aproximando muy directamente, a principios de los años 1990, la cuestión relacionada con la emergencia de Proveedores de Servicios de distribución y Logística (PSL) en el seno de las cadenas logísticas con múltiples actores a la relacionada con la formación de un muro logístico en el centro mismo de las relaciones Industria- comercio en Francia, este artículo, basado en un enfoque empírico sobre el terreno a nivel regional, aborda la cuestión de los intereses y las consecuencias ligadas a la irrupción de un tercer actor en el seno de un canal actualmente dominado por el distribuidor.

Palabras clave:

- Valor Añadido Cliente,

- Proveedor de Servicios de distribución y Logística (PSL),

- oligopolio bilateral,

- relación industria,

- comercio,

- muro logístico

Article body

Pendant 30 ans en France, depuis la fin des années 50[1] et le début des années 60[2] et ce jusqu’au tout début des années 90, les relations Industrie-Commerce ont quasiment été circonscrites au seul rapport de force imposé par les distributeurs aux industriels relativement à une forme de « théâtralisation-pression » de la négociation mise en oeuvre par les centrales d’achat au moment de la discussion annuelle sur les prix de cession des marchandises (Colla et Dupuis, 1997; Cliquet et al., 2006). Assez soudainement, pendant la dernière décennie du XXème siècle, sous l’influence conjointe de différents facteurs structurels[3] et législatifs[4] qu’il conviendra d’analyser plus loin dans cet article, la relation duale entre l’industriel et le distributeur, qui s’était pourtant stabilisée dans une logique opportuniste d’affrontement autour de la seule valeur ajoutée produite en amont du canal (Levy et Weitz, 2011), a subitement évoluée vers une relation triadique incluant désormais le Prestataire de Services Logistiques[5] (PSL).

En effet, concomitamment au renforcement du poids du critère logistique dans les procédures de sélection des fournisseurs (Paché, 1995), les distributeurs ont entrepris d’externaliser certaines de leurs fonctions logistiques, à commencer par le transport suivi des activités industrielles de préparation de commande réalisées en picking ou en éclatement, auprès d’un partenaire inédit jusqu’alors dans la relation à savoir le PSL (Kee-Hung et Cheng, 2003; Camman et Livolsi, 2007). En France et dans le monde anglo-saxon, le passage du XXème au XXIème a permis de constater que les relations Industrie-Commerce se sont, dès lors, rapidement accommodées de l’émergence des Prestataires de Services Logistiques en tant qu’acteurs nouveaux disposant des capacités nécessaires pour dynamiser mais aussi optimiser des chaînes logistiques complexes, plus étendues géographiquement, car désormais multi-acteurs (Knemeyer et Murphy, 2004; Fulconis et Paché, 2005).

Ce phénomène pose la question de savoir pourquoi et comment industriels et distributeurs ont-ils permis voire favorisé, dans un premier temps, le développement des transporteurs dans les années 70/80 puis subitement, à l’aube des années 90, encouragé la mutation de ces derniers vers des métiers plus spécifiquement dédiés à des services logistiques à plus forte valeur ajoutée pour répondre et anticiper les besoins des clients en développant des logiques d’innovation. (Hertz et Alfredsson, 2003; Fulconis et al., 2011) ? L’apparition d’un troisième acteur à la relation n’est pas non plus sans poser question tant du point de vue de l’organisation et de la gestion de l’équilibre des jeux de pouvoir dans le canal qu’en termes de partage de la valeur ajoutée dans une relation désormais triangularisée entre industriels, prestataires de services logistiques et distributeurs (Fisher et Raman, 2010; Mevel et Morvan, 2011).

A ce niveau d’analyse, la question de recherche a pour objectif de déterminer si les PSL ne sont pas aujourd’hui devenus la variable d’ajustement essentielle à l’équilibre des relations Industrie-Commerce. Par variable d’ajustement essentielle, nous entendons ici désigner le fait que chaque année en France, lorsque s’ouvre la période du référencement commercial des industriels, les aspects liés à la logistique (et à ses coûts) deviennent prépondérants dans la discussion avec le distributeur. C’est en cela que, face aux exigences actuelles des distributeurs (circuits imposés, temps de réactivité de plus en plus court, etc.), les PSL sont désormais les seuls en mesure de proposer une formule de services logistiques pertinente pour assurer, au coût le plus juste, la projection rapide des flux des industriels en quantité et en qualité vers les différents formats de magasins des enseignes. Ce contexte favorise aussi l’apparition d’un véritable mur logistique (l’importance du coût logistique par rapport à la valeur du produit), porteur d’un puissant effet d’éviction des productions des petits industriels des linéaires du distributeur, en faveur des assortiments proposés par les multinationales de l’agroalimentaire. Les PSL sont ainsi devenus des acteurs incontournables au sein du canal de distribution tant en amont qu’en aval des filières alimentaires.

La construction d’une réponse à la question de recherche implique que, dans une première partie, nous exposions un état des lieux mondial et national des relations Industrie-Commerce, revisité à l’aune de la présentation d’une série de facteurs susceptibles d’avoir soutenu, à la fois, l’émergence des PSL mais aussi conditionné leur évolution tant à une échelle nationale que mondiale.

La seconde partie de notre travail propose une analyse discriminante des opinions d’un échantillon représentatif de responsables des supply-chain des chargeurs en frais des différentes filières des industries agroalimentaires bretonnes relativement à la qualité des formules de services logistiques mises en oeuvre par les PSL à destination des plates-formes de la grande distribution française.

Les conséquences en termes d’implications managériales seront présentées et développées dans une dernière partie.

De l’emergence des prestataires de services logistiques en tant que nouvelle variable d’ajustement a la relation industrie-commerce

Dans cette première partie, nous présentons tout d’abord un état des lieux des relations Industrie-Commerce en France et dans le monde envisagé du point de vue du poids croissant des critères logistiques dans la sélection des fournisseurs et nous en déduisons que des facteurs structurels ont, semble-t-il, tout particulièrement favorisés l’apparition et le développement des PSL dans le canal.

Etat des lieux des relations Industrie-Commerce en France et dans le monde

Si à une échelle mondiale, nous avons assisté depuis vingt ans à l’avènement du règne désormais planétaire des distributeurs, en France, cette domination est entérinée rapidement par l’importance accordée au critère logistique pour référencer et sélectionner un fournisseur.

L’avènement d’une ère nouvelle : le règne désormais planétaire des distributeurs

Au début des années 90, en s’adaptant idéalement aux évolutions d’une économie désormais mondialisée, les nouveaux distributeurs low-cost[6] sont parvenus à renverser le paradigme industriel dominant (Bonacich et Wilson, 2005) avec pour conséquence immédiate de révolutionner la nature même de la relation Industrie-Commerce. Ce paradigme, fondé pour l’industriel sur la recherche de la voie royale (Gereffi, 2005) consistait, au travers de la présentation sur le marché de produits toujours plus innovants, à privilégier la différenciation technologique d’un avantage concurrentiel à toute autre option stratégique. Or, l’innovation produit n’est plus aujourd’hui considérée par les distributeurs comme la principale source de compétitivité des enseignes (Church et Ware, 2000).

En effet, si pendant plus de deux siècles[7], ce sont la recherche, l’acquisition et la détention d’un avantage concurrentiel technologique permanent et autonome qui ont permis aux entreprises industrielles de dominer l’économie mondiale, aujourd’hui, ce sont clairement les distributeurs low-cost, à l’image de Wal-Mart devenue la plus grande entreprise du monde ou encore du Groupement indépendant Leclerc en France, qui fixent les règles du jeu concurrentiel aux industriels notamment en termes de prix, de volumes de production mais aussi de chemins logistiques (Colla, 2006).

La réussite de ce nouveau modèle de distribution initié par Wal-Mart[8] aux Etats-Unis est d’abord fondée sur un mode de compétition qui priorise formellement le leadership des coûts, relativement à la contrainte impérative de minoration des trois principaux coûts majeurs que sont, pour les distributeurs, le coût unitaire du travail, le coût d’acquisition des marchandises et le coût de projection logistique (Mevel, 2010). Focalisée sur la maîtrise de leur leadership relativement à ces trois avantages coûts, la stratégie des nouveaux distributeurs low-cost consiste donc à maintenir, coûte que coûte et en permanence, les prix les plus bas possibles en linéaires afin notamment de conquérir des parts de marché. Une telle stratégie contrarie, ex post, l’équilibre des relations Industrie-Commerce au travers de la remise en cause du partage de la valeur ajoutée dans l’ensemble du canal.

Cette situation pose aussi souvent question du point de vue de la généralisation d’un rapport de violence économique[9] qui est parfois volontairement entretenu par le distributeur vis-à-vis de ses fournisseurs (Allain et Chambolle, 2003). De fait, l’édification d’un nouveau rapport de force prioritairement fondée sur l’adoption par les enseignes d’une stratégie désormais plus risquée (permanence des prix bas), s’inscrit très clairement en faveur des distributeurs; à tel point sans doute que ces derniers fixent désormais les normes[10] économiques et commerciales qui s’imposent à l’ensemble des nations (Lichtenstein, 2006).

La sélection des fournisseurs ne peut donc plus intervenir sur le seul diptyque innovation/qualité puisque la permanence des prix bas en linéaires impose aux enseignes d’accorder un poids croissant à la compression des coûts et à l’optimisation du panel de fournisseurs aptes à satisfaire les exigences des distributeurs. Ce constat va impliquer une profonde mise sous tension de la chaîne logistique des industriels par les distributeurs, notamment par le renforcement dans les centrales d’achat du poids accordé au critère logistique dans le processus de référencement et de sélection des fournisseurs.

Le poids croissant du critère logistique dans la sélection des fournisseurs en France

Triplement contraint par la permanence des prix bas, un sourcing[11] globalisé mais aussi par une pointilleuse maîtrise du coût logistique total sur l’ensemble de la chaîne, les grands distributeurs à une échelle mondiale ont rapidement rationalisé leurs chaînes d’approvisionnement. Une telle rationalisation a permis d’accélérer les livraisons depuis leurs fournisseurs jusqu’à leurs rayons en s’appuyant notamment sur la gestion de gigantesques bases de données par des technologies de l’information toujours plus performantes. Les grandes enseignes se sont alors brusquement redéployées vers un nouveau modèle de distribution qui privilégie le pilotage de chaînes logistiques caractérisées par leurs réactivités, leurs agilités, leurs efficiences et leurs intelligences (Bowersox et al., 2012).

En France, au début des années 90, les six super centrales d’achat françaises (Carrefour, Leclerc, Auchan, Système U, Intermarché, Géant Casino) ont également toutes basculé en une dizaine d’années d’un mode de production des biens de consommation en flux poussés par les fournisseurs, en une production en flux tirés par les cadenciers remontant tous les jours des magasins. Elles ont, en cela, suivi l’exemple des distributeurs américains tels que Wal-Mart, Target ou Kmart qui ont révolutionné l’organisation de la production des biens de consommation aux USA (Lichtenstein, 2009). En effet, dans le système à flux poussés, les fabricants déterminent la production à réaliser et recherchent ensuite les détaillants susceptibles d’acheter et d’écouler leurs marchandises. Par contre, dans le système à flux tirés (Pimor, 2003; Dornier et Fender, 2007; Pillet et al., 2011), ce sont les distributeurs qui, en se basant principalement sur les statistiques de ventes, décident préalablement du choix de l’industriel, du lieu, du moment et du volume de production mais aussi des prix et des quantités qui seront vendus dans les différents formats de magasin (Coyle et al., 2012).

La stratégie logistique développée et les chemins logistiques élaborés par les distributeurs apparaissent ainsi comme une énième tentative de mieux dominer la disjonction entre l’offre et la demande, relativement aux coûteux écarts existant entre la demande précisément constatée en magasin et la production effectivement réalisée au sein des outils industriels.

Dès lors, sous l’effet conjoint d’une transmission d’informations anticipatives souvent parcellaires et incomplètes, entre l’industriel et le distributeur, ainsi que d’une déconnexion prononcée entre la consommation mesurée en sortie de caisse chez l’un et la production nécessairement anticipée chez l’autre, le canal pâtit régulièrement de très nombreux effets « coup de fouet ». De tels effets s’amplifient au fur et à mesure que l’on s’éloigne du point où s’exerce la demande, engendrant, d’une part, des oscillations plus ou moins supportables des stocks (Lee et al., 1997) mais aussi des ruptures en taux de services clients dans les linéaires des grandes surfaces, d’autre part.

La désorganisation systémique qui s’ensuit sanctionne tous les acteurs de la chaîne, notamment en termes de hausse des stocks chez l’industriel, de faible coefficient de remplissage des camions lors des tournées de livraison pour le PSL, de dégradation du taux de service client pour le distributeur ou bien encore d’affaissement de la qualité produite pour le consommateur. D’un point de vue logistique, la relation Industrie-Commerce est donc potentiellement porteuse d’un fort risque chaotique et, dès lors, le constat d’un système de gestion industrielle et logistique qui n’arrive plus à suivre le rythme imposé par le mode de production en flux tirés par la demande est clairement posé par les distributeurs (Fisher et Raman, 2010).

En prenant le pouvoir dans le canal[12] à la fin des années 80, l’objectif des distributeurs était déjà de chercher à réguler ces phénomènes d’oscillations des stocks sur l’ensemble de la chaîne, si bien que le critère logistique s’est durablement imposé comme l’élément clef de la compétitivité prix du distributeur (Hertz et Alfredsson, 2003). La logistique émergeant alors comme une variable d’ajustement clef des relations industrie-commerce. Pour autant, certains facteurs sont susceptibles d’avoir tout particulièrement favorisé l’émergence des PSL à partir du début des années 90.

L’émergence et le développement des PSL au coeur des relations industrie-commerce

Si les pratiques d’externalisation des activités logistiques ont placé les prestataires face à une demande de prestations de services logistiques toujours plus complexe et plus variée l’approche en termes de concurrence spatiale apporte un éclairage complémentaire au développement des PSL.

L’externalisation des prestations logistiques dans le canal

Le souhait des industriels et des distributeurs d’assurer leur développement en s’appuyant sur un socle de compétences jugées stratégiques, et donc de se repositionner en priorité sur leur coeur de métier, est le point de départ d’un puissant mouvement de désengagement de certaines activités jugées comme secondaires au sein de la chaîne de valeur, telles que les activités de transport et de logistique (Fimbel, 2004; Lièvre et Tchernev, 2004; Roques et Michrafy, 2003). Ce mouvement de désengagement des industriels et des distributeurs[13] a eu pour conséquence immédiate l’apparition de nouveaux acteurs spécialisés dans le domaine logistique : des prestataires de services logistiques maîtrisant un savoir-faire organisationnel, suffisamment spécifique pour jouer un rôle de coordonnateur, tout en apportant des réponses structurées à une mise sous tension des flux physiques sur l’ensemble de la chaîne logistique (Camman et Livolsi, 2007; Fulconis et Paché, 2005).

En effet, les PSL sont dans l’obligation de construire et de maintenir une offre globale associant transport et services connexes. L’offre proposée doit prendre en compte les évolutions des stratégies logistiques des industriels et des distributeurs dont les axes de réflexion se rapportent principalement aux coûts de transport, à la traçabilité (produit et logistique), aux performances de la Supply Chain, à la réponse aux raccourcissements des délais depuis la réception des commandes jusqu’à la livraison aux clients, à la flexibilité des flux physiques, aux prestations sur mesure, etc. (Gozé-Bardin, 2009).

À partir des années 1990, l’intérêt des distributeurs pour la logistique a fait évoluer les chaînes logistiques en les déstabilisant par une remise en cause des schémas traditionnels de distribution maîtrisés auparavant par les producteurs (Dornier et Fender, 2007). Ainsi, la grande distribution a développé jusqu’à ses magasins des réseaux logistiques s’appuyant soit sur des plateformes d’éclatement et de préparation de commandes gérées en propre, soit en faisant appel à des prestataires logistiques devant répondre à des cahiers des charges très précis.

Ces évolutions soulignent bien le fait que les acteurs du canal ne se contentent plus de confier des tâches logistiques sans valeur ajoutée comme le transport, mais ils souhaitent que le PSL soit capable de construire, de coordonner et de contrôler le flux physique en s’appuyant sur des techniques informatiques, managériales et d’entreposage performantes. Les prestataires s’inscrivent dans les chaînes logistiques comme de véritables « gestionnaires d’interfaces » (Rouquet, 2009) capables par leur intelligence stratégique de proposer des services toujours plus innovants et plus personnalisés[14] afin de satisfaire les besoins des clients tout en investissant dans les moyens logistiques adéquats (moyens de transport, systèmes d’information, entrepôts, etc.).

Cependant, si certains PSL, de par les compétences logistiques, managériales et relationnelles maîtrisées dont ils disposent, apparaissent comme force de proposition et d’innovation, d’autres se positionnent comme simples exécutants d’opérations logistiques « basiques » dont la mise en oeuvre a été déterminée par le client. Ainsi, les PSL sont amenés à jouer une diversité de rôles plus ou moins complexes selon le type de prestation proposée (cf. tableau n°1).

Tableau 1

Catégories de PSL[15] et type de prestation proposée

Par conséquent, en fonction de leurs attentes les industriels et les distributeurs ont à leur disposition, a priori, une diversité de PSL tant en termes d’offres que de taille mais cette diversité reste très largement nuancée par une approche en termes de concurrence spatiale.

L’émergence des PSL dans le canal : une approche par la concurrence spatiale

Le PSL a l’espace (réseaux d’agences, moyens de transport mis à disposition, gammes de services proposés, etc.), le temps et la géographie (régionale, nationale, mondiale) pour terrains d’application, mais très peu de textes en sciences économiques et en sciences de gestion traitent finalement, à la fois, de l’espace, du temps et du territoire comme des objets d’étude remarquables quand bien même ces derniers sont parfois mentionnés (Krugman, 1995). La raison est sans doute à rechercher dans l’absence de modèles économiques ou managériaux combinant, à la fois, rendements d’échelle croissants et concurrence imparfaite. Pourtant ces deux facteurs constituent les deux piliers fondamentaux qui permettent d’envisager la formation d’un espace économique concurrentiel du point de vue du jeu vertical (relations industrie-PSL-distributeurs) et horizontal (au sein de chaque groupe stratégique) des acteurs (Fujita et Thisse, 2002).

A bien considérer le phénomène de concurrence spatiale (Hotelling, 1929), qui peut se développer sur un territoire, les rendements d’échelle sont le principal facteur explicatif lié à l’extension ou à la restriction de la taille des entreprises de services qui y évoluent tandis que c’est la structure de marché qui va sous-tendre la formation de prix concurrentiel ou non chez les PSL au sein de l’espace territorial considéré.

Si l’espace et le territoire donnent une forme particulière à la concurrence (Kaldor, 1935) alors la concurrence spatiale prend une forme, par nature, oligopolistique (Scotchmer et Thisse, 1993), puisque les consommateurs du service (industriels et distributeurs) vont systématiquement rechercher les PSL offrant la formule de services à plus bas prix en termes de qualité rapportée à la prestation rendue. Par conséquent, d’un point de vue théorique la concurrence spatiale entre les PSL ne s’exercera finalement qu’entre un nombre très limité d’entreprises situées dans un même voisinage territorial et cela indépendamment du nombre total d’entreprises présentes dans le domaine à un niveau national ou continental (Bowersox et al., 2012).

Par ailleurs, la distance parcourue par les marchandises protège les PSL de tout risque de réinternalisation de la logistique par les industriels et les distributeurs; toutefois, cette protection devient de moins en moins effective au fur et à mesure que les coûts de transfert supportés par les PSL se resserrent, pour une distance donnée, en fonction des gains de productivité acquis par ces derniers. Sur un marché spatialisé, le processus de concurrence spatiale ne met donc en jeu qu’un nombre assez limité de PSL sur un même territoire, et l’étude des relations qu’entretiennent ces firmes avec les autres parties prenantes aux relations industrie-commerce nécessite alors le recours à l’examen des interactions stratégiques entre l’ensemble des acteurs dans le canal.

Aspects empiriques : le cas des PSL frais et ultra frais dans les filières agroalimentaires en Bretagne

Tout d’abord, nous justifions, dans une première partie, du choix des filières fraîches sur un territoire spécifique la Bretagne. Ensuite, dans une seconde partie, nous traitons des aspects méthodologiques des enquêtes menées en 2010, 2011 et 2012, enfin nous analysons les résultats obtenus.

Les industries agroalimentaires fraîches en Bretagne : la nécessité de l’excellence logistique

En près de 50 ans en Bretagne, le très fort développement des filières agricoles (légumière, porcine, bovine, avicole), concomitamment à celle de la filière pêche, a permis de faire émerger un ensemble relativement homogène d’industries agro-alimentaires prioritairement dédié à la transformation des matières premières agricoles cultivées au sol ou élevées hors sol localement. Cette spécificité régionale a permis d’inscrire la région Bretagne comme un des territoires européens les plus actifs et les plus productifs en termes d’enracinement d’outils industriels d’abattage, de découpe et de transformation des viandes (viandes fraîches et charcuteries), mais aussi en termes de valorisation des produits issus de la mer (poissons et crustacés bruts et plats préparés) ou de production légumière (légumes bruts, transformés ou conditionnés).

En ce sens, le développement et la vitalité économique de la région ont toujours été conditionnés et portés par la nécessaire maîtrise de la spatialité territoriale des chargeurs des filières agro-alimentaires opérant à partir d’une presqu’île géographique localisée à l’extrémité ouest de l’Union Européenne. L’idée d’une certaine excellence logistique régionale, née de cette nécessaire maîtrise de ce positionnement géographique, s’avère d’autant plus prégnante que les industries agroalimentaires bretonnes, très excentrées par rapport au barycentre des activités économiques du continent représentées par la banane bleue[16] européenne, voient les marchés porteurs s’éloigner toujours plus vers l’est de l’Europe. A une échelle régionale, la logistique apparait donc comme la variable d’ajustement essentielle des relations qu’entretiennent les industriels bretons avec les enseignes de distribution.

Au sein de l’Union Européenne, le contexte agricole dominant est celui de la mise en concurrence spatiale des productions régionales au travers de la Politique Agricole Commune (PAC); mais ce contexte ne va pas sans poser de sérieux problèmes de compétitivité logistique aux industries agroalimentaires bretonnes, puisque ces dernières doivent intégrer des coûts de transport renchéris, à la fois, par des kilomètres supplémentaires à couvrir et par l’utilisation d’un transport thermo-dirigé de plus en plus onéreux[17]. Cependant, le handicap spatio-temporel supporté par les industries de transformation bretonnes est souvent amoindri par le volume des flux physiques de marchandises en jeu : il permet aux prestataires de proposer des coûts de transport compétitifs en comparaison à d’autres bassins agroalimentaires moins denses industriellement mais bien plus proches des zones de consommation.

Le positionnement géographique très excentré de la région demeure donc un aiguillon logistique très fort localement pour les entreprises agroalimentaires qui souhaitent maintenir ou développer leurs courants d’affaires vers les enseignes de distribution présentes au sein de l’Union Européenne. Les chargeurs bretons n’ont finalement pas d’autres choix que de mettre en oeuvre des solutions logistiques parfois très élaborées, en interne ou en collaboration avec des transporteurs ou des distributeurs. Ainsi, les industriels implantés en Bretagne sont en quelque sorte condamnés à l’excellence logistique aussi bien technologiquement (système d’information, traçabilité, etc.) que d’un point de vue organisationnel (mutualisation des transports, massification des volumes, réduction des stocks, minimisation des périodes d’entreposage, etc.) afin de maintenir la compétitivité-prix des productions régionales sur l’échiquier européen.

C’est dans un contexte de concurrence spatiale spécifique, à la fois locale mais aussi européenne, que la relation établie entre les industriels et les PSL s’inscrit désormais plus vigoureusement dans un long continuum de développement visant à une collaboration désormais beaucoup plus affirmée entre les deux parties. Pour les prestataires, l’enjeu de cette collaboration est double. D’une part, tout en réduisant en permanence leurs coûts, il s’agit pour eux d’approcher un taux de service optimal générant la satisfaction de leurs clients industriels et, d’autre part, ils doivent aussi tenter de couper court, de par la qualité globale de leur prestation, à toute envie de « réinternalisation » des flottes de transport chez ces mêmes clients. Pour les industriels, l’enjeu étant de s’appuyer plus que jamais sur les PSL susceptibles de leur proposer une réponse adaptée en termes de coûts, de délais, de qualité tout en tenant compte d’un temps de réactivité (time to market) de plus en plus court entre la commande et les délais de livraison imposés par les distributeurs.

La méthodologie

Nous présenterons ici successivement une approche méthodologique originale du terrain, opérée à partir de la méthode de la Valeur Ajoutée Client, ainsi que son développement quantitatif.

Une approche par la Valeur Ajoutée Client (VAC)

L’appréciation par un industriel de la qualité de la prestation de service en transport et logistique va dépendre en grande partie de la formule de service proposée par le PSL (Baranger et al., 2009). La formule de service construite par le PSL, sa variété, doit permettre de répondre à un environnement contraignant dans le frais et l’ultra frais en termes notamment de préoccupations logistiques des industries agroalimentaires, d’exigences des distributeurs et de spécificités des produits. Il s’agit donc pour le PSL dans le domaine du thermo-dirigé, d’ordonner et d’assembler un ensemble d’éléments utiles au client que l’on nomme la valeur client.

Pour évaluer les sources de valeur ajoutée client initiées par les PSL à destination des IAA bretonnes, nous avons souhaité favoriser l’approche de Montebello[18] (2003) notamment afin de mesurer très précisément la valeur ajoutée client (la qualité perçue) que reconnaît l’industriel à la prestation. Cette méthode s’appuie sur la théorie économique des caractéristiques d’usage (Lancaster, 1966) ainsi que sur une généralisation du concept lié à l’analyse de la valeur (Arrègle, 2000). Le service de prestation logistique est ici envisagé comme le coeur de la prestation, c’est-à-dire qu’il correspond au service essentiel ou au service « de base » susceptible de recouvrir les besoins principaux liés à l’usage et à l’utilité que le client industriel en retire (Normann, 1994); les services logistiques additionnels ou services auxiliaires proposés par le prestataire seront examinés au sens des pétales de la fleur de services décrites par Lovelock et Lapert (1999). Cependant, avant d’évaluer la qualité globale du service, il s’agit tout d’abord de dresser la liste des caractéristiques et des sources de valeur ajoutée client valorisées dans la formule de service de chaque prestataire.

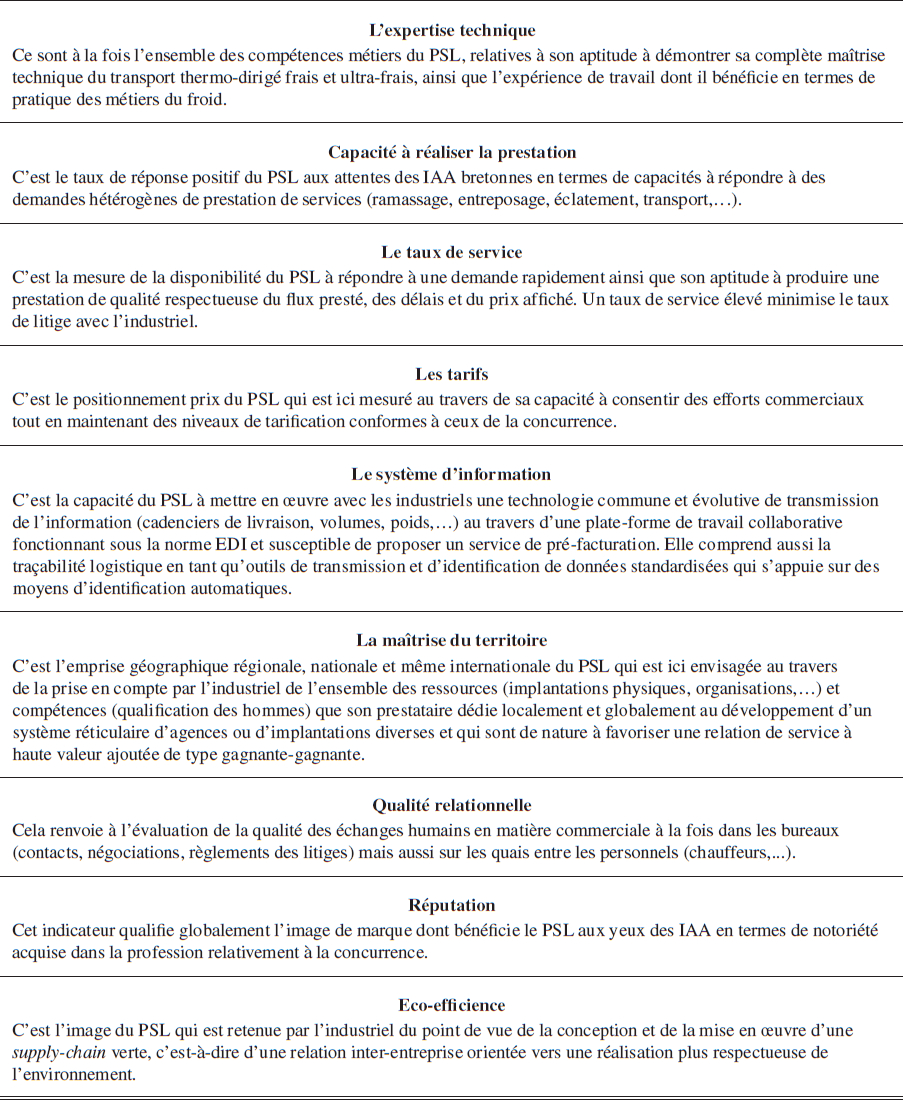

Ainsi, à partir d’une série d’entretiens semi-directifs réalisés en 2010, 2011 et 2012 auprès des responsables logistiques d’un échantillon représentatif des IAA Bretonnes des secteurs du frais et de l’ultra-frais (42 entreprises sondées), nous avons pu faire émerger les différents déterminants de la valeur ajoutée client créée par les PSL. L’ensemble de ces éléments a donc pu être très directement relié aux neuf sources principales de valeur ajoutée[19] (tableau n°2).

L’approche quantitative

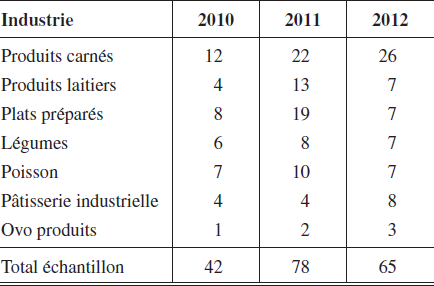

Dans un premier temps, à partir d’une enquête soumise par questionnaire, nous avons demandé aux différents responsables logistiques rencontrés d’ordonnancer les sources de valeur ajoutée (cf. tableau n°2) afin de déterminer leur poids respectif sur l’ensemble de l’échantillon par secteur d’activité. Puis, nous avons récolté une note pour chacun des PSL utilisés par les IAA de l’échantillon (cf. tableau n°3) sur chacune des sources de VAC révélées. Précisons que l’échantillon est construit en répliquant par la méthode des quotas la population des IAA bretonnes de plus de cinquante salariés (210 entreprises) métier par métier.

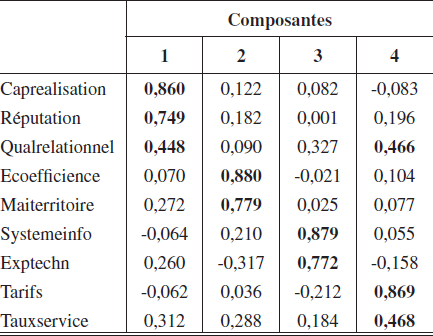

Ensuite, en nous appuyant sur l’enquête réalisée en 2012, nous avons souhaité effectuer tout d’abord une Analyse en Composantes Principales (ACP) sur les notations obtenues par les PSL[20] sur chacune des sources de VAC afin de réduire les 9 items à un ensemble plus restreint de composantes. Puis, pour déterminer l’existence éventuelle de groupes de PSL ayant une certaine homogénéité dans leur évaluation sur les dimensions de la VAC issues de l’ACP, nous avons réalisé une typologie non hiérarchique en utilisant ces dimensions révélées. Lors de l’interprétation des groupes identifiés, nous avons également pris en compte dans notre analyse le secteur d’activité et la catégorie de PSL. Il est important de préciser que le marché des PSL spécialisés en thermo-dirigé s’organise localement autour de deux groupes de PSL : ceux dont la taille est nationale[21], notamment du point de vue de l’importance du parc d’actifs roulants et du nombre d’agences réparti en réseau sur le territoire; et ceux que nous nommerons des prestataires locaux, à dimension plus régionale. Les PSL « régionaux » peuvent avoir une couverture nationale et offrir des lignes régulières en direction des principaux bassins de consommation, ou une forte implantation régionale en proposant des activités de ramasse et de distribution locale[22].

La révélation d’une segmentation de l’offre des PSL sur un territoire, établie à partir de la qualité de service proposée par ces derniers mais aussi de la vision qu’en ont les chargeurs, offre la possibilité de repérer les avantages concurrentiels que recherchent les différentes filières alimentaires dans leur évaluation des composantes identifiées. Pour nous permettre de retenir la typologie la plus pertinente et significative d’un point de vue statistique, nous avons procédé à plusieurs simulations (à 2, 3, 4, 5 et 6 groupes) et effectué une analyse de la variance pour chacune d’entre elles (Hair et Anderson, 2010; Jolibert et Jourdan, 2011).

Tableau 2

Définition des différentes sources de valeur ajoutée client recensées

Tableau 3

Les échantillons pour les trois années de l’étude

L’analyse des résultats

Dans ce troisième sous-paragraphe, nous justifions d’un classement des différentes sources de Valeur Ajoutée Client tout en présentant les implications managériales consécutives à l’étude du terrain relativement à la structure de marché rencontrée.

Le classement des sources de VAC : l’importance récurrente de la capacité à réaliser la prestation

L’industriel du secteur des IAA a besoin aujourd’hui de s’appuyer sur des prestataires susceptibles de proposer des réponses adaptées et novatrices dans un environnement imposant des contraintes logistiques de plus en plus fortes. En effet, il faut être capable de livrer plus fréquemment le distributeur dans un contexte de raccourcissement des délais, entre le moment de la prise de commande et la livraison de références souvent multiples, mais aussi de diminution généralisée de la taille des lots transportés tout en maîtrisant des temps de livraison de plus en plus courts.

Au regard de ce contexte, le PSL doit être susceptible de proposer à l’industriel une formule de services incorporant un certain nombre de composants dans la prestation logistique en produits frais et ultra-frais.

Dans le cas de nos trois études menées en 2010, 2011 et 2012, l’ordonnancement des différentes sources de VAC reconnues par les industriels bretons sur l’ensemble de l’échantillon est résumé dans le tableau suivant (tableau n°4).

Le classement relatif à l’ensemble de l’échantillon, correspondant aux trois enquêtes réalisées successivement ces trois dernières années, met en évidence la permanence de quatre critères principaux comme source de VAC : la capacité à réaliser la prestation, le taux de service, le prix et l’expertise technique.

Tableau 4

Le classement des VAC en 2010, 2011 et 2012

L’importance récurrente de ces quatre critères souligne l’obligation du PSL d’être à la fois capable de répondre aux contraintes de délais, de proposer des solutions adaptées aux différents types de flux existants[23] tout en assurant une prestation adaptée à des produits sensibles et à un tarif « raisonnable ».

Il est intéressant de souligner la permanence du positionnement élevé accordée par les industriels au critère « capacité à réaliser la prestation » sur les trois études réalisées. Ainsi, dans sa relation avec le prestataire, l’industriel attend une disponibilité garantie des moyens de transport et de l’infrastructure, malgré différentes contraintes logistiques (fractionnement des lots, chemins logistiques à emprunter pour atteindre les bassins de consommation, etc.).

Aux quatre critères principaux, révélés par nos études successives, s’ajoute le critère relationnel dont le poids est en constante évolution (8 % en 2010, 10,2 % en 2011 et 11,13 % en 2012). L’évolution constatée de l’item « qualité relationnelle » souligne l’obligation pour le PSL de construire, de valoriser, de distribuer des compétences de l’organisation au bon endroit, au bon moment, etc., quelle que soit la nature du service exigée par l’industriel. La qualité de la relation, qui se construit au quotidien, permet donc de répondre aux situations imprévisibles, d’améliorer de façon continue la formule de services pour répondre aux exigences de l’industriel en venant souligner la réactivité du PSL.

Ensuite, nous remarquons que le critère « maîtrise du territoire » connait une légère baisse de son importance relative (10,6 % en 2010, 10,3 % en 2011 et 9,2 % en 2012). Une explication envisageable à ce positionnement est le fait que selon les demandes qu’il doit satisfaire, l’industriel sait qu’il a à sa disposition des PSL proposant des réseaux plus ou moins denses voire spécialisés sur certaines lignes. Quant au poids des critères « réputation » et « éco efficience », ceux-ci rencontrent une baisse relative mais ils restent finalement stables en termes de classement sur les trois années (faible poids). Ils n’apparaissent donc pas vraiment comme des critères discriminants pour les chargeurs.

Un autre élément récurrent est à souligner : le classement lointain du système d’information et son faible poids parmi les sources de VAC (9,8 % en 2010, 8,3 % en 2011 et 8,02 % en 2012). Au regard des résultats, le système d’information se positionne de telle façon qu’il n’apparait plus comme un facteur différenciant entre les PSL. Si les systèmes d’information à forte connotation technologique sont indispensables à la gestion d’interfaces fortement contraintes, leur déploiement atteint ses limites. Ils permettent, certes, à l’industriel et au PSL de disposer de données de pilotage à court terme, mais pour développer un pilotage à moyen terme, d’autres stratégies coopératives sont à envisager, impliquant surtout une forte interaction quotidienne comme le souligne l’évolution constatée de la VAC « qualité de la relation ».

En conclusion et à la lumière des principaux résultats issus des trois enquêtes, le PSL est dans l’obligation de proposer un service logistique à la fois flexible et réactif pour permettre à l’industriel de se différencier de ses concurrents. En effet, dans un contexte concurrentiel exacerbé et instable, l’industriel exige de la part du PSL à la fois un taux de service constamment garanti ainsi que des propositions de solutions adéquates selon le type de flux physique traité et cela a un prix raisonnable.

Identification des principales dimensions latentes de la formule de service et détermination d’une typologie des PSL

Dans le cadre de notre travail, une analyse en composantes principales avec rotation Varimax réalisée à partir des notes pondérées obtenues par les PSL sur les 9 sources de VAC ordonnancées par les responsables logistiques interrogés lors de l’enquête réalisée en 2012, a déterminé quatre dimensions principales permettant d’expliquer 69,57 % de la variance (tableaux n°5 et n°6).

Tableau 5

Matrice des composantes après rotation

Tableau 6

Les dimensions de la VAC issues de l’ACP

Nous explicitons ci-dessous chacune des dimensions caractérisées. La dimension « qualité reconnue des solutions logistiques » est constituée des sources de VAC suivantes : la capacité à réaliser la prestation, la réputation et la qualité relationnelle. L’industriel connait bien son marché de la prestation et il sait venir solliciter le PSL susceptible de lui garantir des moyens logistiques idoines tout en entretenant un contact informationnel quotidien assurant la réactivité exigée.

Ensuite la dimension « maîtrise du territoire et développement durable », composée des items « maîtrise du territoire » et « éco-efficience », confirme l’importance accordée par les chargeurs au territoire surtout si elle s’accompagne d’une approche environnementale. Si le souci des industriels bretons de disposer de réseaux leur permettant de se projeter vers les bassins de consommation éloignés est toujours aussi prégnant, ils s’intéressent aussi aux développements des pratiques de mutualisation des flux dont l’objectif est d’absorber les hausses structurelles du prix du transport. Ils acceptent donc, dans ce contexte de réfléchir sur les approches environnementales spécifiques initiées par certains PSL.

La dimension « spécificités du système d’information » rassemble les sources de VAC « système d’information » et « expertise technique ». Pour l’industriel, très souvent aujourd’hui impliqué dans des stratégies de traçabilité globale, le prestataire doit donc être capable d’assurer une prestation de suivi des flux, tant en termes de traçabilité produit que de traçabilité informationnelle, en respectant cependant à la lettre les standards logistiques définis entre le distributeur et le chargeur lors des négociations portant sur le référencement commercial de ce dernier.

Enfin la dernière dimension révélée, « le coût de la disponibilité au client » se compose des variables « tarifs », « taux de service » et « qualité relationnelle ». Ainsi, savoir leur PSL respecter des taux de service optima, à des prix raisonnables, tout en construisant une relation au quotidien, source de réactivité, reste bien l’une des exigences premières des responsables logistiques des industries agroalimentaires bretonnes.

A partir des quatre composantes révélées par l’ACP et déjà précédemment explicitées, nous avons réalisé, à partir des données liés à l’année 2012, une typologie non hiérarchique permettant d’identifier les différents groupes de PSL susceptibles de clairement se différencier sur les quatre dimensions fondamentales que recherchent en priorité les industriels.

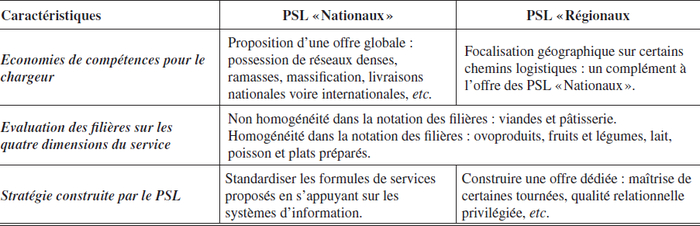

Le tableau synthétique ci-dessous (tableau n°7) présente les caractéristiques de chaque groupe en ce qui concerne : la catégorie de PSL constituant le groupe (« nationaux » versus « régionaux »), la ou les filière(s) principale(s) représentée(s) ainsi que le positionnement des PSL sur les dimensions de la VAC.

Tableau 7

Typologie des PSL en 2012

L’analyse des cinq groupes, réalisée à partir d’une mise en lumière par typologie non hiérarchique, nous amène tout d’abord à remarquer que nous nous retrouvons en présence d’une dualité régionale qui s’affirme soit autour d’une prédominance des PSL « nationaux » (groupes 1 et 5), soit autour d’un partage à parts relativement égales des flux prestés entre les deux familles de PSL déterminées (groupes 2 à 4).

La situation mise en exergue par l’étude dans les 5 groupes observés souligne d’emblée le fait que l’ensemble des prestataires, petits et grands, font dorénavant tous bénéficier leurs clients d’économies de compétences, réaffirmant ainsi toute l’importance des politiques stratégiques d’externalisation menées par les industriels vis-à-vis de leurs activités logistiques. La recherche permanente d’une réduction des coûts sous contrainte de construction de processus logistiques réactifs amène donc l’ensemble des filières agroalimentaires fraiches bretonnes à mobiliser les PSL « régionaux » notamment du point de vue de leur focalisation géographique sur des chemins logistiques bien maîtrisés. Ces PSL demeurent alors un complément indispensable à l’offre globale proposée par les prestataires « nationaux ».

Ensuite, l’examen minutieux des spécificités des groupes en termes d’évaluation vient souligner que deux groupes (groupes 1 et 4) se caractérisent par une bonne notation sur certaines dimensions (une à deux composantes de la VAC) tout en ne répondant pas aux attentes des industriels sur d’autres dimensions (une à deux autres composantes). Puis, viennent deux groupes, que nous pouvons qualifier de « bons groupes » (groupe 2 et 5), car ils se distinguent par la qualité de leur notation sur deux dimensions de la VAC tout en se situant dans la moyenne sur les deux autres. Enfin, le groupe 3 est un groupe de PSL défini comme « médiocre »[24] car les PSL de ce groupe sont relativement mal notés sur deux dimensions tout en obtenant des notes moyennes sur les deux autres composantes de la VAC.

En conséquence, nous en déduisons que les industriels perçoivent très clairement les PSL comme des organisations plus ou moins performantes selon les dimensions du service logistique sur lesquelles elles opèrent. Ce résultat est lié à la non homogénéité de la qualité en termes de relation de service. Il reste conforme à la prédiction de la théorie des services à savoir que, quel que soit le secteur des services considéré, la qualité de l’offre de services se différencie rapidement sous l’impact des stratégies logistiques initiés au sein d’un triangle des services (coûts, variétés et personnalisation des prestations) à condition toutefois que le marché soit contestable. C’est sans doute ici que le bât blesse car le marché des PSL reste très concentré (faible différenciation) autour de quelques acteurs[25].

Le fait que les industriels ne considèrent pas les PSL régionaux ou nationaux comme des prestataires homogènes en termes de performances rendues sur l’ensemble des quatre dimensions principales, tend à souligner la difficulté que rencontrent ces derniers à apporter une réponse personnalisée (donc à se différencier) face aux exigences des industriels des différentes filières. A moins finalement que ce soit la nature même de la structure du marché qui légitime l’absence de toute volonté de différenciation des PSL face aux exigences des autres acteurs dans les filières. Ces constats sont encore renforcés par le fait que certaines filières ne notent pas leurs PSL de manière très homogène; c’est le cas pour la filière viande qui se retrouve significativement impliquée dans trois groupes, mais aussi pour la filière pâtisserie. Par ailleurs, d’autres filières se révèlent plutôt homogènes dans leur façon de noter leurs PSL (ovo produits, fruits et légumes, lait, poissons et plats préparés).

Enfin, la typologie révélée à partir de la qualité du service perçue par l’industriel, à la fois sur un secteur particulier et un territoire spécifique, apporte un éclairage complémentaire vis-à-vis des typologies proposées pour appréhender la diversité des rôles susceptibles d’être tenus par le PSL et pour aider à déterminer les stratégies à construire. Elle confirme le fait que confronté à une variété de situations, le PSL doit construire sa stratégie en déterminant le point d’équilibre entre une personnalisation de l’offre de services pour répondre à la diversité des besoins des industriels tout en réalisant des économies d’échelle et une standardisation des solutions proposées (routes identiques, agences situées dans les mêmes barycentres de production, flotte de camions semblables, etc.) pas toujours appropriés aux besoins des clients. Dans le cas de notre terrain d’analyse, pour répondre aux contraintes définies par les industriels et les distributeurs, les PSL « nationaux » ont tendance à privilégier une logique de standardisation en s’appuyant sur leurs systèmes d’information pour synchroniser et optimiser leurs capacités afin de réaliser la prestation demandée. Par contre, les PSL de petite taille répondent aux impératifs de flexibilité et de réactivité par une offre de service plus dédiée : maîtrise de certaines tournées spécifiques, échanges relationnels construits sur la durée, etc. Au regard de nos résultats nous pouvons synthétiser les caractéristiques des PSL étudiés dans le tableau suivant :

Tableau 8

Les caractéristiques des PSL « Nationaux » et « Régionaux »

Ces résultats s’annoncent porteurs de nouvelles implications managériales dans une relation Industrie-Commerce désormais étendue à trois acteurs.

Implications managériales

Cette dernière partie nous permet, dans un premier temps, de faire le point sur le positionnement spécifique des PSL au sein d’un territoire régional puis, dans un second temps, de mettre tout particulièrement en lumière le phénomène de « mur logistique » organisé par les PSL et qu’une structure de marché de type oligopolistique semble désormais devoir dresser devant certains petits industriels de l’agroalimentaire.

Du positionnement spécifique des PSL sur un territoire : le cas de la Bretagne

Les résultats liés à l’étude en composantes principales révélant les quatre dimensions que reconnaissent les IAA bretonnes aux PSL, impliquent un certain nombre de questions du point de vue notamment de la taille du marché pertinent des PSL en Bretagne mais aussi, du point de vue de la capacité qu’ont aujourd’hui ces mêmes industriels à substituer entre eux des PSL ayant une formule de service équivalente.

Or, comme nous l’avons déjà dit précédemment, c’est là que le bât blesse, puisque seulement une minorité de PSL, se partageant d’ailleurs l’essentiel du marché[26], semble en mesure aujourd’hui de définir un script de service intégrant la totalité des quatre dimensions identifiées dans notre échantillon, à savoir la qualité reconnue des solutions logistiques, la maîtrise du territoire et le développement durable, les spécificités liées au système d’information et le coût de la disponibilité au client.

Dès lors, sur le territoire breton, les industriels ne font plus face, en définitive qu’à une petite minorité de PSL dont la seule résolution va être de standardiser les formules de services proposées (chemins logistiques identiques, flotte de camions semblables, tarifs peu différenciés sur du complet ou de la messagerie, etc.) plutôt que de rechercher l’intensification de la relation de service en développant, par exemple, des logiques de personnalisation de l’offre ou des formules low-cost sur certaines routes. Ce constat prévaut pour la région Bretagne mais il peut être également généralisé à l’ensemble des régions européennes qui, du point de vue de la prestation de services logistiques, fonctionnent toutes comme des clusters logistiques puisque, au sein de l’Union Européenne, 80 % des flux logistiques sont des flux infrarégionaux[27].

D’un autre côté, la révélation des quatre dimensions principales que reconnaissent les industriels à la valeur ajoutée client par les PSL reflète particulièrement bien les valeurs caractéristiques principales du service primaire en thermo-dirigé attendu par l’ensemble des IAA bretonnes pour une prestation donnée. En effet, la fixation des horaires de ramasse par le chargeur et la définition de délais de livraison de plus en plus courts exigent constamment du PSL un faible temps de réactivité entre la commande et la livraison. Malgré tout, il est important de souligner que bon nombre de petits PSL régionaux ne parviennent plus à répondre actuellement à ce modèle logistique qui exige des capacités à individualiser la prestation tout en se focalisant géographiquement au plus près des usines des chargeurs. En conséquence, les PSL régionaux apparaissent plutôt comme des éléments de complémentarité à la relation de service et à l’offre globale proposée par les grands prestataires.

On peut également noter que, la prestation de services logistiques demeure un service spécifique caractérisé par un fort contenu matériel, spécificité qui peut parfois occasionner une inadéquation entre la variabilité de la demande des IAA et les ressources fixes dont dispose le PSL. Cette situation se traduit, la plupart du temps, par des coûts d’immobilisation importants des actifs opérationnels pour le PSL ou, plus simplement, par une perte de clientèle insatisfaite du renoncement trop rapide du PSL devant la singularité de la demande de prestation émanant de l’industriel.

Aussi, pour lutter contre l’arrivée de nouveaux concurrents potentiellement attirés par la faiblesse de la concurrence spatiale régnant sur le marché breton de la prestation, les PSL ont donc cherché à extraire le maximum de revenus sous contrainte des capacités de transports disponibles. A l’échelle régionale, dans la péninsule bretonne, la contrainte liée à un effet volumique de la flotte est toujours particulièrement ressentie par les industriels qui positionnent d’ailleurs la capacité à réaliser comme la première source de VAC du PSL. Ce dernier doit donc être capable, à la commande, d’entrer en servuction d’une formule de services dont les éléments essentiels vont être la fréquence de livraisons, la rapidité, la souplesse organisationnelle, le réseau construit, les lignes régulières proposées, pour répondre à la logique spatiale des IAA sur un territoire péninsulaire du point de vue notamment de ses aspects géographiques.

En ce qui concerne tout particulièrement les relations Industrie-Commerce, l’étude menée sur le terrain dévoile finalement un marché agroalimentaire breton à deux vitesses sur le plan de la prestation logistique. En effet, les avantages organisationnels délivrés par les deux groupes de PSL s’avèrent profondément dissemblables puisque les PSL « nationaux », qui se différencient très nettement par la taille de leurs structures réticulaires[28], permettent à leurs clients d’alimenter quotidiennement les plateformes des distributeurs, lieux de transit majoritaires. Dès lors, les schémas logistiques types des IAA bretonnes ne sont que le reflet des contraintes imposées, à la fois, par les distributeurs mais aussi par les PSL.

Plus précisément, dans le cadre du processus de référencement et de sélection des fournisseurs, les industriels de grande taille se voient imposer un schéma logistique type (complet ou semi-complet 100 % plate-forme) par le distributeur, au travers duquel les deux parties chercheront à minimiser et à rationaliser le coût du transport pour ne pas affecter la compétitivité prix des marchandises dans les linéaires du distributeur. Afin de contenir la baisse tendancielle des rendements d’échelle en logistique à partir des régions de production, cette organisation type fait nécessairement appel aux PSL nationaux, et tout particulièrement en Bretagne à un duopsone à la vente de prestation constituée par Stef et STG par exemple, sachant que les PSL régionaux n’interviennent uniquement qu’en appui du service primaire.

Si sur l’ensemble du territoire européen, l’existence de groupes bien identifiés de PSL permet de répondre à la fois aux attentes de flexibilité des industriels et des distributeurs en termes de traitement des flux, les particularités d’un marché dominé régionalement par un tout petit nombre de PSL ont aussi pour conséquence d’organiser un puissant effet d’éviction par les prix en défaveur des PME/PMI. Dès lors, au regard de l’importance acquise par les quatre dimensions principales issues des neuf sources de valeur ajoutée que reconnaissent les industriels aux PSL, il nous semble opportun de nous interroger sur les conditions liées à l’accès des PME/PMI au marché de la prestation de services logistiques organisée sous sa forme actuelle. En effet, préalablement à l’accord de référencement commercial octroyé par le distributeur, un mur logistique quasi- infranchissable pour bon nombre de petits industriels bretons de l’agroalimentaire semblent dorénavant se dresser devant ses derniers conditionnant, dès lors, leur accès aux canaux de distribution européens.

La logistique en tant que principale variable d’ajustement aux relations industrie-commerce en Europe

En Bretagne et dans l’espace européen, la concurrence horizontale à laquelle se livrent les multinationales de l’agroalimentaire et les PME/PMI locales est exacerbée par la concurrence verticale impliquant industriels et distributeurs. En effet, face à un nombre dorénavant très restreint d’enseignes de la grande distribution, la guerre verticale des prix bas conduit in extenso, à une guerre horizontale entre les industriels par la mécanique implacable de la mondialisation et des délocalisations.

Cette guerre horizontale, à laquelle se livre grands et petits industriels en Europe, pour accéder aux linéaires des distributeurs a pour principale conséquence d’accélérer le transfert de la valeur ajoutée en faveur des distributeurs. La collecte de cette rente de situation aiguise naturellement la convoitise des distributeurs européens eux-mêmes lancés dans une course à la taille critique au sein de leur propre groupe stratégique. De ce constat découle le fait que la distribution moderne reste aujourd’hui totalement aimanté et guidée par la seule valeur ajoutée dégagée par un produit agroalimentaire qui lui est proposé franco à l’achat à 10, et dont elle évalue le coût de production à 4, alors même que les coûts de transfert de ce produit n’ont proportionnellement cessé d’augmenter en raison du développement d’une structure de marché de type oligopolistique chez les PSL.

C’est en ce sens que les PSL sont devenus une variable d’ajustement essentielle à la relation Industrie-Commerce. L’analyse de la grille tarifaire 2012 des deux entreprises membres du duopsone à la vente de prestation de services logistique sur le territoire breton, en l’occurrence Stef et STG, est, à ce titre, particulièrement révélatrice du puissant effet d’éviction par les prix que les PSL peuvent mettre en oeuvre vis-à-vis des PME/PMI locales.

En France, dans un environnement plus que contraint par l’application de la Loi de Modernisation Economique (loi dite LME) aux relations Industrie-Commerce, les schémas logistiques des PME/PMI locales se sont rapidement fragilisés voire dégradés. Du fait de leur très petite taille[29], de la faiblesse voire de l’obsolescence de leur outil industriel, l’absence de tout référencement commercial en centrale d’achat les oblige (les condamne ?) à livrer en direct les magasins des distributeurs, plusieurs fois par semaine. Cette situation implique une très grande dépendance économique vis-à-vis des PSL et notamment du duopsone majeur dans le domaine en Bretagne. Pourquoi ?

Tout simplement parce que les PSL, membres de ce duopsone, sont les deux seuls prestataires ayant la capacité à assurer chaque jour sur le territoire breton des tournées de ramasse à la palette hétérogène. Ce faisant, leurs conditions tarifaires se révèlent bien souvent prohibitives pour les PME locales car ils imposent concomitamment des conditions générales de vente impliquant un barème tarifaire au forfait kilométrique pour toutes les prestations de livraison inférieures à 100kg pour l’un et à 90kg pour l’autre. Dès lors, pour rendre acceptable le coût logistique final rendu en magasin, l’unité de livraison doit donc impérativement dépasser au moins les 90/100 kg, sauf pour ces entreprises à admettre, très paradoxalement, une situation économique déséquilibrée dans laquelle il y aurait finalement plus de valeur logistique dans certaines livraisons que de valeur de production.

Pour l’ensemble de ces petits industriels bretons du frais et de l’ultra-frais, ce n’est donc plus le nombre de magasins clients à livrer chaque semaine qui compte au final mais, bien au contraire, c’est le poids de la commande individuelle rapporté à chaque magasin qui devient la variable d’ajustement prioritaire de leur schéma logistique. En somme, le développement commercial n’est plus le mode de compétition majeur de ces entreprises dans lesquelles les commerciaux ont appris à concevoir que la croissance du chiffre d’affaires pouvait avoir un prix exorbitant : celui du coût logistique de l’unité élémentaire de livraison. Dès lors, pour bon nombre de PME/PMI, le chiffre d’affaires doit souvent s’effacer devant la réalité du coût logistique total ramené au poids livré dans chaque magasin. Cette situation implique notamment que, pour bon nombre de petites PME bretonnes, leur développement commercial ne peut plus s’envisager autrement qu’au travers de la nécessaire prise en compte prioritaire des contraintes logistiques nées des grilles tarifaires exorbitantes pratiquées par les PSL « nationaux ». Le développement des seuls volumes commerciaux n’est donc absolument plus suffisant pour pérenniser leur modèle d’affaires puisqu’il s’agit pour ces PME de désormais ne mettre en marché que des volumes rentables en renonçant souvent à livrer en direct les trop petites commandes à destination des magasins du distributeur.

Le commerce régional de proximité s’annonce désormais bridé par le mur logistique édifié par quelques « nationaux » si bien que nous ne sommes guère étonnés de voir se multiplier les projets de mutualisation des flux logistiques des PME au sein de GIE[30] (souvent d’ailleurs au grand dam des deux PSL membres du duopsone). Nous en déduisons qu’il existe aujourd’hui en quelque sorte « une double peine » pour les petits industriels de l’agroalimentaire européen qui sont non référencés auprès des centrales d’achat. Plus précisément, ces PME/PMI subissent, d’une part, l’obligation de livrer en direct les magasins du distributeur pour une durée indéterminée et, d’autre part, elles doivent faire face à des CGV abusives du point de vue tarifaire de la part des PSL du fait singulier de leur petite taille et de leur incapacité à négocier les prix.

Tableau 9

Discrimination logistique des industriels par les PSL en fonction de leur situation dans la relation Industrie-Commerce

Cette problématique de la double peine n’est pas propre à la prestation de services logistiques mais elle prend une forme particulièrement aiguë dans le cas des flux à haute tension imposés aux industriels par le distributeur dès lors qu’il s’agit de faire prendre en charge des marchandises fraîches sous température dirigée dont le PSL sait que chaque jour de DLC constitue une fraction essentielle de la valeur.

Si, partout en Europe, l’acceptation de la mondialisation va de pair avec le développement d’un fort commerce régional de proximité qui reste d’ailleurs l’apanage des PME/PMI locales. Selon Eurostat[31] en 2010, près de 80 % du transport européen restait encore un transport essentiellement régional.

Il n’est donc pas si étonnant de constater à quel point de grandes régions européennes (Bavière, Carinthie, Poméranie, Lombardie, Galice…), à l’instar de ce qui se passe en Bretagne, misent aujourd’hui sur la logistique afin de rapprocher leurs produits régionaux des principaux marchés européens. L’accès à moindre coût aux points d’entrée des réseaux logistiques des grands distributeurs alimentaires européens devenant un enjeu primordial pour maintenir l’emploi et la dynamique de production en région. C’est à l’aune de cette mobilisation des principaux territoires européens en faveur de la logistique que l’on peut d’ailleurs envisager la logistique comme la variable d’ajustement essentielle aux relations industrie-commerce et les apports de l’expérience bretonne dans le domaine, d’un point de vue international, sont instructifs à au moins quatre titres.

Le poids de l’éloignement, voire de l’enclavement, est souvent tel pour certaines PME/PMI européennes qu’il s’agit pour ces régions excentrées d’aider très directement leurs entreprises à dissiper le mur logistique en optimisant les liens entre le transport maritime, routier et ferroviaire. Toujours selon le même rapport Eurostat, la logistique représente actuellement de 10 à 15 % du prix de revient d’un produit et le transport représente à lui seul près de 50 % de ces coûts. Or, la Macédoine, le Lancashire ou l’Algarve sont des régions dont l’économie est lourdement pénalisée par leur éloignement. Tout comme un chargeur breton, les industriels de ces régions doivent parcourir entre 300 et 500km avant d’envisager de s’interconnecter aux grands bassins européens de consommation.

La taille des lots pose problème puisque les produits régionaux sont en majorité le fait de petites structures ce qui pose également la question du groupage de lots de tailles hétérogènes dans une logique de mutualisation des flux. Pour alimenter les grandes surfaces dans le respect des fréquences et des délais de livraison convenus, les chargeurs acceptent de rentrer dans des logiques de mutualisation des cargaisons avec d’autres industriels notamment afin d’optimiser les flux et rendre le coût logistique total supportable pour les parties prenantes au référencement commercial.

Le manque de liaisons ferroviaires régionales dédiées au fret demeure problématique à une échelle européenne (seulement 5 % du trafic des PSL passent par le rail en Bretagne).

Tout comme en Bretagne, de nombreuses régions européennes (Lombardie, Flandres…) développent donc actuellement des plans régionaux d’action logistique en concertation avec les chargeurs et les PSL afin de dégager des axes de développement logistique prioritaires permettant aux PME/PMI locales de desserrer l’étreinte de l’éloignement sur le prix de revient des marchandises.

Conclusion

Au final, les résultats obtenus par la recherche en réponse à la problématique posée sont de quatre ordres.

Le premier résultat a trait à la révélation du fait qu’en France, du point de vue de l’émergence et du développement des PSL, le rôle de la structure de marché semble donc un élément plus prépondérant que l’évolution législative du cadre réglementaire observée au travers des effets induits par la LME (loi du 5 août 2008) dans le canal. Ce résultat est d’ailleurs à rapprocher de la situation spécifique des six supers centrales d’achat de la grande distribution française pour lesquelles la structure de marché conditionne également le comportement et la performance économique in fine.

Un second résultat de recherche identifie clairement les principaux déterminants préfigurant à la construction de la valeur ajoutée client par les prestataires de services logistiques thermo-dirigés au sein des industries agroalimentaires bretonnes. Ces déterminants, véritables sources de valeur ajoutée pour les clients industriels des PSL, agissent comme des enzymes en accélérant l’ouverture du canal à l’appétence toujours plus grande des PSL.

Un troisième résultat de recherche vient confirmer la solidité des deux hypothèses précitées à savoir que, dans un premier temps, les PSL ont émergé puisqu’ils ont su jouer, au sein du canal, le rôle de variable d’ajustement entre les industriels et les distributeurs du point de vue de leur capacité à maintenir des rendements d’échelle croissants là où les deux autres acteurs avaient échoué. Si en termes de concurrence spatiale, c’est la capacité des PSL à contenir la loi des rendements d’échelle décroissants qui a conditionné leur apparition, en ce qui concerne leur développement, c’est bien la rapidité de constitution d’une structure de marché oligopolistique, typique d’un état de concurrence imparfaite, qui a accéléré leur développement au sein du canal ces vingt dernières années.

Enfin, le quatrième résultat démontre que l’accès à une prestation de services logistiques justement tarifée par le PSL est devenu un élément prépondérant de discrimination horizontale des fournisseurs entre eux. C’est le principe de la « double peine » qui s’applique sans état d’âme et qui voit le distributeur, finalement peu responsable socialement aujourd’hui, condamner les PME/PMI les plus fragiles à une livraison 100 % direct magasin. Ce faisant, le distributeur proscrit économiquement les petits industriels pour qui, la seule solution, consiste à accepter de passer sous les fourches caudines des PSL. Un peu comme si l’acceptation d’une facturation de coûts de transport exorbitants de la part des PSL correspondait, pour les PME/PMI européennes, à un investissement nécessaire mais finalement pas totalement suffisant dans l’espoir d’obtenir un référencement chez le distributeur.

Appendices

Notes biographiques

Olivier Mével, Maître de Conférences en Sciences de Gestion à l’université de Bretagne Occidentale, est l’auteur de nombreux articles dans le domaine de la logistique, du management opérationnel des services ainsi que des relations Industrie-Commerce. Ses travaux s’intéressent tout particulièrement au partage de la valeur ajoutée au sein des chaînes logistiques multi-acteurs.

Thierry Morvan, Maitre de conférences en Sciences de Gestion à l’Université de Rennes 1, est l’auteur d’articles dans le domaine de la logistique. Ses travaux concernent plus spécifiquement les Prestataires de Services logistiques et les ports maritimes au sein des chaînes logistiques multi-acteurs.

Nélida Morvan, Maitre de conférences en Sciences de Gestion à l’Université de Rennes 1 est l’auteur d’articles dans le domaine de la logistique. Ses travaux portent sur la perception de la qualité du service par le client et sur les relations entre le marketing et la logistique.

Notes

-

[1]

En France, le 1er supermarché en libre-service est ouvert par Goulet-Turpin le 15 octobre 1958.

-

[2]

Carrefour déploie le premier modèle d’hypermarché en France le 15 juin 1963 à Ste Geneviève des bois.

-

[3]

Ces facteurs structurels correspondent en particulier aux stratégies d’externalisations initiées par les industriels, à la prise de pouvoir des centrales d’achats des distributeurs sur l’ensemble de la chaîne logistique, etc.

-

[4]

En France les pouvoirs publics ont adopté de nombreux textes depuis le milieu des années 80 avec pour objectif notamment de rééquilibrer les relations entre les industriels et les distributeurs.

-

[5]

Ce fournisseur tiers au sein du canal de distribution se définit comme un fournisseur de transport, de moyens d’entreposage et de services plus élaborés comme la préparation de commande, l’étiquetage, la traçabilité, etc.

-

[6]

Ces distributeurs ont adopté un modèle économique qui vise à accroitre leurs parts de marché par la permanence des prix bas.

-

[7]

De la première révolution industrielle (1770) au début des années 90.

-

[8]

Le magazine Fortune a nommé Wal-Mart, société la plus admirée aux Etats-Unis en 2004, pour la deuxième année consécutive.

-

[9]

Telle que le chantage au déréférencement par exemple.

-

[10]

Produits carnés sans OGM, légumes sans pesticides, charcuterie sans conservateur, boissons sans colorant, cosmétiques sans parabènes, etc.

-

[11]

Le sourcing caractérise les activités liées à la gestion des approvisionnements du distributeur.

-

[12]

La situation française se caractérise par une très grande concentration de la grande distribution autour de 6 super-centrales d’achats et donc les distributeurs sont les premiers clients en valeur et en volume des industriels.

-

[13]

Il s’agit d’un phénomène mondial dont les premières prémices sont apparus au Royaume Uni avec la volonté des détaillants alimentaires de se tourner vers des PSL (Fulconis et al., 2011).

-

[14]

Roques et Michrafy (2003) distinguent 3 dimensions dans l’offre de services proposée par le PSL : une dimension « coeur de métier correspondant aux activités transport et entreposage, une dimension « services additionnels au client » illustrée par le service après vente, la facturation client, et enfin une dimension « nouveaux métiers » constituée par le co-manufacturing, le copacking, les technologies de l’information, etc.

-

[15]

Nous avons retenu ici la catégorisation proposée par le cabinet Accenture.

-

[16]

La banane bleue européenne représente le barycentre des échanges européens constitué par le croissant fertile européen qui va de Manchester à Londres puis passe par Milan jusqu’à Barcelone traversant le Benelux et l’Allemagne mais en passant à l’écart de l’Ile-de-France.

-

[17]

L’évolution du coût du transport sous température dirigée s’explique par la tendance à la fragmentation des commandes qui signifie une diminution du poids moyen par commande impliquant des tarifs de transport au kilogramme plus élevés.

-

[18]

« Un consommateur de plus en plus sensible à la fois à la qualité et au prix impose aux organisations une stratégie nouvelle basée sur la création de valeur et une nouvelle problématique » Montebello (2003).

-

[19]

Suite aux entretiens semi-directifs menés en 2011 et 2012 auprès de responsables logistiques, nous avons noté une très faible évolution des attributs révélés en 2010.

-

[20]

Les données utilisées dans les analyses multivariées correspondent aux notes obtenues par les PSL sur les 9 critères, pondérées par le classement des 9 sources de VAC par les industriels de chaque filière.

-

[21]

Il s’agit de groupes spécialisés dans le froid comme STEF ou des généralistes, comme Norbert Dentressangle, qui se positionnent sur ce secteur par diversification des activités.

-

[22]

Au regard des familles de PSL distinguées selon l’offre de services proposés les PSL « nationaux » correspondent à des 3PL et les PSL « régionaux » à des 2PL.

-

[23]

Par exemple certaines IAA interrogées distinguent dans leurs organisations logistiques cinq flux : flux précoces (commandés la veille), flux du jour (commandés le jour même), petits flux (commandes de taille réduite), flux spécifiques (différenciation retardée), flux très urgents.

-

[24]

La moyenne de la VAC de ce groupe est de 6,37 à comparer à la moyenne de la VAC sur l’ensemble de l’échantillon de PSL évalués : 7,34.

-

[25]

Sur le marché du froid positif, quatre grands groupes (Ebrex, STG, Delanchy, Grisot) sont rassemblés autour d’une firme leader (STEF) et se partagent l’essentiel du marché de la prestation logistique (80 % des flux) en s’adressant à deux cents clients chargeurs potentiels. Les prestataires régionaux vivent sur les 20 %.

-

[26]

80% des flux prestés (Mével et Morvan, 2010)

-

[27]

Sources Eurostat 2012.

-

[28]

Il s’agit de PSL possédant des réseaux denses avec de nombreux relais locaux capables de livrer dans tout l’hexagone en A pour A, massifiant les flux sur des plateformes et proposant une offre globale pour tous types de trafics et dans toutes les directions nationales voire internationales.

-

[29]

Souvent moins de 30 collaborateurs.

-

[30]

Tel que, par exemple, le GIE des chargeurs de la pointe de Bretagne qui comprend 5 membres dont la salaison Hénaff, les conserveries Chancerelle, la poissonnerie Furic, la biscuiterie Loc Maria et les chips Alto.

-

[31]

Rapport de la Commission Européenne du 13 avril 2011

Bibliographie

- Allain M.L.; Chambolle C. (2003), « Les relations entre la grande distribution et ses fournisseurs. Bilan et limites de trente ans de régulation », Revue française d’économie, Vol. 17, N°4, pp. 169-212.

- Anderson E.J.; Coltman T.; Devinney T.M.; Keating B. (2011), « What drives the choice of a third-party logistics? », Journal of Supply Chain Management, Vol. 47, N°47, p. 97-115.

- Arrègle J.L. (2000), « L’approche fondée sur les ressources », dans Arrègle J.L., Cauvin E., Ghertman M., Grand B., Rousseau P., Les Nouvelles Approches de la Gestion des Organisations, Paris, Economica, 2000, 258 p.

- Baranger P., DangN’Guyen G.; Leray Y.; Mevel O. (2009), Le Management Opérationnel des Services, Techniques de Gestion, Paris, Economica, 300 p.

- Bonacich E.; Wilson J.B. (2005); Hoisted by Its Own Petard: Organizing Wal-Mart’s Logistics Workers, New Labor Forum, Vol. 14, N°2, p. 67-75.

- Bowersox D.; Closs D.; Cooper M. B. (2012). Supply Chain Logistics Management, Boston, McGraw-Hill/Irwin; (4th edition).

- Camman Ch.; Livolsi L. (2007). Les prestataires de services logistiques dans les relations industrie-distribution : vers l’émergence d’un véritable acteur, 1ère journée de recherche Relation Industrie et Grande distribution Alimentaire, Avignon.

- Church J.; Ware R. (2000). Industrial organization: a strategic approach, Boston, Irwin-McGraw-Hill.

- Cliquet G.; Fady A.; Basset G. (2006). Management de la distribution, Paris, Dunod.

- Colla E.; Dupuis M. (1997). Le défi mondial du bas prix. Stratégies pour les producteurs, les distributeurs, les pouvoirs publics, Paris, Publi-Union, 232 p.

- Colla E. (2006), « Distorted Competition : Below-cost Legislation, “Marges Arrières” and Prices in French Retailing », The International Review of Retail, Distribution and Consumer Research, Vol. 16, N°3, p. 353-373.

- Coyle J.J.; Langley C.J.; Novack R.A.; Gibson B. (2012). Supply Chain Management: A logistics Perspective, 9th Edition, Mason, South-Western College Pub, 690 p.

- Dornier P.P.; Fender M. (2007). La logistique globale et le Supply Chain Management : enjeux,principes, exemples, 2ème éditions, Eyrolles, Paris, Editions d’Organisation.

- Fabbe-Costes N.; Roussat Ch. (2011). « Supply chain integration: views from a Logistics Service Provider », Supply Chain Forum, Vol. 12, N°2, p. 20-30.

- Filser M.; Paché G. (2008). « La dynamique des canaux de distribution – Approches théoriques et ruptures stratégiques », Revue Française de Gestion, N°182, p. 109-133.

- Fimbel E. (2004). « Nature et enjeux stratégiques de l’externalisation », Revue Française de Gestion, N°143, Avril, p. 27-42.

- Fisher M.; Raman A. (2010). The New Science of Retailing: How Analytics are Transforming the Supply Chain and Improving Performance, New York, Harvard Business Review Press Books, First Edition, 272 p.

- Fujita M.; Thisse J.M. (2002). Economics of Agglomeration: Cities, Industrial Location, and Regional Growth, Cambridge University Press.

- Fulconis F.; Paché G. (2005). « Piloter des entreprises virtuelles – Quel rôle pour les prestataires de service logistique ? », Revue Française de Gestion, N°156, mai /juin, p. 167-186.

- Fulconis F.; Paché G.; Roveillo G. (2011). La prestation logistique (origine, enjeux et perspectives), Cormelles-le-Royal, Editions EMS, Management & Sociétés, 276 p.

- Gereffi G. (2005). « The Global Economy : Organization, Governance, and Development » dans Smelser, Neil J. and Richard Swedberg (eds.), The Handbook of Economic Sociology, 2nd ed., Princeton University Press and Russell Sage Foundation, p. 160-182.

- Gozé-Bardin I. (2009). « Les défis de la logistique de distribution à l’horizon 2035 », Revue Management et avenir, Vol. 4, N°24, p. 217-236

- Hair J.F.; Anderson R.E. (2010). Multivariate Data Analysis, Upper Saddle River, Prentice Hall, 785 p.

- Hertz S.; Alfredsson M. (2003). « Strategic development of third party logistics providers », Industrial Marketing Management, Vol. 32, p. 139-149.