Abstracts

Résumé

Cette étude porte sur la synchronisation des chocs d’offre et de demande observés au sein des États membres de la zone euro et dans certains pays voisins. Basé sur la méthodologie de Blanchard et Quah (1989), cet article montre que la synchronisation des chocs s’est accrue au sein de la zone euro après l’éclatement de la crise des subprimes. Toutefois, une diminution de cette synchronisation apparaît sur la fin de la période analysée.

Abstract

Supply and demand Shocks Synchronization in Europe. An after euro or an after subprimes crisis ? This paper investigates the synchronization of demand and supply shocks observed in the Eurozone member states and in some neighboring countries. Based on Blanchard and Quah (1989) methodology, this paper shows that shock synchronization in the Eurozone increased just after the subprimes crisis. However, a decrease in this synchronization appeared at the end of the analyzed period.

Article body

Introduction

La question de la synchronisation des chocs a été particulièrement étudiée en raison des développements de la théorie des zones monétaires optimales (ZMO) dont les origines proviennent des travaux de Mundell (1961), Kenen (1969) ou encore Ingram (1973). Les premiers critères des ZMO permettaient d’effectuer une analyse coût-bénéfice d’un processus d’intégration monétaire en démontrant que le coût de la perte de l’instrument monétaire devait être compensé par des mécanismes d’ajustement aux chocs asymétriques. Le corolaire étant donc qu’une union monétaire était envisageable entre plusieurs économies si leurs chocs étaient synchronisés. En effet, si les régions membres d’une union monétaire sont bien synchronisées, c’est-à-dire exposées symmétriquement aux chocs et réagissant de manière identique, alors une politique monétaire unique ne sera pas créatrice de divergences entre ces régions. À l’inverse, une faible synchronisation indiquerait qu’en cas de chocs asymétriques, la politique monétaire unique ne serait pas à même d’établir une politique adéquate pour l’ensemble des régions. Mongelli (2005) hisse d’ailleurs la synchronisation des chocs au statut de « métacritère » des ZMO.

Les chocs peuvent être de natures diverses : ils peuvent être permanents ou transitoires, de nature exogène ou au contraire émaner de la mise en place d’une politique, ils peuvent avoir des origines réelles ou financières. Cependant, au-delà de leur nature, ce qui est gênant pour la politique monétaire unique, c’est quand ils sont asymétriques, c’est-à-dire lorsqu’ils ne touchent qu’une partie de l’union monétaire : un pays spécifique ou un secteur en particulier. La synchronisation des chocs est un élément déterminant pour la viabilité d’une union monétaire. Si ce prérequis n’est pas satisfait, une politique monétaire unique pourrait exacerber l’hétérogénéité qui devra être compensée par d’autres mécanismes d’ajustements. Si de tels mécanismes ne sont pas suffisants, la viabilité de la zone monétaire sera remise en cause. La problématique de la synchronisation des chocs apparaît dès lors primordiale pour examiner les questions relatives à la viabilité d’une union monétaire. Dans le cas de l’Union européenne (UE), elle concerne tout autant les pays déjà membres de cette union que ceux devant ou désirant y accéder. Cette question est d’autant plus importante en raison des crises essuyées par la zone euro suite à la crise des subprimes.

Pour traiter ce problème nous appliquons un modèle Vectoriel Autorégressif (VAR) structurel basé sur la méthodologie de Blanchard et Quah (1989) et adaptée par Bayoumi et Eichengreen (1992). Cette méthode permet, à partir des évolutions du PIB réel et des prix, de dégager des chocs d’offre et de demande à partir desquels pourront être calculés des coefficients de corrélation. Ceux-ci pourront alors servir de proxy pour apprécier le degré de synchronisation entre les économies considérées. Cette étude se distingue des autres analyses sur le même thème en examinant jusqu’à 30 pays et surtout en prenant comme point de comparaison un agrégat formé par la zone euro initiale, la zone euro à 11 (ZE 11).

Plusieurs résultats ont pu être mis en évidence à partir de ce modèle. Premièrement, en nous référant aux coefficients de corrélation des chocs d’offre et de demande vis-à-vis de la zone euro, il apparaît que les chocs d’offre sont nettement mieux corrélés que les chocs de demande. Deuxièmement, une comparaison des niveaux de synchronisation des États étudiés nous montre qu’une hiérarchisation apparaît entre les pays membres de la zone euro et les autres pays étudiés : le degré de synchronisation est globalement inférieur pour ces derniers. Troisièmement, en nous focalisant sur les pays membres de la zone euro, nous montrons que le passage à l’euro a accentué la synchronisation intrazone euro des chocs d’offre, mais qu’un même constat n’est pas observable pour les chocs de demande. Si cela ne confirme pas la thèse de l’endogénéité des ZMO (Frankel et Rose, 1998), ces résultats semblent toutefois contredire la thèse de Krugman (1993) qui anticipait une baisse de la synchronisation après le passage à l’union monétaire en raison d’une accentuation de la spécialisation dans différentes régions de la zone euro. Quatrièmement, les résultats indiquent que la crise économique qui prolonge la crise des subprimes a des effets contrastés sur le niveau de synchronisation des chocs dans la zone euro. Ainsi, cette crise semble avoir dans un premier temps heurté de manière symétrique les économies européennes. Le niveau de synchronisation des deux types de chocs étudiés a augmenté considérablement au début de la crise avant de diminuer sur la fin de la période. Cette baisse de la synchronisation pourrait être imputable aux réactions non coordonnées des autorités budgétaires nationales ainsi qu’à des réactions aux chocs hétérogènes de la part des économies étudiées. Ces divers résultats nous montrent par conséquent les effets contrastés de la crise sur le degré de synchronisation des chocs en Europe. L’ensemble de ces résultats exprime, enfin, le fait que les pays qui doivent à plus ou moins brève échéance intégrer la zone euro, ont, globalement, le même comportement que les pays déjà membres de la zone, même si l’ampleur de la synchronisation est moindre. Cela signifie que sur la base de ce seul critère, les pays d’Europe centrale et orientale (PECO) seraient à même d’intégrer l’union monétaire européenne.

Cet article contribue à la littérature en actualisant les précédents travaux qui portent sur la synchronisation des chocs en Europe. Par la taille de l’échantillon, nous étendons également l’analyse à des pays non-membres de l’UE. Enfin, nous présentons une analyse dynamique qui permet d’affiner les résultats issus des simples coefficients de corrélation habituellement évoqués. Ce papier est structuré selon un plan traditionnel. Après cette introduction, il y aura une revue de la littérature du domaine d’étude. Puis, dans une deuxième section, les considérations méthodologiques seront abordées. Ensuite, les résultats seront analysés dans une troisième section, et, enfin, nous conclurons.

1. Revue de littérature et questions de recherche

Notre étude s’inscrit dans la littérature portant sur les asymétries macroéconomiques en Europe et permet ainsi d’apporter de nouvelles pièces au débat. Il existe sur le sujet d’intéressantes revues de littérature (Fidrmuc et Korhonen, 2006; De Haan, Inklaar et Jong-A-Pin, 2008; Huchet-Bourdon et Pentecôte, 2008) qui précisent la diversité des approches qui existent pour traiter cette question. L’ensemble des travaux sur ce sujet se distingue par une certaine hétérogénéité dans les conclusions, due, à la fois à la sélection des échantillons, à la fréquence et à la nature des données utilisées, ainsi qu’à la méthode de mesure des asymétries. Les études sur le thème de la synchronisation des économies peuvent être classées selon le type de mesure des asymétries qu’elles emploient. Nous proposons de les répartir en deux grandes catégories. La première s’intéresse à la synchronisation des cycles d’affaires. Il s’agit par exemple des travaux de Artis et Zhang (1997), Camacho, Perez-Quiros et Saiz (2005) ou encore Eickmeier et Breitung (2006). La seconde se base sur les travaux de Bayoumi et Eichengreen (1992) et met en évidence les chocs d’offre et de demande supportés par les économies considérées par l’intermédiaire d’un modèle VAR structurel. Notre étude appartient à cette catégorie. Dès lors, c’est à cette seconde mesure des asymétries que nous nous référerons dans l’ensemble de ce papier.

Au fil du temps, plusieurs thèmes de recherche ont été abordés à l’aide de cette méthodologie. Lors des années quatre-vingt-dix, la question était de comprendre en quoi le projet monétaire européen pouvait être viable. C’est notamment la question posée par Bayoumi et Eichengreen (1992) qui démontrent que les chocs des pays européens sont bien moins corrélés que ceux des régions monétaires américaines[1]. Funke (1997) montre également que la synchronisation des chocs entre les futurs États membres de l’union monétaire est faible. Ballabriga, Sebastian, et Vallés (1999) insistent sur la présence de fortes asymétries entre ces mêmes États. Une fois l’union monétaire créée, cette méthodologie a été mise au service d’une appréciation du degré de synchronisation au sein de l’union monétaire européenne. Elle a également servi à examiner la question des futures accessions des PECO à la zone euro. Les papiers se sont alors focalisés sur les asymétries entre la zone euro et les derniers entrants dans l’UE. Babetski, Boone, et Maurel (2004) déterminent le niveau de synchronisation des chocs des derniers entrants. Ils trouvent en particulier que la corrélation des chocs de demande s’accroît sans que cela soit pour autant le cas des chocs d’offre. Ceci avait d’ailleurs été également montré par Fidrmuc et Korhonen (2003) et confirmé par Gilson (2006, 2008). Frenkel et Nickel (2005), en revanche, ne trouvent pas une telle différence entre chocs d’offre et chocs de demande. Horvath et Ratfai (2004) ne parviennent à prouver aucune corrélation des chocs entre les pays candidats à la zone euro. Ramos et Surinach (2004) et Gilson et Labondance (2011) montrent quant à eux que les chocs de demande apparaissent corrélés, bien qu’à un niveau inférieur à celui des chocs d’offre. L’ensemble de ces études, à l’instar de Broz (2008), font tout de même ressortir un ensemble de pays, un noyau dur, qui constitue le centre névralgique de la zone euro. Sans surprise, ces pays sont l’Allemagne, la France, l’Italie, la Belgique et les Pays-Bas.

Il existe ainsi une variété de conclusions auxquelles il est possible d’aboutir avec une même méthodologie. Les résultats étant sensibles aux données choisies, au point de comparaison et à la période d’estimation. Le tableau 1 présente ainsi les principaux résultats empiriques permettant des comparaisons pour la synchronisation de l’ensemble des pays européens inclus dans cette analyse. Certaines régularités apparaissent toutefois. Premièrement, il s’avère qu’en général la synchronisation des chocs d’offre est supérieure à celle des chocs de demande. Deuxièmement, les études plus récentes montrent un accroissement de la synchronisation globale des chocs des économies européennes. Troisièmement, un petit ensemble de pays se dégage comme étant un noyau dur de la zone euro. Au-delà de ces trois enseignements, les résultats sont hétérogènes, divergents, voire contradictoires. Cela nous amène par conséquent à formuler trois questions de recherche qui, à la lumière de nouvelles données et depuis le déclenchement de la crise économique, prennent une acuité toute particulière.

1.1 Question de recherche n° 1 – Quel est le degré de synchronisation des économies membres de la zone euro? Est-il endogène?

Cette question n’est pas exclusivement liée à des considérations conjoncturelles suite aux troubles récemment observés au sein de la zone euro, mais renvoie également à un âpre débat théorique concernant l’impact d’une monnaie unique sur la synchronisation des économies qui la partagent. En effet, L’incidence de la mise en place d’une union monétaire sur la synchronisation des chocs entre les pays concernés est au coeur d’une controverse scientifique qui renvoie à la problématique de l’endogénéité des ZMO. Comme le font remarquer Frankel et Rose (1998), ce qui importe, c’est qu’une même politique monétaire puisse être menée dans toute la zone, et pour cela, il faut par conséquent que les cycles économiques des différentes régions soient synchronisés. Or, avancent-ils, un des principaux vecteurs de synchronisation se trouve être le commerce dont les volumes peuvent être grandement augmentés grâce à la mise en place d’une monnaie unique. La thèse de l’endogénéité stipule que l’union monétaire, en abaissant les coûts de transaction, va favoriser le commerce entre les partenaires qui seront alors davantage liés par les chocs de demande. Si dans une zone de plus en plus intégrée commercialement, une région voit sa demande s’accroître, cette hausse de la demande bénéficiera à l’ensemble de la zone en raison de cette intégration commerciale. Ainsi, les diverses régions verront leur degré de synchronisation augmenter. En revanche Krugman (1993) avance l’idée selon laquelle si les lois du commerce international sont respectées, l’accroissement d’échanges commerciaux entre partenaires va les inciter à se spécialiser dans ce en quoi ils sont les plus rentables sur la scène internationale. Cette spécialisation des économies se ferait donc au détriment d’une homogénéisation des structures économiques et serait par conséquent porteuse d’une diminution de la synchronisation des cycles économiques.

Tableau 1

Principaux résultats : degrés de synchronisation des chocs d’offre et de demande des pays étudiés la zone euro

1.2 Question de recherche n° 2 – Qu’en est-il de la synchronisation des États non-membres de la zone euro?

Les pays membres de l‘UE doivent participer à la monnaie unique qui fait partie de l’acquis communautaire. À plus ou moins brève échéance, la question de la synchronisation des chocs des PECO avec le reste de la zone euro est donc cruciale[2]. C’est d’ailleurs cette question qui a récemment fait l’objet du plus grand nombre d’études dont Fidrmuc et Korhonen (2006) font notamment un recensement. Les situations individuelles sont très contrastées. Un pays ressort souvent de l’ensemble de ces analyses. Il s’agit de la Hongrie qui dans bien des travaux apparaît avec un fort degré de synchronisation vis-à-vis de la zone euro (Csajbok et Csermely, 2002; Darvas et Szapary, 2004; Horvath et Ratfai, 2004; Frenkel et Nickel, 2005). Pour les pays baltiques, Valentinaité et Snieska (2005) montrent que les corrélations des chocs de demande sont négatives ou faibles avec la zone euro, mais positives en ce qui concerne les choc d’offre. Cette étude explique également que ces trois pays sont corrélés positivement avec la Pologne mais désynchronisés avec la Russie. La Slovénie, bien que déjà membre de l’union monétaire, se doit d’être évoquée dans cette partie. Fidrmuc et Korhonen (2003) et Darvas et Szapary (2004) précisent ainsi que ses chocs sont corrélés avec ceux de la zone euro. Ces deux précédentes études parviennent aux mêmes conclusions pour la Pologne. Quant à la République tchèque, Frenkel et Nickel (2005), trouvent que la corrélation entre ses chocs d’offre et ceux de la zone euro s’accroît. Globalement, comme l’on pouvait s’y attendre, ces études nous apportent de nombreux enseignements souvent ambivalents. Certaines montrent que ces économies sont très peu synchronisées, voire pas du tout pour certains pays, avec la zone euro (Frenkel et Nickel, 2005) quand d’autres font remarquer que les PECO sont souvent aussi synchronisés que certains pays membres de la zone euro (Weimann, 2003). La distinction entre synchronistion des chocs d’offre et de demande est reconnue (Fidrmuc et Korhonen, 2003; Fidrmuc et Korhonen, 2006; Frenkel et Nickel, 2005; Valentinaité et Snieska, 2005).

Au-delà des seuls PECO, des interrogations demeurent quant au niveau de synchronisation des autres pays européens. Le Danemark et le Royaume-Uni semblent réagir d’une manière semblable à celle des États membres de la zone euro (Frenkel et Nickel, 2005; Gilson, 2008). Finalement, très peu d’études se sont intéressées à des pays non-membres de l’Union européenne. Le cas Suisse a été examiné par Fidrmuc et Korhonen (2003) et Gilson (2006). Cette économie semble avoir sensiblement le même comportement que ses voisins. La Croatie de son côté apparaît toujours désynchronisée avec la zone euro (Broz, 2008; Fidrmuc et Korhonen, 2003). Quant aux pays nordiques, peu d’études ont porté pour l’heure sur leur sychronisation, mais il apparaîtrait que l’Islande et la Norvège soient synchronisées au niveau des chocs d’offre, mais nullement au niveau des chocs de demande.

1.3 Question de recherche n° 3 – Quels sont les effets de la crise sur le degré de synchronisation des chocs au sein de la zone euro?

Cette troisième question se doit également d’être étudiée. Il s’agit de l’impact de la crise, qui a suivi l’éclatement de la bulle immobilière américaine, sur la synchronisation des chocs au sein de la zone euro. Cette crise est en effet le premier choc majeur auquel a dû faire face la jeune Union monétaire européenne. Et au coeur de cette crise, les réactions des autorités nationales ne se sont pas avérées des plus coordonnées. Ceci a donc très certainement pu avoir un impact sur la synchronisation des économies européennes. Cette question de recherche vise également à quantifier l’importance de ce choc asymétrique, face aux forces centripètes générées par l’intégration économique européenne.

Quelques années de recul supplémentaire et l’apparition d’un choc d’ampleur tel que la crise économique actuelle nous incitent à réactualiser les résultats des analyses précédemment évoquées. Cet article pose la question de la viabilité de la zone euro face à la crise qui la frappe, ainsi que les conséquences que peuvent avoir les futurs élargissements en termes de synchronisation des chocs. Ce travail élargit donc la littérature empirique portant sur les asymétries intra et extra zone euro.

2. Méthodologie

2.1 Considérations théoriques

Le support théorique sur lequel cette méthodologie est adossée est constitué du modèle d’offre agrégé (OA) et de demande agrégée (DA) présenté dans la plupart des ouvrages de macroéconomie dédiés à l’enseignement (Burda et Wyplosz, 2009; Mankiw, 2010).

Dans ce contexte, il convient de souligner l’impact d’un choc de demande ou un choc d’offre sur les variables endogènes du modèle OA/DA. Les chocs d’offre positifs auront un effet négatif sur le niveau des prix et positif sur le niveau de production. Les chocs de demande positifs auront un effet positif sur les prix ainsi que sur l’output, mais ce dernier impact ne sera que temporaire : à long terme, un choc de demande n’aura pas d’effet sur le niveau de production. Cet impact estompé à long terme des chocs de la demande sur la production est explicitement pris en compte dans la procédure permettant de distinguer les chocs d’offre et de demande. Les autres effets des chocs d’offre et de demande sur les prix ou l’output décrits ci-dessus ne sont pas intégrés comme contraintes au sein de la méthodologie de Bayoumi et Eichengreen (1992, 1994), raison pour laquelle ils portent le nom de « conditions de surindentification »[3].

Ce cadre théorique OA/DA est estimé en appliquant la procédure proposée par Blanchard et Quah (1989) qui permet de distinguer les chocs temporaires ou permanents sur une variable à partir d’un VAR. Cette méthode a ensuite été appliquée par Bayoumi et Eichengreen (1992) au modèle OA/DA. Blanchard et Quah (1989) ont développé un modèle macroéconomique pour distinguer les chocs d’offre et de demande qui affectent le PIB réel et le chômage. En utilisant un VAR bivarié, ces auteurs présentent alors comment ils parviennent à distinguer les deux chocs parmi les résidus. Ils supposent donc l’existence de deux types de chocs, indépendants l’un de l’autre et dont l’un des deux n’a pas d’effet à long terme sur l’output, alors que l’autre en a. Ces hypothèses suffisent alors pour distinguer les chocs d’offre et de demande et leurs effets sur le PIB réel et le chômage, à la seule condition que ces chocs ne soient pas corrélés. Bayoumi et Eichengreen (1992) vont reprendre cette méthodologie et l’appliquer aux séries temporelles que sont le PIB réel et les prix. Sur le même principe, pour distinguer les chocs, ils imposent comme restriction que les chocs de demande n’ont pas d’effet à long terme sur le PIB réel, mais un effet sur les prix. Ils estiment alors un VAR bivarié pour les régions monétaires américaines et les pays européens pour finalement procéder à une étude des coefficients de corrélation entre les différents chocs estimés. De manière identique, nous effectuons une décomposition VAR structurel bivarié pour différencier ces deux types de chocs en nous basant sur les mouvements du PIB réel (yt) et les mouvements des prix (pt). Une présentation de ce modèle est proposée en annexe 1.

2.2 Données

L’application de cette méthodologie nécessite l’utilisation de données relatives à l’évolution de la production et de l’inflation. Les données relatives à la production proviennent de la base de données Eurostat. Il s’agit du PIB réel (millions d’euros, mesures de volume chaînées, année de référence 2000, au taux de change de 2000). Pour ce qui est des données de prix, elles proviennent également de la base de données Eurostat. Nous prenons l’indice des prix (base 100 en 2000) déterminé à partir du déflateur du PIB. Nous préférons cet agrégat à l’indice des prix à la consommation (IPC) car il permet une appréciation plus précise de l’inflation interne puisqu’il intègre moins l’inflation importée que ne le fait l’IPC. Ces données sont trimestrielles[4] et désaisonnalisées (à l’instar du choix effectué par Babetskii, 2005).

La période d’étude débute au premier trimestre 1995 et se termine au troisième trimestre 2010 (1995q1-2010q3). Deux raisons nous incitent à ne pas utiliser des données plus anciennes. Tout d’abord, le début des années quatre-vingt-dix représente une période d’intenses turbulences suite à la réunification allemande et aux crises du système monétaire européen. Cette période apporterait donc des indications contrastées n’ayant plus cours dès la mise en oeuvre de la marche vers l’union monétaire. Et, de plus, la méthodologie statistique en Europe a fait l’objet d’une redéfinition en 1995[5] ce qui rend délicat la comparaison avec les périodes précédentes. Pour s’assurer qu’elles respectent des conditions de stationnarité, les séries du PIB réel (yt) et des prix (pt) utilisées dans les VAR sont obtenues en prenant la première différence du logarithme du PIB réel et du logarithme des prix :

et

Les pays inclus dans cette analyse sont tout d’abord les 11 premiers qui ont constitué la zone euro initiale (ZE 11) : l’Autriche (AT), l’Allemagne (DE), la France (FR), l’Espagne (ES), le Portugal (PT), l’Italie (IT), la Belgique (BE), le Luxembourg (LU), les Pays-Bas (NL), la Finlande (FI) et l’Irlande (IE). La majorité des résultats qui seront évoqués ci-dessous se focaliseront sur ces 11 États membres. En effet, ces États de la zone euro sont ceux pour lesquels nous avons le plus de recul et qui sont les plus importants en termes économiques. La Grèce (GR), le Royaume-Uni (UK), le Danemark (DK) seront aussi examinés. Malheureusement, faute de données portant sur le déflateur du PIB, la Suède ne pourra être étudiée ici. Par ailleurs, les derniers entrants dans l’UE sont également inclus dans notre analyse : Chypre (CY), Malte (MT), la Slovénie (SI), la Slovaquie (SK), la Pologne (PL), la Hongrie (HU), la République tchèque (CZ), la Roumanie (RO), la Bulgarie (BG), l’Estonie (EE), la Lettonie (LV) et la Lituanie (LT). Enfin, nous adjoignons également à cette étude quatre États non-membres de l’UE, qui pour une raison ou une autre pourraient être amenés dans le futur à intégrer l’UE : la Norvège (NO), la Suisse (CH), l’Islande (IS) et la Croatie (HR).

À la suite de la méthodologie proposée par Gilson (2006), nous construisons deux agrégats à partir desquels seront calculées les corrélations des chocs. Il s’agit de l’agrégat de la ZE 11 pour les prix et le PIB réel. Nous prenons comme année de référence l’année 2004 puisque c’est à cette date que la majorité des PECO ont intégré l’UE.

Et nous calculons également un agrégat pour les PECO. Ceux-ci sont composés de la Hongrie, de la Lettonie, de la Lituanie, de l’Estonie, de la Pologne, de la République tchèque, de la Slovaquie, de la Bulgarie et de la Roumanie.

Diverses corrélations des chocs seront donc estimées vis-à-vis de l’agrégat ZE 11. Notons cependant qu’afin d’éviter des corrélations fallacieuses, si les économies considérées font parties de ces agrégats, les corrélations seront calculées en enlevant la part de ces économies dans l’agrégat. Ainsi, par exemple, les corrélations des chocs entre l’Allemagne et la zone euro seront calculées entre l’Allemagne et la zone euro de laquelle nous aurons soustrait l’Allemagne.

3. Synchronisation des chocs d’offre et de demande

Les résultats des coefficients de corrélation, calculés sur une période commune d’estimation, sont présentés dans le tableau 2. Il apparaît ainsi que les corrélations des chocs d’offre sont bien plus significatives que celles des chocs de demande. De plus, l’ensemble des pays de l’échantillon (hormis la Norvège et l’Islande) ont des chocs d’offre corrélés significativement avec la ZE 11. Ceci constitue par conséquent une première indication pour répondre à la question de recherche n° 1 qui porte sur le degré de synchronisation des économies membres de la zone euro. Mais avant cela, nous pouvons évoquer la possibilité d’effectuer une hiérarchisation dans les degrés de synchronisation aux chocs. Ceci est rendu plus aisé par le graphique 1 qui nous montre un nuage de points constitué des coefficients de corrélation des chocs d’offre et de demande. Nous pouvons aisément repérer que le coin « nord-est » du nuage de points est occupé par les pays membres de la zone euro. Par la suite, les résultats seront donc évoqués de manière distincte pour les pays de la zone euro et les autres.

Pour apprécier le degré de synchronisation, il peut se révéler utile de se référer à l’ébauche de classification des niveaux de synchronisation proposée par Bayoumi et Eichengreen (1992). Dans ce travail, ces auteurs estiment en effet qu’un coefficient de corrélation inférieur à 0,3 indique une synchronisation très faible et qu’un coefficient de corrélation supérieur à 0,5 identifie une synchronisation élevée. En se basant sur cela, nous pouvons ainsi envisager la classification suivante : lorsque la corrélation des chocs de demande ou d’offre est inférieure à 0,3, la synchronisation est très faible, entre 0,3 et 0,5, la synchronisation est moyenne, entre 0,5 et 0,7, la synchronisation est élevée et au-delà de 0,7, elle est très élevée.

Tableau 2

Coefficients de corrélation des chocs d’offre et de demande (et P-value) entre la zone euro 11 et les pays de l’échantillon, sur la période commune d’estimation (2000q4-2010q2)

Note : Dans ce tableau, les corrélations sont obtenues avec un agrégat ZE 11 duquel a été retiré l’État concerné. Les corrélations sont significatives à respectivement 1 %, 5 % et 10 % pour les notations *** ,**,*. Entre parenthèses sont présentés les intervalles pour un niveau de confiance de 90 %.

Graphique 1

Coefficients de corrélation des chocs d’offre et de demande entre la zone euro 11 et les pays de l’échantillon, sur la période commune d’estimation (2000q2-2010q2)

3.1 Le cas des pays non-membres de la zone euro

Nous allons tout d’abord commenter les résultats des niveaux de synchronisation des chocs d’offre et de demande pour les pays non-membres de la zone euro comme cela est suggéré par la question de recherche n° 2.

Nous pouvons tout d’abord noter que deux pays ressortent. Ainsi, la Suisse est corrélée négativement avec la ZE11 pour ce qui est des chocs de demande et l’Islande l’est pour ce qui est des chocs d’offre. C’est d’ailleurs l’unique économie dans ce cas. Les deux autres États non membres de l’UE sont également très faiblement synchronisés avec la ZE 11. Les chocs d’offre de la Norvège sont ainsi corrélés à un degré très faible et la Croatie se retrouve à des degrés de synchronisation comparables à ceux rencontrés dans certains PECO. Il n’en demeure pas moins que ces synchronisations sont peu élevées comme l’avait remarqué Broz (2008).

Ensuite, les deux États membres de l’UE qui ont négocié une clause d’opting out sont dans deux situations différentes. Les résultats nous indiquent en effet que contrairement à certains résultats antérieurs (Frenkel et Nickel, 2005), le Danemark n’apparaît plus tout aussi semblable aux autres pays européens. Il se trouve, à travers les résultast présentés ici, dans une position intermédiaire déjà décrite par Fidrmuc et Korhonen (2003) et Gilson (2006). Sa synchronisation au niveau des chocs de demande est relativement élevée, ce qui n’est pas le cas de ses chocs d’offre. Son niveau de synchronisation des chocs d’offre et de demande est comparable à celui de la Grèce. Comme dans la plupart des études précédentes, le Royaume-Uni apparaît à un niveau de synchronisation des chocs d’offre comparable aux plus élevés mis en évidence (Ramos et Surinach, 2004; Frenkel et Nickel, 2005). En revanche, sa synchronisation des chocs de demande est négative.

Enfin, en ce qui concerne les PECO, deux cas ressortent particulièrement : la Roumanie et la Hongrie qui apparaissent au milieu des États membres de la zone euro. Pour analyser ce résultat, il faut tenir compte du fait que les estimations de ces pays ne satisfont pas aux « conditions de suridentification », rendant par la même les comparaisons délicates. Toutefois, un tel résultat est évoqué dans des études antérieures pour la Hongrie (Csajbok et Csermely, 2002; Darvas et Szapary, 2004; Horvath et Ratfai, 2004; Frenkel et Nickel, 2005). Pour les autres pays des PECO, les résultats sont plus conformes à nos attentes. Ils apparaissent à des niveaux de synchronisation inférieurs à ceux des principaux pays européens. Hormis pour la Pologne, les corrélations des chocs de demande sont faibles et non significatives. La Lettonie et la Lituanie sont même corrélées négativement. Pour ce qui est de la synchronisation des chocs d’offre, elles sont toutes positives et significatives mais nettement inférieures à celles des pays membres de la zone euro. Ces constats sont globalement conformes à ceux de la littérature (Fidrmuc et Korhonen, 2006).

3.2 Le cas des pays membres de la zone euro

Le cas des pays membres de la zone euro va maintenant être abordé et fera l’objet de davantage de mise en perspective. Nous ne nous cantonnons pas simplement à la ZE 11 même si ce sont ces 11 économies sur lesquelles se focaliseront la majorité des résultats évoqués[6]. En effet, il s’agit des 11 premiers membres de cette union monétaire et les principaux économiquement.

Premier constat global, l’ensemble des économies sont synchronisées positivement et significativement au niveau des chocs d’offre avec la zone euro. Deuxième constat global, la synchronisation des chocs de demande est bien plus faible que celle des chocs d’offre, parfois négative (Irlande, Chypre et Malte) et très rarement significative (Autriche, Grèce et Slovénie). Ces deux constats nous amènent à clairement distinguer la synchronisation des chocs de demande et des chocs d’offre.

La Slovénie apparaît comme fortement synchronisée pour les deux types de chocs étudiés tout comme dans une moindre mesure l’Autriche et la Belgique. Viennent ensuite les pays qui constituent le coeur de la zone euro : l’Allemagne et la France pour lesquelles les corrélations des chocs de demande sont faibles et non significatives. Ils sont entourés par l’Italie, la Finlande, l’Espagne, le Portugal et les Pays-Bas qui présentent le même profil qu’eux. Le Luxembourg se caractérise par une plus faible synchronisation des chocs d’offre et par une synchronisation nulle des chocs de demande. La Grèce apparaît dans ces résultats comme atypique avec une faible synchronisation des chocs d’offre. Enfin, comme évoqué précédemment, trois économies se distinguent par une faible synchronisation des chocs d’offre et par des coefficients de corrélation des chocs de demande négatifs : l’Irlande, Malte et Chypre. Les résultats individuels des États membres de la ZE 11 vont être par la suite affinés. Pour ce qui est des quatre autres pays, il convient de mentionner que les résultats obtenus pour la Slovénie sont certainement liés au choc représenté par la crise économique. Les résultats de Malte et de Chypre montrant la faible synchronisation de ces économies avec la ZE 11 sont assez conformes à ceux avancés par de précédentes études (Gilson, 2006; Gilson et Labondance, 2011). Enfin, le cas grec demeure à part. Cela est d’ailleurs exprimé par toutes les études évoquées jusqu’à présent. Les manipulations des données statistiques par les autorités grecques, maintenant avérées, ainsi que d’importantes différences structurelles avec le reste de la zone euro, pourraient être à l’origine de ces résultats.

Afin de développer davantage les résultats obtenus pour les pays de la ZE 11, nous présentons, dans un premier temps, les corrélations croisées sur l’ensemble de la période, des chocs d’offre et de demande au sein des deux tableaux suivants.

Entre les n pays de la ZE 11, il existe ![]() combinaisons, soit 55.

combinaisons, soit 55.

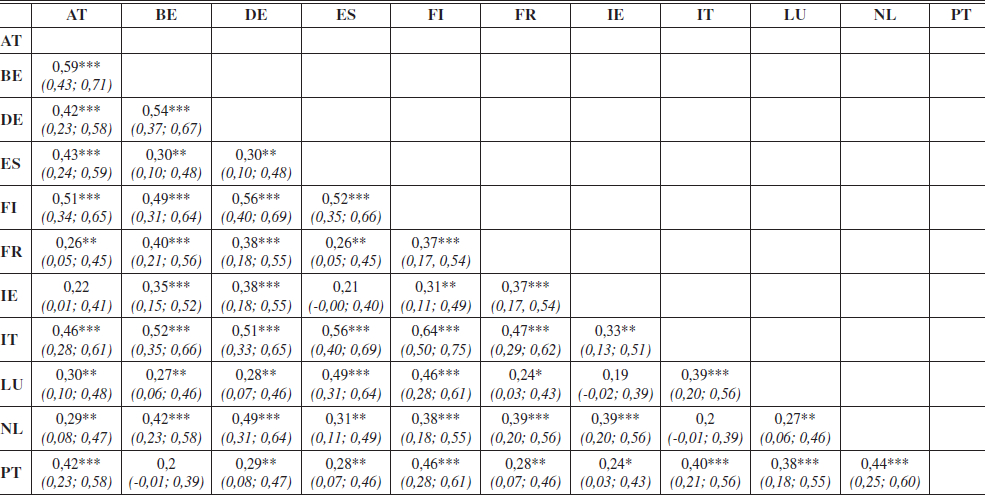

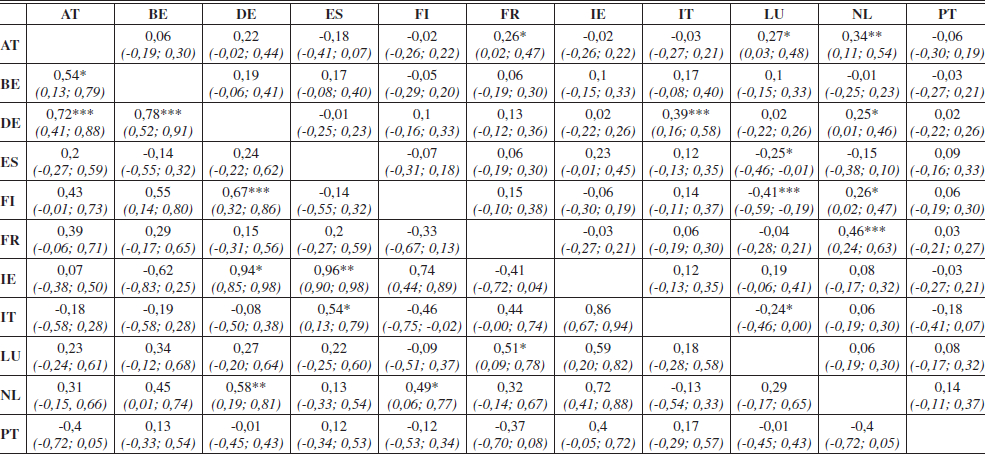

Conformément aux résultats évoqués précédemment, il apparaît ainsi que les corrélations croisées des chocs d’offre sont plus élevées que celles des chocs de demande. Ainsi, pour ce qui est des chocs de demande, seulement 18 combinaisons sont significatives, alors qu’elles sont 50 pour les chocs d’offre. Des enseignements apparaissent au niveau des corrélations croisées des chocs de demande. En effet, il semble que les corrélations significatives sont issues de deux groupes. Le premier est organisé autour de l’Allemagne et est composé de la Belgique, de l’Autriche, de la Finlande, des Pays-Bas et du Luxembourg. Ensuite, un autre groupe, composé de l’Italie, de l’Irlande et de l’Espagne, peut être mis en évidence. Le Portugal n’est pas corrélé significativement au niveau des chocs de demande avec d’autres pays et la France l’est simplement avec l’Autriche, la Belgique et les Pays-Bas. Pour ce qui est des résultats des corrélations croisées des chocs d’offre, l’Allemagne est aussi le pays avec lequel les synchronisations sont globalement les plus importantes.

3.3 Une analyse dynamique

Il apparaît également indispensable de compléter ces résultats « statiques » par une analyse dynamique de la synchronisation des pays étudiés, en particulier pour les pays constituant la ZE 11. En effet, comme nous avons déjà pu l’apprécier, selon la période d’analyse, la corrélation peut sensiblement varier. Et, depuis 1995, deux événements majeurs doivent être pris en compte. Le premier, d’ordre institutionnel, est la mise en place d’une monnaie commune en 1999 et le second est constitué par la crise économique que nous datons à partir du moment où la ZE 11 entre en récession. Le simple coefficient de corrélation ne nous donne qu’un aperçu statique de l’état de la question. Boone (1997) avance ainsi que la comparaison de ces taux de corrélation stipule qu’il n’y ait aucune évolution des structures économiques sur la période considérée et qu’il n’y ait pas eu de chocs exogènes majeurs. En somme, si le coefficient est stable sur l’ensemble de la période, cela signifie que la synchronisation reste à un niveau inchangé. Bien entendu, ces hypothèses sont trop fortes pour être satisfaites. Pour appréhender ces fluctuations de la synchronisation, il est possible de calculer les corrélations sur des sous-périodes, ce qui peut diminuer la significativité des coefficients de corrélation. C’est ce que nous allons effectuer en regardant les degrés de synchronisation avant et après l’euro en 1999, ainsi qu’avant et depuis la crise économique (en examinant les sous-périodes 1995q2-2008q2 et 2008q3-2010q3). De plus, à l’instar de Levasseur (2008), afin de rendre compte de cette dynamique, nous nous appuyons sur des corrélations glissantes (ou rolling correlations). Cette méthode nous impose de choisir l’étendue de la période d’estimation. Arbitrairement, nous décidons d’analyser l’évolution de la corrélation sur 4 années (soit 16 trimestres). Par l’intermédiaire de cette méthode, nous pouvons apprécier l’évolution des asymétries de chaque pays vis-à-vis de la ZE 11 de laquelle on soustrait la part du pays considéré.

Tableau 3

Corrélations des chocs de demande à l’intérieur de la zone euro à 11 sur l’ensemble de la période d’analyse

Note : Dans ce tableau, les corrélations sont significatives à respectivement 1 %, 5 % et 10 % pour les notations ***, **,*. Entre parenthèses sont présentés les intervalles pour un niveau de confiance de 90 %.

Tableau 4

Corrélations des chocs d’offre à l’intérieur de la zone euro à 11 sur l’ensemble de la période d’analyse

Note : Dans ce tableau, les corrélations sont significatives à respectivement 1 %, 5 % et 10 % pour les notations ***, **,*. Entre parenthèses sont présentés les intervalles pour un niveau de confiance de 90 %.

Nous considérons tout d’abord les chocs de demande. Il apparaît que les corrélations croisées positives et significatives des chocs de demande, dans le tableau 5, sont au nombre de 10 avant la mise en place de l’euro et de 7 après cette date. Ce constat tendrait à démontrer que le passage à la monnaie unique n’aurait pas amélioré la synchronisation des chocs de demande au sein de la zone euro[7].

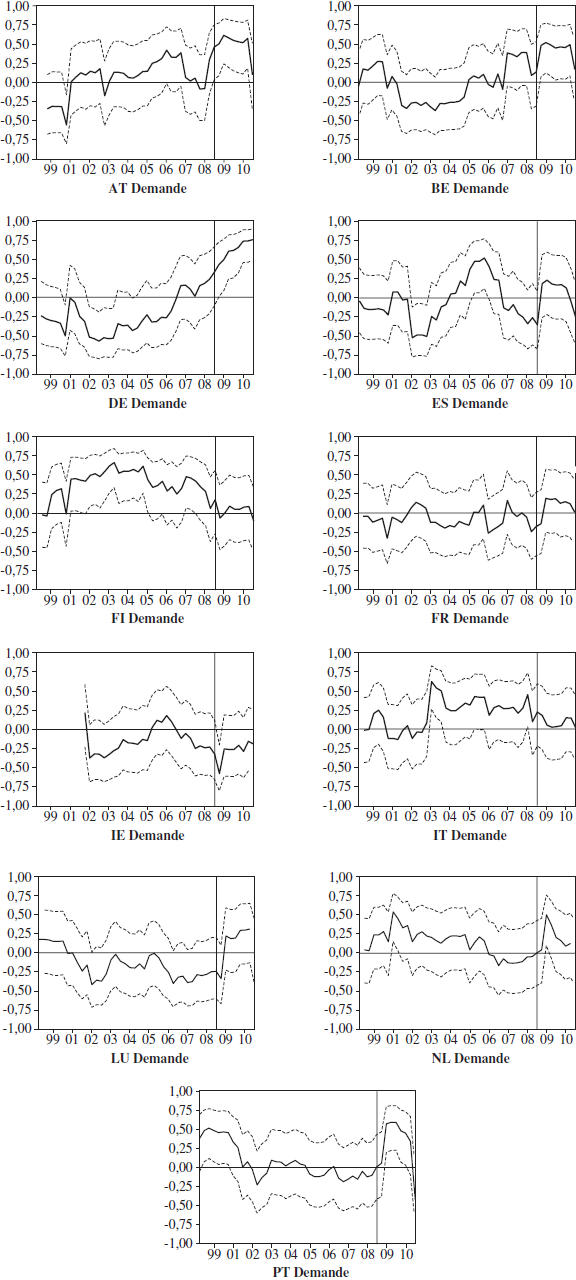

En revanche, le découpage avant la crise et après la crise présenté dans le tableau 6, montre une baisse du nombre de ces mêmes corrélations croisées positives et significatives (18 contre 12). Une première réflexion pourrait simplement interpréter cette diminution comme résultant de la petite taille de l’échantillon pour la période après crise. En conséquence, le complément d’information apporté par les corrélations glissantes (graphique 2) peut se révéler utile. En effet, pour ce qui est des chocs de demande, il ne semble pas que l’euro ait eu une influence déterminante sur la synchronisation. De plus, comme nous l’avons déjà souligné, les chocs de demande sont en général peu corrélés. Cependant, en tenant compte de la largeur des intervalles de confiance, les résultats doivent être interprétés avec beaucoup de précaution. La crise pourrait avoir affecté la synchronisation de l’ensemble des économies étudiées, hormis la Finlande, l’Italie et l’Irlande. Ainsi, deux effets apparaîtraient : un premier, de renforcement net de la synchronisation, puis, sur la fin de la période, un second encore plus net de diminution de la corrélation des chocs de demande. Cela pourrait donc indiquer que dans un premier temps, la crise a frappé simultanément les économies de la zone euro, mais que par la suite, les réponses apportées par les autorités nationales ont contrebalancé cette accentuation de la synchronisation. Si le premier effet est clairement un effet conjoncturel lié à la crise, le second, dont nous n’observons que les prémisses, est certainement davantage lié à la question de la coordination des politiques macroéconomiques dans la zone euro ainsi qu’à celle de la coordination des plans de relance.

Tableau 5

Corrélations des chocs de demande à l’intérieur de la zone euro à 11 avant le passage à l’euro (bas du tableau) et depuis le passage à l’euro (haut du tableau)

Note : Ce tableau présente les corrélations des chocs de demande à l’intérieur de la zone euro avant le passage à l’euro dans le bas du tableau, et depuis, dans le haut du tableau. Les corrélations sont significatives à respectivement 1 %, 5 % et 10 % pour les notations ***, **,*. Entre parenthèses sont présentés les intervalles pour un niveau de confiance de 90 %.

Tableau 6

Corrélations des chocs de demande à l’intérieur de la zone euro à 11 avant la crise (bas du tableau) et depuis la crise (haut du tableau)

Note : Ce tableau présente les corrélations des chocs de demande à l’intérieur de la zone euro avant la crise dans le bas du tableau, et depuis, dans le haut du tableau. Les corrélations sont significatives à respectivement 1 %, 5 % et 10 % pour les notations *** ,**,*. Entre parenthèses sont présentés les intervalles pour un niveau de confiance de 90 %.

Graphique 2

Corrélations glissantes sur 4 ans des chocs de demande pour les pays de la ZE 11 (corrélation entre les chocs du pays observé et l’agrégat ZE 11 duquel est enlevé le pays observé, sont également représentés les intervalles pour un seuil de confiance de 90 %)

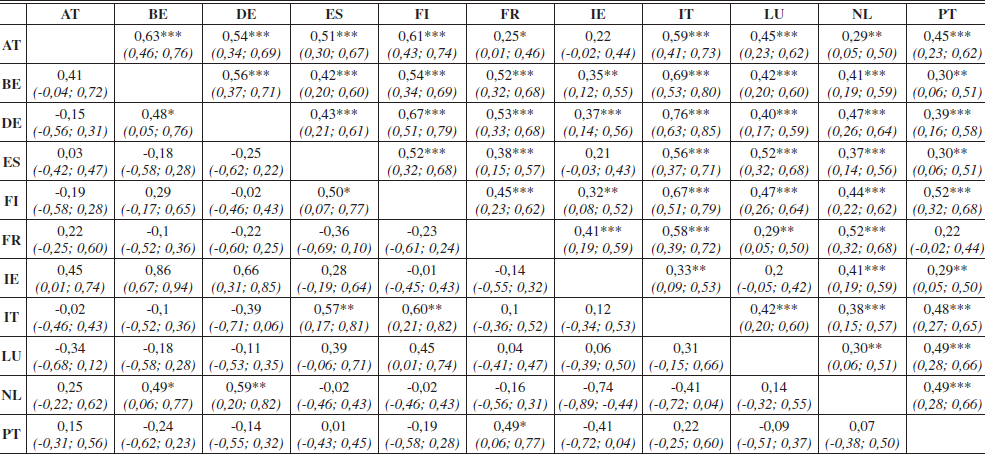

Pour ce qui est de la synchronisation des chocs d’offre intrazone euro, les résultats sont différents. Il apparaît ainsi un net accroissement des corrélations croisées après la mise en place de l’union monétaire. Nous pouvons l’apprécier grâce aux résultats présentés dans le tableau 7.

Avant l’euro, 7 corrélations croisées étaient significatives, elles sont 51 depuis. Seule l’Irlande est parfois non corrélée (avec l’Autriche, l’Espagne et le Luxembourg). À nouveau, compte tenu de nos données de base, qui couvrent la période 1995Q1-2010Q3, la comparaison de ces deux périodes ne repose pas sur des échantillons de taille identique. En effet, la période avant le passage à l’euro couvre seulement quatre années. Compte tenu de cet élément, l’accroissement du nombre de corrélations croisées significatives pourrait être influencé par l’effet de la taille de l’échantillon. Ce constat doit donc à nouveau être nuancé et nous approfondissons l’analyse en prenant en compte l’impact de la crise sur ces corrélations croisées, qui sont présentées dans le tableau 8. Nous y observons que la crise a également considérablement accru le nombre des corrélations significatives qui passe de 21 à 43. Comme la comparaison de ces deux périodes ne repose pas sur des échantillons de taille identique, l’accroissement du nombre de corrélations croisées significatives semble ici d’autant plus important à noter. Ainsi, la synchronisation des chocs d’offre semble très affectée par la crise. Une hausse importante de la synchronisation avec la ZE 11 est ainsi visible à travers les corrélations glissantes (graphique 3) à partir de la fin 2007 pour toutes les économies analysées et ici, sauf dans le cas de l’Irlande, les intervalles de confiance calculés ne permettent pas de mettre en doute la précision de ce résultat. De plus, un deuxième effet de diminution de la corrélation semble aussi apparaître sur la fin de la période.

Tableau 7

Corrélations des chocs d’offre à l’intérieur de la zone euro à 11 avant le passage à l’euro (bas du tableau) et depuis le passage à l’euro (haut du tableau)

Note : Ce tableau présente les corrélations des chocs d’offre à l’intérieur de la zone euro avant le passage à l’euro dans le bas du tableau, et depuis, dans le haut du tableau. Les corrélations sont significatives à respectivement 1 %, 5 % et 10 % pour les notations *** ,**,*. Entre parenthèses sont présentés les intervalles pour un niveau de confiance de 90 %.

Tableau 8

Corrélations des chocs d’offre à l’intérieur de la zone euro à 11 avant la crise (bas du tableau) et depuis la crise (haut du tableau)

Note : Ce tableau présente les corrélations des chocs d’offre à l’intérieur de la zone euro avant la crise dans le bas du tableau, et depuis, dans le haut du tableau. Les corrélations sont significatives à respectivement 1 %, 5 % et 10 % pour les notations *** ,**,*. Entre parenthèses sont présentés les intervalles pour un niveau de confiance de 90 %.

Graphique 3

Corrélations glissantes sur 4 ans des chocs d’offre pour les pays de la ZE 11 (corrélation entre les chocs du pays observé et l’agrégat ZE 11 duquel est enlevé le pays observé, sont également représentés les intervalles pour un seuil de confiance de 90 %)

L’analyse dynamique nous permet donc d’affiner nos résultats. Elle montre ainsi que la mise en place de l’euro n’a pas eu d’impact sur la synchronisation des chocs de demande, mais semble en avoir eu un sur les chocs d’offre. Cependant, ce premier constat doit être nuancé à la lecture des effets contrastés de la crise. Celle-ci renforce fortement dans un premier temps la synchronisation des deux types de chocs avant qu’elle ne diminue sur la fin de la période.

Conclusion

L’objectif de cet article est d’apporter de nouvelles appréciations quant au degré de synchronisation des chocs en Europe. Pour cela, nous appliquons la méthode définie par Blanchard et Quah (1989) et développée par Bayoumi et Eichengreen (1992), qui, par l’intermédiaire d’un VAR structurel met en évidence des chocs d’offre et de demande. Les données du PIB réel et du déflateur du PIB proviennent d’une base de données homogène, issue d’Eurostat, pour l’ensemble des États considérés dans l’échantillon.

Plusieurs résultats ont été mis en évidence à partir de ce modèle. Premièrement, en nous référant aux coefficients de corrélation des chocs d’offre et de demande vis-à-vis de la Zone Euro 11, il apparaît que les chocs d’offre sont nettement mieux corrélés que les chocs de demande. Deuxièmement, une comparaison des niveaux de synchronisation des États étudiés nous montre qu’une hiérarchisation apparaît entre les pays membres de la zone euro et les autres pays étudiés, le degré de synchronisation avec la ZE11 étant globalement inférieur pour ces derniers. Troisièmement, en nous focalisant sur les pays membres de la zone euro, nous montrons que le passage à l’euro a accentué la synchronisation intrazone euro des chocs d’offre, mais qu’un même constat n’est pas observable pour les chocs de demande. Si cela ne confirme pas la thèse de l’endogénéité des ZMO, ces résultats contredisent toutefois la thèse de Krugman (1993) qui anticipait une baisse de la synchronisation après le passage à l’union monétaire. Quatrièmement, les résultats indiquent que la crise économique qui prolonge la crise des subprimes a des effets contrastés sur le niveau de synchronisation des chocs dans la zone euro. Ainsi, cette crise semble avoir dans un premier temps heurté de manière symétrique les économies européennes. Le niveau de synchronisation des deux types de chocs étudiés pourrait donc avoir augmenté considérablement au début de la crise avant de diminuer sur la fin de la période. Cette baisse de la synchronisation est très probablement imputable aux réactions non coordonnées des autorités budgétaires nationales ainsi qu’à des réactions hétérogènes aux chocs de la part des économies étudiées. Ces divers résultats nous montrent par conséquent les effets contrastés de la crise sur le degré de synchronisation des chocs en Europe. Il apparaît ainsi que cette synchronisation dépend certainement du degré de coordination de l’ensemble des politiques économiques. Ces résultats mettent enfin en évidence la similitude entre les pays déjà membres de la zone euro et ceux qui seront appelés à l’intégrer à plus ou moins brève échéance.

Ce type d’étude, bien que contraint par les données disponibles, révèle de nombreux enseignements intéressants qui ont été exposés ci-dessus. Ces études doivent être périodiquement réactualisées et très certainement enrichies par le biais, notamment, des analyses relatives aux déterminants de la synchronisation des chocs, ce qui ouvre la voie à de futures pistes de recherche. Il apparaît ici que la composante conjoncturelle joue un rôle quantitativement supérieur à la mise en place de la monnaie unique. Cependant, ce type de constatation pourrait également dans de futurs travaux être mis en rapport avec d’autres déterminants possibles tels que l’intégration commerciale, l’intégration financière, les réformes structurelles ou encore la coordination des politiques économiques.

Appendices

Annexes

Annexe 1. Présentation du modèle

Le cadre théorique OA/DA est estimé en appliquant la procédure proposée par Blanchard et Quah (1989) qui permet de distinguer les chocs temporaires ou permanents sur une variable à partir d’un VAR. Cette méthode a ensuite été appliquée par Bayoumi et Eichengreen (1992) au modèle OA/DA.

De manière identique, nous effectuons une décomposition VAR structurel bivarié pour différencier ces deux types de chocs en nous basant sur les mouvements du PIB réel (yt) et les mouvements des prix (pt). Ainsi, (yt) et (pt) sont des variables stationnaires représentant les taux de croissance du PIB réel et l’inflation qui sont expliqués par leur valeurs passées, les valeurs passées de l’autre variable ainsi que par des chocs. Nous pouvons donc écrire ces variables sous la forme d’un VAR bivarié les équations suivantes :

et

Les perturbations (eyt) et (ept) représentent des incidents non expliqués dans l’évolution de la croissance économique et de l’inflation. À partir de ces résidus, il nous faut extraire les chocs structurels qui peuvent être interprétés économiquement comme des chocs d’offre et de demande. Pour cela, les deux relations suivantes sont proposées :

et

Quatre contraintes doivent être imposées sur la matrice C si l’on souhaite en extraire les coefficients. La matrice variance-covariance des perturbations (εDt) et (εSt) permet d’en spécifier trois.

et

Ces contraintes s’obtiennent à partir des équations (3) et (4), qui par le biais des conditions liées à la standardisation normale indiquent que la variance des chocs d’offre et de demande est égale à 1 (Var (εD) = Var (εS) = 1) et que ces chocs sont orthogonaux (Cov (εD, εS) = 0).

La quatrième contrainte, liée au modèle AS/AD, indique que les chocs de demande n’ont pas d’impact à long terme sur l’output.

À partir des restrictions (5), (6), (7) et (8) sont identifiés les coefficients qui sont à leur tour utilisés pour obtenir les chocs d’offre (εSt) et de demande (εDt) à partir des résidus des VAR.

Annexe 2. Liste des abréviations des différents pays

At |

= Autriche |

BE |

= Belgique |

BG |

= Bulgarie |

CH |

= Suisse |

CY |

= Chypre |

CZ |

= République tchèque |

DE |

= Allemagne |

DK |

= Danemark |

EE |

= Estonie |

ES |

= Espagne |

FI |

= Finlande |

FR |

= France |

GR |

= Grèce |

HR |

= Croatie |

HU |

= Hongrie |

IE |

= Irlande |

IS |

= Islande |

IT |

= Italie |

LT |

= Lituanie |

LU |

= Luxembourg |

LV |

= Lettonie |

MT |

= Malte |

NL |

= Pays-Bas |

NO |

= Norvège |

PL |

= Pologne |

PT |

= Portugal |

RO |

= Roumanie |

SI |

= Slovénie |

SK |

= Slovaquie |

UK |

= Royaume-Uni |

Remerciements

Des versions précédentes ont été présentées lors de diverses occasions, notamment à l’Université de Grenoble (France) lors d’une journée d’étude sur « les conséquences de la crise sur les politiques macroéconomiques en Europe » le 9 octobre 2009, aux « 27es journées d’économie monétaire, bancaire et financière » à l’Université de Bordeaux (France), les 17 et 18 juin 2010 ainsi que lors des « Journées de l’AFSE – les politiques de sortie de crise » à Orléans (France), les 3 et 4 juin 2010. Les commentaires reçus à ces occasions ont été utiles pour améliorer ce travail. Nous remercions particulièrement Christophe Blot et Paul Hubert. Cet article a bénéficié d’un financement au titre du 7e PCRD de l’Union européenne (2007- 2013) n° 266800 (FESSUD).

Notes

-

[1]

Ces régions monétaires américaines correspondent aux 12 aires géographiques qui possèdent une Regional Federal Reserve Bank qui sont les institutions qui possèdent la Federal Reserve (Fed) en charge de la politique monétaire aux États-Unis. Ces régions monétaires regroupent plusieurs États ou portions d’État.

-

[2]

Certains l’ont d’ailleurs déjà intégrée : la Slovénie en 2007, Chypre et Malte en 2008, la Slovaquie en 2009 et l’Estonie en 2011.

-

[3]

L’estimation des fonctions de réaction permet de vérifier si les prix diminuent (augmentent) et l’output augmente (diminue) en réaction à un choc d’offre positif (négatif), si les prix augmentent (diminuent) et l’output s’accroît (décroît) temporairement en réaction à un choc de demande positif (négatif). Lorsque ces réactions sont bien observées, les chocs estimés peuvent alors être interprétés comme des chocs d’offre et de demande. Cependant, comme souligné par Bayoumi et Eichengreen [1994], ces « conditions de surindentification » ne sont pas prédéterminées dans le modèle empirique de base et il se peut dès lors que les résultats estimés conduisent à des effets qui ne sont pas conformes aux prescriptions standards du modèle OA/DA. Comme cette méthodologie repose sur l’indépendance des chocs d’offre et de demande, cette situation se rencontre notamment lorsque les chocs de l’offre et de la demande ont la même cause. Dans ce cas, l’hypothèse d’indépendance des chocs d’offre et de demande formulée dans le modèle empirique sous-jacent n’est pas vérifiée. Il est alors délicat d’interpréter ces chocs comme étant des chocs exclusivement d’offre ou de demande.

-

[4]

Nous avons dû faire un arbitrage dans le choix de ces données. En effet, des données mensuelles auraient été préférables afin de coller au mieux à la conjoncture et aux chocs présents au sein des économies européennes. Malheureusement, le PIB n’est disponible, au mieux, que de manière trimestrielle. Une solution aurait été de prendre l’indice de production industrielle. Seulement celui-ci ne couvre pas l’ensemble des secteurs des économies considérées.

-

[5]

http://epp.eurostat.ec.europa.eu/cache/ITY_SDDS/EN/namq_esms.htm

-

[6]

Lorsque cela n’est pas précisé, en parlant de la zone euro, nous faisons référence à la zone euro à 15 constituée des 11 premiers membres, ainsi que de la Grèce, de la Slovénie, de Chypre et de Malte. Faute de recul suffisant, ces 4 derniers pays ne sont pas considérés comme appartenant au « noyau » de la zone euro. Par ailleurs, nous ne disposons pas non plus de données suffisantes pour inclure la Slovaquie et l’Estonie dans cette partie.

-

[7]

Compte tenu de nos données de base, qui couvrent la période 1995Q1-2010Q3, la comparaison de ces deux périodes ne repose pas sur des échantillons de taille identique. En effet, la période avant le passage à l’euro couvre seulement quatre années. Ainsi, la réduction du nombre de corrélations croisées positives et significatives semble d’autant plus importante à épingler, même si notre constat se montre prudent.

Bibliographie

- Artis, M. et W. Zhang (1997), « International Business Cycles and the ERM: Is there a European Business Cycle? »,International Journal of Finance and Economics, 2 : 1099-1158.

- Babetskii, I (2005), « Trade Integration and Synchronization of Shocks », Economics of Transition, 13(1) : 105-138.

- Babetskii, I, J. Boone et M. Maurel (2004), « Exchange Rate Regimes and Supply Shocks Asymetry: The Case of the Accession Countries », Journal of Comparative Economics, 32(2) : 221-229.

- Ballabriga, F., M. Sebastian et J. Vallés (1999), « European Asymmetries », Journal of International Economics, 48 : 233-253.

- Bayoumi, T. et B. Eichengreen (1992), « Shocking Aspects of European Monetary Unification », NBER Working Paper n° 3949.

- Bayoumi, T et B. Eichengreen (1994), « One Money or Many? Analyzing the Prospects for Monetary Unification in Various Parts of the World », Princeton Studies in International Finance, n° 76.

- Blanchard, O et D. Quah (1989), « The Dynamic Effects of Aggregate Demand and Supply Disturbances », The American Economic Review, 79(4) : 655-673.

- Boone, L (1997), « Symétrie des chocs en Union européenne : une analyse dynamique », Économie Internationale, 70 : 7-34.

- Broz, T (2008), « The Introduction of the Euro in Central and Eastern European Countries. Is it Economically Justifiable? », Ekonomski institut Zagreb Working paper, n° 1.

- Burda, M et C. Wyplosz (2009), Macroéconomie. De Boeck, Bruxelles, 5e édition.

- Camacho, M. G. Perez-Quiros et L. Saiz (2005), « Are European Business Cycles Close Enough to be Just One? », CEPR discussion paper.

- Csajbok, A et A. Csermely (2002), « Adopting the Euro in Hungary: Expected Costs, Benefits and Timing », NBH Occasional Papers n° 24.

- Darvas, Z. et G. Szapary (2004), « Business Cycle Synchronisation in the Enlarged EU: Comovements in the New and Old Members », NBH Working Papers n° 1.

- De Haan, J. R. Inklaar et R. Jong-A-Pin (2008), « Will Business Cycles in the Euro Area Converge? A Critical Survey of Empirical Research », Journal of Economic Suveys, 22(2) : 234-273.

- Eickmeier, S. et J. Breitung (2006), « How Synchronised are Central and East European Economies with the Euro Area? Evidence from a Structural Factor Model », Journal of Comparative Economics, 34(3) : 538-563.

- Fidrmuc, J. et I. Korhonen (2003), « Similarity of Supply and Demand Shock between the Euro area and the CEECs », Economic Systems, 27 : 313-334.

- Fidrmuc, J et I. Korhonen (2006), « Meta-Analysis of the Business Cycle Correlation Between the Euro Area and the CEECs », Journal of Comparative Economics, 34(3) : 518-537.

- Frankel, J. et A. Rose (1998), « The Endogeneity of the Optimum Currency Area Criteria » The Economic Journal, 108 : 1009-1025.

- Frenkel, M. et C. Nickel (2005), « How Symetric are the Shocks and the Shocks Adjustment Dynamics between the Euro Area and Central and Eastern European Countries? », Journal of Common Market Studies, 43(1) : 53-74.

- Funke, M. (1997), « The Nature of Shocks in Europe and in Germany »,Economica, 64 : 461-469.

- Gilson, N. (2006), « How to be Well Shod to Absorb Shocks? Shock Synchronisation and Joining the Euro Zone », CESifo Working Paper n° 1878, December.

- Gilson, N. (2008), « About the Future of EMU », in Nyembwe, A., Development and International Economics, Essays in Memory of Michel Norro, Presses Universitaires de Louvain, p.171-195.

- Gilson, N. et F. Labondance (2011), « Les conséquences de la crise sur la politique monétaire commune , un point sur la synchronisation des chocs dans la zone euro », in Echinard, Y. et F. Labondance, La crise dans tous ses états, Presses Universitaires de Grenoble.

- Guillaumin, G. (2008), « (A)symétrie et convergence des chocs macroéconomiques en Asie de l’Est, une analyse dynamique », Économie Internationale, 214(2) : 29-68.

- Horvath, J. et A. Ratfai (2004), « Supply and Demand Schocks in Accession Countries to the Economic and Monetary Union », Journal of Comparative Economics, 32(2) : 202-211.

- Huchet-Bourdon, M. et J-S. Pentecôte (2008), « Elargissement de la zone euro et mesure des asymétries. Un bilan empirique », Revue Économique, 59(2) : 341-358.

- Ingram, J. (1962), Regional Payments Mechanisms : The Case of Puerto Rico, Chapel Hill, University of North Carolina Press.

- Kenen, P. (1969), « The Theory of Optimum Currency Areas, An Eclectic View », in Mundell, R. et A. K. Swoboda, Monetary Problems of the International Economy. Chicago, University of Chicago Press, p. 41-60.

- Krugman, P. (1993), « Lessons of Massachussetts for EMU », in Torres, F., et F. Giavazzi, Adjustment and Growth in the European Monetary Union, Cambridge, Cambridge University Press, p. 241-269.

- Levasseur, S. (2008), « Updating Empirical Evidence on Business Cycles Synchronisation between CEECs and the Euro Area, How Important is the Recent Period? », Document de travail de l’OFCE n° 11.

- Mankiw, G. N. (2010), Macroéconomie, De Boeck, Bruxelles, 5e édition.

- Mongelli, F. (2005), « What is European Economic and Monetary Union Telling us About the Properties of Optimum Currency Areas? », Journal of Common Market Studies, 43(139) : 607-625.

- Mundell, R. (1961), « A Theory of Optimum Currency Area », American Economic Review, 51(4) : 657-664.

- Ramos, R. et J. Surinach (2004), « Shocking Aspects of European Enlargement », Eastern European Economics, 42(5) : 36-57.

- Valentinaité, M. et V. Snieska (2005), « Baltic States Busines Cycle Symmetry, Schock Correlation Approach », Engineering Economics, 44(4) : 24-30.

- Weimann, M. (2003), « OCA Theory and EMU Eastern Enlargement : An Empirical Application », Research Notes Working Paper Series n° 8.

List of figures

Graphique 1

Coefficients de corrélation des chocs d’offre et de demande entre la zone euro 11 et les pays de l’échantillon, sur la période commune d’estimation (2000q2-2010q2)

Graphique 2

Corrélations glissantes sur 4 ans des chocs de demande pour les pays de la ZE 11 (corrélation entre les chocs du pays observé et l’agrégat ZE 11 duquel est enlevé le pays observé, sont également représentés les intervalles pour un seuil de confiance de 90 %)

Graphique 3

Corrélations glissantes sur 4 ans des chocs d’offre pour les pays de la ZE 11 (corrélation entre les chocs du pays observé et l’agrégat ZE 11 duquel est enlevé le pays observé, sont également représentés les intervalles pour un seuil de confiance de 90 %)

List of tables

Tableau 1

Principaux résultats : degrés de synchronisation des chocs d’offre et de demande des pays étudiés la zone euro

Tableau 2

Coefficients de corrélation des chocs d’offre et de demande (et P-value) entre la zone euro 11 et les pays de l’échantillon, sur la période commune d’estimation (2000q4-2010q2)

Note : Dans ce tableau, les corrélations sont obtenues avec un agrégat ZE 11 duquel a été retiré l’État concerné. Les corrélations sont significatives à respectivement 1 %, 5 % et 10 % pour les notations *** ,**,*. Entre parenthèses sont présentés les intervalles pour un niveau de confiance de 90 %.

Tableau 3

Corrélations des chocs de demande à l’intérieur de la zone euro à 11 sur l’ensemble de la période d’analyse

Tableau 4

Corrélations des chocs d’offre à l’intérieur de la zone euro à 11 sur l’ensemble de la période d’analyse

Tableau 5

Corrélations des chocs de demande à l’intérieur de la zone euro à 11 avant le passage à l’euro (bas du tableau) et depuis le passage à l’euro (haut du tableau)

Note : Ce tableau présente les corrélations des chocs de demande à l’intérieur de la zone euro avant le passage à l’euro dans le bas du tableau, et depuis, dans le haut du tableau. Les corrélations sont significatives à respectivement 1 %, 5 % et 10 % pour les notations ***, **,*. Entre parenthèses sont présentés les intervalles pour un niveau de confiance de 90 %.

Tableau 6

Corrélations des chocs de demande à l’intérieur de la zone euro à 11 avant la crise (bas du tableau) et depuis la crise (haut du tableau)

Note : Ce tableau présente les corrélations des chocs de demande à l’intérieur de la zone euro avant la crise dans le bas du tableau, et depuis, dans le haut du tableau. Les corrélations sont significatives à respectivement 1 %, 5 % et 10 % pour les notations *** ,**,*. Entre parenthèses sont présentés les intervalles pour un niveau de confiance de 90 %.

Tableau 7

Corrélations des chocs d’offre à l’intérieur de la zone euro à 11 avant le passage à l’euro (bas du tableau) et depuis le passage à l’euro (haut du tableau)

Note : Ce tableau présente les corrélations des chocs d’offre à l’intérieur de la zone euro avant le passage à l’euro dans le bas du tableau, et depuis, dans le haut du tableau. Les corrélations sont significatives à respectivement 1 %, 5 % et 10 % pour les notations *** ,**,*. Entre parenthèses sont présentés les intervalles pour un niveau de confiance de 90 %.

Tableau 8

Corrélations des chocs d’offre à l’intérieur de la zone euro à 11 avant la crise (bas du tableau) et depuis la crise (haut du tableau)

Note : Ce tableau présente les corrélations des chocs d’offre à l’intérieur de la zone euro avant la crise dans le bas du tableau, et depuis, dans le haut du tableau. Les corrélations sont significatives à respectivement 1 %, 5 % et 10 % pour les notations *** ,**,*. Entre parenthèses sont présentés les intervalles pour un niveau de confiance de 90 %.