Résumés

Résumé

Cet article examine la sensibilité des banques canadiennes aux chocs macroéconomiques en termes de risque et de rentabilité. Nous mettons en évidence les bien-fondés de la stratégie de diversification pour les banques canadiennes qui au demeurant ne sont pas autorisées à effectuer tout métier bancaire. Utilisant un échantillon des six plus grandes banques canadiennes sur la période 1996 à 2006 et une méthodologie sur données de panel, nos résultats montrent que celles-ci sont sensibles au risque de taux d’intérêt de court terme et à une baisse de l’activité économique. De plus, les résultats empiriques obtenus suggèrent qu’en dépit de l’impact négatif des revenus autres que d’intérêt sur les rentabilités bancaires, les six banques canadiennes peuvent exploiter des économies d’échelle et d’envergure en augmentant leur taille, ce qui leur permettrait de résister aux chocs macroéconomiques.

Abstract

This article investigates the sensitivity of Canadian banks to macroeconomic shocks in terms of risk and profitability. We identify the impact of diversification strategy on Canadian banks which are not allowed to enlarge completely their activities. Using a sample of the six largest Canadian banks over the period 1996 to 2006 and panel data methodology, we find that they are sensitive to macroeconomics shocks. Furthermore, our findings suggest that despite the negative impact of non interest income on bank profitability, the six Canadian banks can exploit economies of scale and scope by increasing their size, enabling them to withstand macroeconomic shocks.

Corps de l’article

Introduction

L’influence de la conjoncture américaine sur l’économie canadienne est bien résumée par le vieil adage « Lorsque les États-Unis toussent le Canada attrape la grippe ». Au-delà du taux de change, cette influence est présente dans tous les secteurs[1]. La vulnérabilité des banques américaines aux chocs macroéconomiques est reconnue (Kryzanowski et Gordon 1993; Bordo, 1995; Berger et al., 2000; Meyer et Yeager, 2001; Morgan et Samolyk, 2003, etc.). Cependant, les banques canadiennes partagent un environnement voisin de celui des banques américaines et peuvent elles aussi être fragilisées. L’intérêt d’une telle étude est de voir comment les banques canadiennes réagissent aux variations défavorables de l’activité économique tout en mettant en évidence leur spécificité.

Le système financier du Canada a subi de grandes transformations au cours des 20 dernières années alors qu’il reposait sur quatre piliers : les banques, les courtiers en valeurs mobilières, le secteur des trusts et celui de l’assurance. Des changements réglementaires, surtout ceux de 1987 et de 1992, ont réduit la séparation entre les piliers de sorte que le marché financier canadien est aujourd’hui concentré autour de six banques qui détiennent plus de 90 % de l’actif bancaire total. L’activité première de ces banques est réglementée par le gouvernement fédéral alors que les activités de leurs filiales sont réglementées par les provinces. Le gouvernement fédéral a juridiction sur les banques à charte par le biais de la Loi sur les banques, laquelle énonce les activités que les banques peuvent exercer ou non. Le gouvernement fédéral réglemente aussi les trusts et l’incorporation des compagnies d’assurances. Quant aux gouvernements provinciaux, ils ont juridiction sur les courtiers en valeurs mobilières, sur le secteur de l’assurance et sur le secteur des trusts.

Le surintendant des institutions financières, nommé par le gouvernement, surveille les institutions financières ayant une charte fédérale en les inspectant de manière régulière pour s’assurer qu’elles sont conformes à ses dispositions. Des autorités de réglementation, des autorités de normalisation et des organismes d’autoréglementation de régie provinciale, tels que l’Association canadienne des courtiers en valeurs mobilières, supervisent aussi les activités des filiales de courtage en valeurs mobilières, d’assurance et de fiducie des groupes financiers bancaires.

Le Canada est aussi l’un des pays les plus ouverts et les plus libéralisés car il favorise l’entrée des banques étrangères sur le marché financier national. Toutefois, l’activité des six plus grandes banques canadiennes est soumise à quelques restrictions. Ces restrictions sont relatives à l’interdiction de vendre des produits d’assurance dans leurs succursales ou encore à la fusion entre institutions bancaires. Il est clair que l’élargissement des activités permises tant aux banques à charte qu’aux autres institutions bancaires pourrait améliorer la profitabilité de celles-ci.

L’intérêt académique pour l’élargissement des activités permises aux banques est de plus en plus important mais reste concentré sur le marché financier européen. Notre travail s’inscrit dans la continuité des recherches axées sur la diversification des activités bancaires et la convergence vers le principe de banque universelle. Il est proche des travaux menés par Stiroh (2004, a et b) et D’Souza et Lai (2003) qui ont mis en évidence les effets de la diversification sur les rentabilités bancaires. Toutefois, notre étude porte uniquement sur les six plus grandes banques canadiennes et intègre l’analyse de leur vulnérabilité aux chocs macroéconomiques.

Les résultats des régressions suggèrent que ces six grandes banques sont vulnérables aux variations défavorables des conditions économiques et aux chocs d’intérêt. Elles peuvent exploiter les économies d’échelle et d’envergure en augmentant leur taille.

La suite de ce travail est organisée de la manière suivante. Les sections 1 et 2 traitent des données et de la méthodologie utilisée. Les résultats des estimations sont proposés à la section 3.

1. Description et source des données

Les données de bilan et de compte de résultat sont issues du site Web du Bureau du surintendant des institutions financières (BSIF) et des statistiques financières de la Banque du Canada. Quant aux données macroéconomiques, elles sont extraites de la base de données CANSIM qui est la principale base de données socio-économique de Statistique Canada. Les données ont été fournies sur une base trimestrielle et contrairement aux études de D’Souza et Lai (2003), nous travaillons sur une base annualisée et sur une période assez longue. La période d’étude va de 1996 à 2006. La longueur de la période nous autorise à faire des analyses temporelles. En effet, les modifications structurelles sur cette période des six banques canadiennes, et de leurs bilans et de leurs comptes de résultat, sont susceptibles d’avoir une incidence sur la sensibilité des résultats bancaires aux chocs macroéconomiques. Les données sont en milliers de dollars canadiens. Elles sont disponibles pour toutes les années.

Les données sur la ventilation des créances étrangères sont tirées de la Banque des règlements internationaux (BRI). Ces données sont libellées en dollars américains[2]. Nous nous sommes intéressés principalement à la ventilation des prêts sur un plan mondial, dans les pays développés et dans les pays en développement. Les statistiques consolidées de la BRI tiennent compte de la ventilation au niveau mondial des créances étrangères. En l’absence de données sur le risque ultime, nous avons collecté les statistiques sur la base de l’emprunteur final afin d’évaluer l’exposition au risque de crédit en harmonie avec les méthodes de gestion du risque spécifique à chaque banque.

1.1 Mesure de performance et de rentabilité ajustée aux risques

Les mesures de performance choisies sont celles qui sont conventionnellement utilisées, à savoir la rentabilité des actifs (ROA) et la rentabilité des fonds propres (ROE) pour mesurer la profitabilité des banques. Nous rappelons que la rentabilité des actifs est définie comme le rapport entre le résultat net et le total de l’actif tandis que la rentabilité des fonds propres se calcule comme le rapport entre le résultat net et les fonds propres.

Sur la base des données annuelles de bilan, nous construisons deux mesures de rentabilité : la rentabilité des actifs ajustée aux risques (SHP_ROA) et la rentabilité ajustée des fonds propres (SHP_ROE). Ces rentabilités sont calculées en divisant la moyenne du ROA (ROE) par l’écart type de σROA (σROE) de la manière suivante :

Plus ces ratios sont élevés, plus les rentabilités ajustées aux risques sont élevées.

L’écart type du ROA ou du ROE pour chaque banque i est calculé ainsi : ![]() où n signifie l’année,

où n signifie l’année, ![]() la moyenne du ROA et j représente le nombre d’années dans la période d’étude. L’écart type du ROA est calculé pour chaque banque sur la période.

la moyenne du ROA et j représente le nombre d’années dans la période d’étude. L’écart type du ROA est calculé pour chaque banque sur la période.

Nous utilisons comme mesure du risque la part des provisions pour créances douteuses sur le total de l’actif (LLP_ASSET). Nous supposons que si les six banques canadiennes sont vulnérables aux chocs, elles auront tendance à augmenter leurs provisions pour créances douteuses.

Le Z-SCORE nous permet d’approximer le risque de défaillance (Boyd et Graham, 1986; Goyeau et Tarazi, 1992; Mercieca, Schaeck et Wolfe, 2007) et de tester la fragilité des banques.

Il est défini de la manière suivante :

Plus la valeur du Z-SCORE est élevée, plus le risque de défaillance des banques est faible. Goyeau et Tarazi décomposent le Z-SCORE en deux parties. La première partie tient compte simultanément du niveau du rendement et de la volatilité de ce rendement. Cette partie est le rendement ajusté aux risques. Quant à la seconde partie, elle mesure la capacité de couverture des fonds propres relativement aux risques. Plus les rendements associés aux portefeuilles sont volatils, plus la part du risque à couvrir diminue.

1.2 Mesure de diversification et construction des indices Herfindhal

Les banques peuvent se diversifier soit par les activités sources de revenu d’intérêt soit par les activités génératrices des revenus autres que les revenus d’intérêt. Nous rappelons que selon la théorie du portefeuille s’il existe une corrélation positive imparfaite entre ces deux sources de revenus (les revenus d’intérêt et les revenus autres que d’intérêt) alors il est possible de réduire le risque en se diversifiant (Boyd et Graham, 1986).

Suivant la méthodologie adoptée par Stiroh (2004, a et b), Stiroh et Rumble (2006), Mercieca et al. (2007), nous mesurons la diversification en utilisant l’indice Herfindhal Hirschman (HHI) qui est un indice de concentration. Plus l’indice HHI est élevée, plus la banque est fortement concentrée et moins diversifiée dans un segment donné. À l’inverse, plus cet indice est faible, plus nous pouvons conclure que la banque est diversifiée et moins concentrée. Sur l’échantillon des six banques canadiennes, nous construisons quatre types d’indice Herfindhal qui représentent les revenus d’intérêt (HHIREV), la concentration des prêts (HHIPRETS), les revenus autres que d’intérêt (HHINON) et l’internationalisation des prêts (HHIINT). Ces indices sont calculés de la manière suivante :

HHIREV mesure le degré de concentration des activités. Une valeur faible de cet indice signifie une forte diversification dans les sources de revenus tandis qu’une valeur forte implique une forte concentration des revenus. Si la diversification est opérante, nous nous attendons à une relation négative entre HHIREV et les mesures de rentabilité et à une relation positive entre HHIREV et les mesures de risque. HHIREV est calculé pour chaque banque (i) d’un pays à la date (t) sur la base des flux de revenus. NON représente les revenus autres que d’intérêt, NET les revenus d’intérêt et NETOP le total des revenus : NETOP = NON + NET.

Le détail des informations fournies sur les bilans bancaires nous permet de désagréger les prêts non hypothécaires en huit sous-rubriques, à savoir les prêts aux négociants en placements et aux courtiers (Neg), les prêts à des institutions financières réglementées (Banks), les prêts au gouvernement fédéral (Gov), les prêts à des gouvernements étrangers (Gove), prêts sur crédit-bail (Hpl), les prêts à des particuliers à des fins non commerciales (Part), les prêts à des accords de pension (Prise) et les prêts à des particuliers à des fins commerciales (Partc). Les prêts hypothécaires (Mtg) regroupent les prêts aux résidents et les prêts aux non résidents. Nous précisons que les prêts sont déduits des provisions pour créances douteuses, ce qui nous permet de construire l’indice de concentration des prêts. Cet indice est borné entre 1/n et 1 où n est le type de prêts.

Plus cet indice est élevé, plus la concentration des prêts est forte.

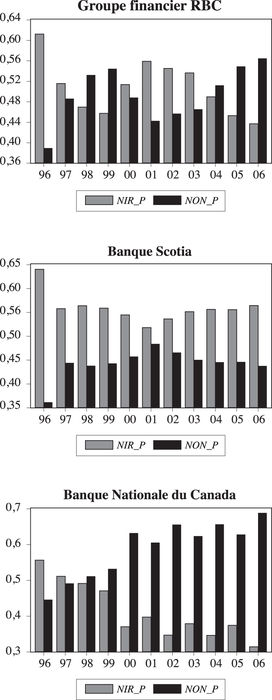

Les revenus autres que d’intérêt des grandes banques canadiennes comprennent les frais d’administration sur les comptes de dépôts de détail et commerciaux (FD), les frais d’administration des cartes de crédit et de débit (FC), les frais sur prêts hypothécaires (FP), les frais liés aux acceptations (FA), les frais de gestion et de placement (FG), les frais des fonds communs de placement (FCP), le revenu de négociation (RN), le revenu d’opérations de change autre que le revenu de négociation (RC), les revenus autres que d’intérêt tirés d’opérations d’assurance (RA) et les autres revenus (AU). Le graphique 1 en annexe montre la progression des revenus autres que d’intérêt comparativement aux revenus d’intérêt pour les six plus grandes banques canadiennes. Nous construisons un indice de concentration des autres revenus comme cités ci-dessus de la manière suivante :

Nous suggérons une relation positive entre HHINON et les mesures de rentabilité, les mesures de rentabilité ajustée aux risques et la probabilité de faillite.

HHIINT mesure la part au carré des créances étrangères des banques rapportée au total de l’actif domestique (TA). Il regroupe les créances étrangères en direction des pays développés (DEV), des centres off-shore (OFF) et des pays en développement (PVD).

Plus cet indice est fort plus les banques se concentrent.

1.3 Présentation des autres variables utilisées

1.3.1 Les variables macroéconomiques[3]

Afin de mesurer la sensibilité des banques canadiennes aux chocs macroéconomiques en termes de risque et de rentabilité, et de tester si la diversification pourrait atténuer cette sensibilité, diverses variables macroéconomiques sont considérées sur la période allant de 1996 à 2006. Il s’agit :

du taux de croissance du PIB réel. Durant la phase de ralentissement de l’activité économique, la rentabilité des six grandes banques canadiennes peut se détériorer du fait par exemple des difficultés éprouvées par les emprunteurs à rembourser leurs prêts et aussi de la baisse de l’activité de courtage. Dès lors, une décroissance du PIB s’accompagnerait d’une baisse de rentabilité (des actifs et des fonds propres), de rentabilité ajustée aux risques et d’un accroissement de la probabilité de faillite des banques.

de la variation du taux court (RCT_3). Il s’agit précisément du taux à terme de 90 jours des banques à charte, l’équivalent du taux interbancaire. Ce taux est celui des transactions importantes entre les principales banques à charte, notamment des six plus grandes banques. La hausse des taux de marché pourrait réduire la rentabilité des banques canadiennes et accroître la probabilité de faillite de celles-ci.

du spread de taux ou spread d’échéance qui désigne l’écart entre le taux court et le taux long (SPREAD). Le taux d’intérêt à long terme est approximé par le rendement des obligations du gouvernement fédéral d’une échéance de 10 ans. Un spread positif reflète une conjoncture économique favorable tandis qu’un spread négatif reflète une conjoncture défavorable. Le spread peut aussi correspondre à l’écart entre les rendements auxquels s’échangent les obligations émises par les entreprises (obligations privées) et les rendements des emprunts d’État (obligations publiques). Dans ce cas, l’écart entre les deux rendements représente la valorisation du risque de défaut par le marché. Cet écart peut tout simplement expliquer l’instabilité des titres obligataires privés comparativement aux titres obligataires publics. L’accroissement de cet écart correspond à l’accroissement de la différence de rendement offert par le secteur privé et le secteur public. Un écart élevé rime avec une augmentation du risque de défaut des entreprises.

1.3.2 Les variables de contrôle et autres variables endogènes

Les variables de contrôle sont calculées à partir des données issues du BSIF. Nous incluons les fonds propres[4] sur le total de l’actif (EQTA) comme mesure de la capitalisation. Les autres variables de contrôle sont le logarithme de la taille de l’actif (SIZE), la part des prêts sur le total de l’actif (TLTA) et la croissance de l’actif (CTA).

Nous décomposons les indices Herfindhal HHI_LOAN et HHI_NON en proportion. Cette décomposition en proportion nous permet d’analyser l’influence séparée de chaque composante sur le risque et sur la rentabilité des six banques. En raison d’un problème éventuel de multicolinéarité[5], nous choisissons parmi les prêts non hypothécaires, PROP_NEG, PROP_GOV, PROP_HPL, PROP_PARTC, PROP_PART, PROP_BANKS, PROP_PRISE respectivement les parts des prêts aux négociants en placements, au gouvernement fédéral, sur crédit-bail, à des particuliers à des fins commerciales, à des particuliers à des fins non commerciales, aux institutions financières et à des accords de prise en pension sur le total des prêts. Nous rajoutons PROP_MTG, la part des prêts non hypothécaires sur le total des prêts. Ces revenus sont rapportés sur le total des prêts.

La même décomposition est effectuée pour les revenus autres que d’intérêt. PROP_FD, PROP_FC, PROP_FP, PROP_FA, PROP_FG, PROP_FCP, PROP_RN, PROP_RC et PROP_RA désignent respectivement les parts des revenus autres que d’intérêt associées aux frais d’administration sur les comptes de dépôts de détail et commerciaux, aux cartes de crédit et de débit, aux prêts hypothécaires, aux acceptations, aux frais de gestion et des placements et de garde, aux frais des fonds communs de placement, au revenu de négociation, aux revenus d’opérations de change autres que le revenu de négociation et aux revenus autres que d’intérêt tirés d’opérations d’assurance. Ces revenus sont rapportés sur le total des revenus autres que d’intérêt.

NON_P représente la part de tous les revenus autres que d’intérêt sur le total des revenus bancaires.

Pour mesurer le degré de rigueur des autorités réglementaires sur les activités des six banques canadiennes, nous introduisons la variable RESTRICTION qui est un indice mesurant jusqu’à quel degré les autorités réglementaires nationales autorisent les banques à mener des activités de titres, des activités d’assurance, des activités immobilières et des activités de prise de participations dans les entreprises non financières. L’indice va de 1 à 4. La plus faible valeur indique que les banques peuvent se diversifier dans ces types d’activités tandis qu’une valeur élevée indique une grande rigueur des autorités réglementaires. Une relation positive entre la variable RESTRICTION et les mesures de profitabilité pourrait justifier le fait que les banques canadiennes ne soient pas totalement autorisées à opérer tout genre d’activité. Quant à une relation négative entre la variable RESTRICTION et les mesures de performance, elle suggère que le gouvernement fédéral devrait élargir les activités permises des six banques canadiennes.

Nous avons intégré des variables dummy relatives aux six banques pour capter les spécificités individuelles.

Avant de procéder aux différents ajustements, nous effectuons une analyse descriptive de nos données et de l’échantillon des six banques.

2. Analyse descriptive des données et de l’échantillon des banques canadiennes

Nous décrivons les caractéristiques de nos données, la taille de l’échantillon et les corrélations. Les statistiques sur les principales variables sont présentées dans le tableau 1.

Tableau 1

Statistiques descriptives des données pour l’ensemble des six banques

Note : N correspond au nombre d’observations. L’actif du bilan (TA) est en milliers de dollars canadiens. ROA est la rentabilité des actifs en moyenne, HHI_INT est une mesure de la concentration géographique des prêts, HHI_NON est une mesure de la concentration dans les revenus autres que d’intérêt, HHI_PRETS mesure la concentration des prêts et HHI_REV mesure la concentration dans les revenus d’intérêt. NIR_P et NON_P désignent respectivement la proportion des revenus d’intérêt sur le total des revenus et des revenus autres que les revenus d’intérêt sur le total des revenus. Les parts issues de la décomposition des prêts sont toutes rapportées sur le total des prêts. Quant aux parts issues de la décomposition des revenus autres que d’intérêt, elles sont toutes rapportées sur le total des revenus autres que d’intérêt. SHP_ROA et SHP_ROE désignent les rentabilités ajustées aux risques. Z-SCORE représente la probabilité de défaillance, les fonds propres SIZE, le logarithme de la taille EQTA et TLTA la part des prêts sur le total des prêts. Tous les ratios sont en pourcentage.

En moyenne, la taille de l’actif des six banques canadiennes est de 475 milliards de dollars. La valeur maximale est de 2 390 milliards de dollars, la valeur minimale est de 55,7 milliards. Le logarithme népérien de l’actif est en moyenne de 19,52. Nous remarquons que la part des revenus autres que d’intérêt est relativement plus élevée que celles des revenus d’intérêt. Elle est en moyenne de 52,51 % contre 47,48 % pour les revenus d’intérêt. Les six banques canadiennes accordent plus de prêts aux particuliers que ce soit à des fins non commerciales (18,34 %) ou à des fins commerciales (27,20 %). Les prêts non hypothécaires représentent en moyenne 64,60 % du portefeuille de crédit contre 35,40 % pour les prêts hypothécaires. L’activité de crédit occupe une place assez importante pour les banques canadiennes (55,36 %). La plupart des revenus autres que d’intérêt des banques canadiennes proviennent des fonds communs de placement, des revenus de négociation, des frais d’administration sur les comptes de dépôts de détail et commerciaux, et des autres revenus. Les frais liés aux acceptations, les revenus autres que d’intérêt tirés d’opérations d’assurance et les revenus d’opérations de change autres que le revenu de négociation contribuent faiblement aux revenus autres que d’intérêt. La rentabilité des actifs est en moyenne de 0,35 % pour les six banques canadiennes. Le niveau des fonds propres sur le total de l’actif des six grandes banques canadiennes est de 4,90 % en moyenne avec une valeur maximale de 7,36 %.

Le tableau 2 ci-après répertorie les valeurs moyennes en % des principales variables pour chacune des six banques de 1996 à 2006.

Tableau 2

Répartition des revenus bancaires, des mesures de capitalisation

Note : Les données correspondent à des valeurs moyennes pour chacune des six banques canadiennes (Banque Canadienne Impériale de Commerce, Banque Royale du Canada, Banque Toronto-Dominion, Banque Scotia, Banque de Montréal, la Banque Nationale du Canada).

Au vu des statistiques fournies dans le tableau ci-dessus, nous constatons que la Banque Nationale détient en moyenne une part relativement plus importante des prêts non hypothécaires que les autres banques canadiennes. Nous remarquons que l’augmentation des fonds communs de placement, des revenus de négociation et des frais d’administration sur comptes commerciaux est surtout imputable à la Banque Royale du Canada qu’aux autres banques. En moyenne, la Banque Nationale est relativement plus capitalisée alors que la Banque Scotia l’est moins. Celle-ci affiche une rentabilité des actifs plus faible comparativement aux autres banques canadiennes. Sa rentabilité des capitaux propres est par contre tout aussi importante que celle de la Banque Royale du Canada, de la Banque Toronto-Dominion et de la Banque de Montréal. Toutes les six banques canadiennes ont une capitalisation suffisante pour couvrir les pertes si l’on s’en tient à la fois au ratio de capital de catégorie 1[6] et au ratio du total du capital. Ce constat s’explique par les exigences du BSIF en matière de capitalisation. Celui-ci contraint les banques canadiennes à viser un ratio de 7 % pour leur capital de catégorie 1 et un ratio de 10 % pour leur total du capital.

Par ailleurs, le test d’égalité des moyennes et l’analyse de la variance appliquée sur nos variables nous permettent de confirmer qu’elles sont statistiquement différentes entre elles. Concernant l’analyse de la variance, nous constatons que la variance entre les groupes est supérieure à la variance dans les groupes[7] pour nos variables endogènes exceptée pour la variable SHP_ROE.

Les résultats détaillés concernant ces tests sont fournis dans l’annexe.

3. Les effets de la diversification sur le risque et sur la rentabilité

3.1 Spécification du modèle

Nous reprenons la même méthodologie que celles de D’Souza et Lai (2003), Stiroh (2004, a et b), Stiroh et Rumble (2006), Mercieca et al. (2007) sur les six banques canadiennes. Notre échantillon est cylindré car nous disposons du même nombre d’observations pour toutes les six banques. Nos données sont empilées année par année ce qui nous permet d’obtenir 66 observations.

L’objectif poursuivi par notre étude est double. Tout d’abord, nous analysons la sensibilité des banques canadiennes aux conditions macroéconomiques et puis nous mesurons les effets de la diversification sur le risque et sur la rentabilité de celles-ci. L’idée est de montrer que la diversification, contrairement à la spécialisation, contribuerait à la résistance des banques canadiennes aux chocs macroéconomiques. Nous procédons donc à six ajustements dont quatre sur les mesures de rentabilité et de rentabilité ajustée aux risques, un sur la mesure du risque et un ajustement sur la probabilité de défaillance des banques.

Nous utilisons un modèle en données de panel spécifié de la manière suivante :

avec Yit = {ROA, ROE, SHP_ROA, SHP_ROE, LLP_ASSET, Z-SCORE}comme variables indépendantes.

ROA est la rentabilité des actifs, ROE la rentabilité des fonds propres, SHP_ROA et SHP_ROE mesurent les rentabilités ajustées aux risques, LLP_ASSET mesure le risque et Z-SCORE mesure la probabilité de faillite.

Si la diversification contribue à l’amélioration des rentabilités bancaires et à une probabilité faible de faillite alors le coefficient γ4 < 0. Par contre, si la diversification réduit le risque des banques alors γ4 > 0.

Les ajustements sont effectués sur un modèle de panel à effets fixes pour la période allant de 1996 à 2006. En effet, les résultats du test de Fisher montrent que les banques canadiennes ont toutes un comportement hétérogène donc il y a lieu de tenir compte des spécificités individuelles. Elles se démarquent les unes des autres par une caractéristique spécifique. En appliquant le test de White, nous constatons que l’hétéroscédasticité est absente. Cependant, au vu des résultats du test d de Durbin, nous sommes confrontés à des situations d’autocorrélation. Nos variables macroéconomiques (PIB, RCT_3 et SPREAD) ne sont pas stationnaires, de même que pour ROA et ROE. Pour résoudre ce problème de non-stationnarité, nous estimons ROA et ROE en différence première[8]. Néanmoins, nos dummy banks sont introduits pour faire face à ces éventuels problèmes. Ces variables dummy nous permettent également de capter les différences entre les banques canadiennes (panel à effet fixe). Nous corrigons l’autocorrélation par la méthode de Newey-West.

Nous vérifions si nos variables sont endogènes. Autrement dit, nous vérifions le sens de causalité entre les mesures de performance, à savoir la rentabilité des actifs (ROA), la rentabilité des fonds propres (ROE) (causalité bilatérale) et les mesures de diversification. L’idée est la suivante : une rentabilité élevée pourrait inciter les banques à se diversifier et cette diversification pourrait également conduire à un accroissement de leur rentabilité. La relation de causalité entre les rendements bancaires et la diversification va dans les deux sens. Nous corrigons ce problème d’endogénéité par la méthode des variables instrumentales en estimant par les doubles moindres carrés.

3.2 Résultats de l’ajustement en termes de risque et de rentabilité

Les résultats des ajustements sur le ROA, le ROE et LLP_ASSET sont regroupés dans le tableau A.7 de l’annexe. Les variables qui n’ont pas été mentionnées ont été supprimées car elles se sont révélées non significatives.

Nous constatons que la plupart de nos variables explicatives sont significatives et ont le signe attendu. La variation du taux court, l’écart entre le taux long et le taux court, et la croissance du PIB réel ont un effet négatif sur la variation de la rentabilité des actifs des six banques canadiennes. Ce résultat suggère que les six banques canadiennes sont sensibles aux chocs du taux d’intérêt et aux conditions économiques défavorables. Ce résultat pourrait s’expliquer par le fait que ces banques ne sont pas totalement immunisées contre le risque de taux et ceci malgré l’utilisation des produits financiers dérivés dans la gestion de leur risque de taux d’intérêt.

La concentration dans les revenus autres que d’intérêt et dans les prêts affecte positivement la rentabilité des six grandes banques. Les prêts bancaires et les prêts sur crédit-bail contribuent à l’augmentation de la rentabilité tandis que les prêts aux particuliers à des fins commerciales, les prêts aux gouvernements étrangers et les prêts de prise de pension ont un impact négatif sur la variation de la rentabilité des actifs et de la rentabilité économique.

Nous constatons que le coefficient associé à HHIINT n’exerce aucune influence sur les mesures de performance. Autrement dit, l’internationalisation des prêts à la fois en direction des pays développés (DEV), des centres off-shore (OFF) et des pays en développement (PVD) n’a aucun impact sur les rentabilités bancaires. Hejazi et Santor (2009) ont également trouvé que l’internationalisation des prêts n’aboutit pas toujours à une amélioration de la performance. L’impact positif de l’internationalisation sur les performances bancaires dépend de la façon dont les banques canadiennes répartissent leurs portefeuilles de prêts entre les créances sur l’étranger et les créances nationales ainsi que de la composition de ces créances sur l’étranger vis-à-vis des risques. Les résultats de Hejazi et Santor (2009) font valoir que seule l’internationalisation des prêts dans les pays développés et dans les pays en développement contribue à l’accroissement de la rentabilité des actifs des six banques canadiennes.

Nous constatons que les revenus tirés des opérations d’assurance, les revenus d’opérations de change et des fonds communs de placement n’accroissent pas la rentabilité des banques canadiennes.

La part des revenus autres que d’intérêt a un effet négatif sur la rentabilité des six banques canadiennes. Ce résultat est similaire à ceux trouvés par Stiroh (2004, a et b). Les travaux de Calmès et Liu (2009), Calmès et Théoret (2009) ont également conclu que les revenus autres que d’intérêt ont une influence négative sur la rentabilité des banques canadiennes. Même lorsque cette rentabilité est ajustée aux risques, les revenus autres que d’intérêt exercent une influence négative. Ce résultat témoigne de la difficulté des banques canadiennes à mieux gérer l’intégration des activités hors bilan et à exercer un meilleur contrôle sur celles-ci du fait par exemple du ratio de levier financier.

La taille a un effet positif sur la rentabilité, ce qui confirme l’idée selon laquelle les grandes banques détiennent une rentabilité plus grande que les petites banques ou encore qu’il existe des économies d’échelle pour ces banques. La fusion des grandes banques serait donc profitable dans la mesure où celles-ci peuvent bénéficier des économies d’échelle. Elles pourront donc bénéficier d’un portefeuille de crédit plus diversifié et se tailler une place importante au niveau international. Toutefois, au-delà d’une certaine taille, elles obtiennent des déséconomies d’échelle et leur profitabilité baisse.

L’activité des prêts étant par nature risquée, nous nous attendons à une relation positive entre la variable TLTA et LLP_ASSET. Le coefficient associé à la variable TLTA est positif et significatif. Plus les banques augmentent leurs prêts, plus leur rentabilité s’accroît.

Nous remarquons que les restrictions sur les activités bancaires contribuent positivement à l’accroissement de la rentabilité. Ce résultat justifie les restrictions appliquées par le gouvernement fédéral sur les activités des six banques. En effet, l’élargissement total des activités des banques canadiennes pourrait augmenter davantage la concentration du marché des secteurs financiers et contribuer à la création d’entités complexes à réguler.

Nous constatons que la Banque Nationale du Canada a tendance à faire baisser la valeur du ROA tandis que la Banque Royale du Canada et la Banque Scotia l’augmentent.

Concernant l’ajustement sur le risque, nous remarquons que la volatilité des taux courts accroît le niveau de risque des banques canadiennes dans la mesure où elles provisionnent plus.

La concentration des prêts a tendance à augmenter les provisions pour créances douteuses et donc le risque. Ce résultat est conforme à celui trouvé par D’Souza et Lai (2003), à savoir que la concentration des prêts au niveau international accroît à la fois la rentabilité et le risque des cinq plus grandes banques canadiennes.

Nous remarquons qu’un niveau élevé des provisions pour créances douteuses réduit le capital des six banques. Celles-ci font face à l’accroissement des risques en augmentant leurs provisions. Cet ajout supplémentaire érode leur niveau de capital.

Les prêts aux particuliers, les prêts de prise de pension et les prêts hypothécaires ont un impact positif sur le niveau des provisions pour créances douteuses.

La taille a aussi un effet positif. Ce résultat laisse suggérer que plus la taille des banques canadiennes s’accroît, plus leur niveau de risque s’agrandit. Elles réduisent leurs efforts de sélection et de surveillance des emprunteurs risqués.

Nous avons également trouvé que les restrictions sur l’activité des banques canadiennes amènent une augmentetion des provisions pour créances douteuses.

Lorsque nous introduisons une variable dummy_2002 mesurant l’effet des révisions de la loi bancaire en 2002 sur les rentabilités (ROA et ROE), nous constatons que cette variable dummy a tendance à faire baisser la valeur des rentabilités.

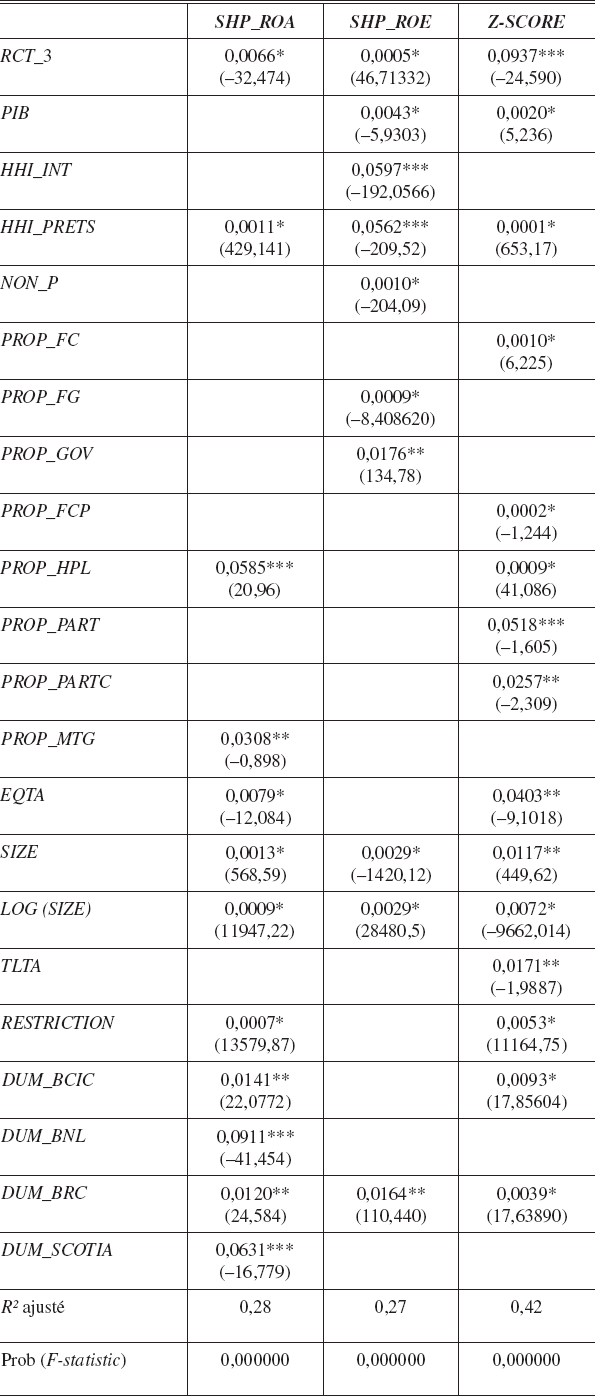

3.3 Résultat de l’ajustement sur la rentabilité ajustée aux risques et le Z-SCORE

Les résultats issus de l’estimation du SHP_ROA, SHP_ROE et du Z-SCORE sur les variables explicatives sont présentés dans le tableau A.8 en annexe.

Nous constatons une relation négative et significative entre la rentabilité ajustée aux risques et la volatilité du taux court, ce qui montre que les banques canadiennes sont influencées par les changements intervenant sur le taux d’intérêt à court terme. Ces changements peuvent accroître leur probabilité de faillite.

Nous constatons une relation positive et significative entre la concentration des prêts, PROP_HPL et la rentabilité des actifs ajustée aux risques, ce qui signifie que les banques canadiennes augmentent leur rentabilité des actifs ajustées aux risques lorsqu’elles se concentrent dans les prêts. C’est par exemple le cas des prêts liés au crédit-bail qui accroissent leur rentabilité, contrairement aux prêts hypothécaires qui réduisent la rentabilité ajustée aux risques. Le gouvernement fédéral devrait donc permettre aux six plus grandes banques canadiennes d’offrir les contrats sur crédit-bail pour des montants plus élevés.

La relation négative entre la capitalisation des banques et la rentabilité ajustée aux risques laisse entendre que la hausse des fonds propres peut conduire les banques canadiennes à obtenir une rentabilité ajustée aux risques moins élevée.

Nous constatons également que les restrictions d’activité permettent aux banques canadiennes d’accroître leur rentabilité des actifs ajustée aux risques. Cependant, la part des prêts sur le total de l’actif (TLTA) n’a aucun effet significatif sur la rentabilité ajustée aux risques.

Les résultats issus de l’estimation du Z-SCORE révèlent que des conditions économiques favorables réduisent la probabilité de défaillance des six plus grandes banques canadiennes. Cependant, l’octroi des prêts aux particuliers à la fois à des fins commerciales et non commerciales accroissent leur probabilité de défaillance.

Plus les banques canadiennes se concentrent sur les prêts, moins elles sont sujettes à un risque de défaillance.

Nos résultats révèlent également que les banques canadiennes fortement capitalisées ont tendance à prendre plus de risques. Cette prise de risque supplémentaire augmente positivement leur probabilité de défaillance.

L’augmentation de la taille de l’actif contribue à réduire la probabilité de défaillance des banques canadiennes. En augmentant la taille de leurs actifs, les six grandes banques bénéficieraient d’une meilleure diversification et réduiraient leurs niveaux de risque.

Nous constatons que les restrictions d’activité réduisent la probabilité de défaillance des six plus grandes banques canadiennes, ce qui diffère des résultats trouvés par Barth et al. (2001).

Par ailleurs, la Banque Canadienne Impériale de Commerce du Canada et la Banque Royale du Canada accroissent la valeur de la rentabilité ajustée aux risques et réduisent la probabilité de faire faillite. La Banque Nationale et la Banque Scotia réduisent la rentabilité ajustée aux risques.

Conclusion

L’évolution des activités financières au cours de ces dernières décennies a consisté en l’élargissement progressif des activités permises par les banques canadiennes et à la disparition des quatre piliers (banques, fiducies, assureurs, courtiers de valeurs mobilières) qui caractérisaient le secteur financier canadien. Toutefois, il existe encore des restrictions sur l’activité des banques canadiennes.

Dans ce travail, nous avons étudié empiriquement la sensibilité, en termes de risque et de rentabilité, des six grandes banques canadiennes aux chocs macroéconomiques et les effets de la diversification pour la période allant de 1996 à 2006. Nous avons aussi mis en évidence l’utilisation d’une base nous permettant d’avoir plus de détails sur les données de bilan et sur le compte de résultat des banques canadiennes. L’avantage majeur de l’utilisation d’une telle base de données est de pouvoir capter l’effet de chaque revenu bancaire sur l’arbitrage risque-rentabilité. Les résultats des ajustements sur le risque, la rentabilité et la probabilité de faillite valident certaines conclusions de D’Souza et Lai (2003) et apportent des indications supplémentaires sur la nécessité pour les banques canadiennes d’adopter le principe de banque universelle.

Nous avons trouvé que la taille, la concentration des banques dans les revenus autres que d’intérêt et dans les prêts à l’exemple des prêts sur crédit-bail exercent un effet significatif et positif sur la rentabilité bancaire. Par contre, les revenus autres que d’intérêt ont un impact négatif sur la rentabilité bancaire et n’influencent pas de manière significative le risque encouru par les banques. Nous avons également trouvé que les restrictions sur l’activité des six banques exercent une influence significative sur la rentabilité et sur le risque encouru par les banques. Elles contribuent à l’accroissement de la rentabilité mais aussi réduisent les probabilités de faillite. Nos résultats font ressortir le fait que les six grandes banques canadiennes demeurent sensibles aux chocs d’intérêt et aux conditions économiques défavorables.

En somme, notre analyse suggère que les banques canadiennes peuvent exploiter les économies d’échelle et d’envergure en augmentant leur taille. Cette augmentation pourrait se faire par le biais de la diversification, de la fusion entre institutions financières ou entre institutions financières et assureurs, ce qui permettrait aux banques d’assumer le risque par une diversification accrue sans augmenter le niveau de risque global. Dans ce cadre, elles gagneraient à se diversifier pour résister aux chocs macroéconomiques. Elles pourraient améliorer leurs positions sur le marché bancaire international. Cependant, la convergence vers le principe de banque universelle devra se faire de manière progressive et contrôlée.

Dans un travail ultérieur, nous allons élargir l’échantillon des banques canadiennes en intégrant les coopératives tel que le mouvement Desjardins et les caisses d’épargne. Nous pourrons alors mesurer l’effet de la diversification sur l’ensemble du système bancaire canadien.

Parties annexes

Annexe

Graphique 1

Évolution en moyenne de la part des revenus net d’intérêt et des revenus autres que les revenus d’intérêt pour les six banques de 1996 à 2006

Note : NIR_P désigne la part des revenus d’intérêt sur le total des revenus, NON_P représente la part des autres revenus sur le total des revenus.

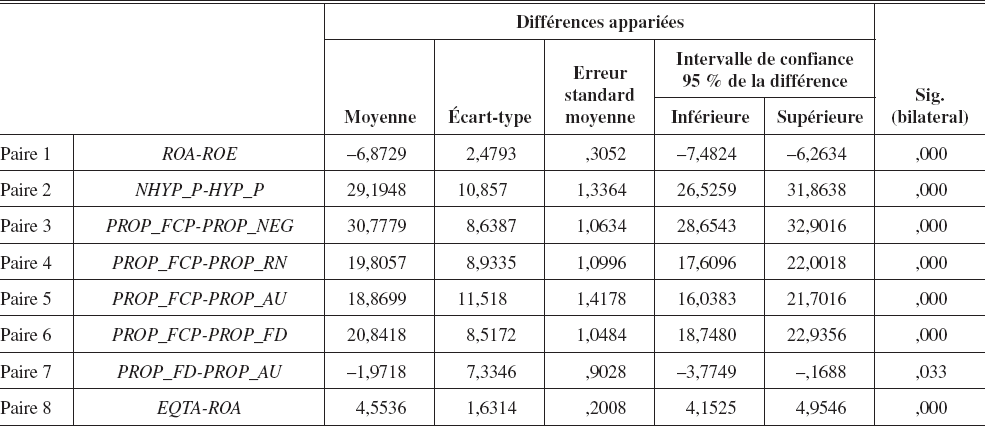

Tableau A.1

Le test d’égalité des moyennes (par paire de variables)

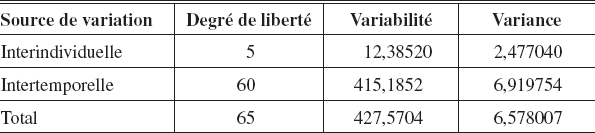

Tableau A.2

Décomposition de la variabilité totale de ROA

Tableau A.3

Décomposition de la variabilité totale de ROE

Tableau A.4

Décomposition de la variabilité totale de SHP_ROA

Tableau A.5

Décomposition de la variabilité totale de SHP_ROE

Tableau A.6

Résultats des régressions auxiliaires avec effets fixes

Tableau A.7

Résultats de l’ajustement sur les mesures de rentabilité et de risque

Note : Les valeurs mises en parenthèses représentent les coefficients tandis que les valeurs mises en astérisque représentent les seuils de probabilité. *, **, *** sont les seuils de probabilité à 1 %, 5% et 10%. Les coefficients sont corrigés de l’autocorrélation par la méthode de Newey-West.

Tableau A.8

Résultats de l’ajustement sur les rentabilités ajustées et sur le Z-SCORE

Note : Les valeurs mises en parenthèses représentent les coefficients tandis que les valeurs mises en astérisque représentent les seuils de probabilité. *, **, *** sont les seuils de probabilité à 1 %, 5 % et 10 %. Les coefficients sont corrigés de l’autocorrélation par la méthode de Newey-West.

Tableau A.9

Ajustement de SHP_ROA

Note : Les valeurs mises en parenthèse représentent les coefficients tandis que les valeurs mises en astérisque représentent les seuils de probabilité. *, **, *** sont les seuils de probabilité à 1 %, 5 % et 10 %.

Notes

-

[1]

Le Canada et les États-Unis ont des similitudes culturelles, politiques et sociales. Cependant, leurs systèmes réglementaires sont différents. En effet, la stabilité du système bancaire canadien sur la période de 1870 à 1980 s’explique par la possibilité pour des banques canadiennes de se diversifier géographiquement.

-

[2]

Pour les besoins de notre étude, les données sur les créances étrangères ont été converties en dollars canadiens.

-

[3]

Les fluctuations du taux de change dollar canadien/dollar américain n’ont pas été incluses dans notre analyse dans la mesure où les données sur les créances transfrontières fournies par la BRI prennent déjà en compte le risque de change. En effet, les encours des créances transfrontières sont convertis par les banques déclarantes en dollars américains aux cours de fin de trimestre.

-

[4]

Le BSIF définit les fonds propres réglementaires (catégorie 1 (noyau dur des fonds propres) et de catégorie 2 (fonds propres supplémentaires)) selon le cadre établi par la BRI. Les fonds propres de catégorie 1 regroupent les actions ordinaires (capital actions et bénéfices non distribués), les actions privilégiées non cumulatives, les participations minoritaires dans les filiales. Les fonds propres de catégorie 2 regroupent les titres de créances subordonnées, les fonds propres hybrides et les provisions générales.

-

[5]

Pour résoudre ce problème de multicolinéarité, nous avons également procédé à une analyse en composante principale. Cette analyse nous a permis de détecter les variables qui sont fortement colinéaires et de les éliminer par la suite.

-

[6]

Le ratio du capital de catégorie 1 est défini comme le capital de catégorie 1 (Tier1) divisé par l’actif pondéré en fonction des risques. Quant au ratio du total capital, il est défini comme le total du capital réglementaire divisé par l’actif pondéré en fonction des risques.

-

[7]

On peut interpréter l’analyse de la variance en se basant sur la valeur du dénominateur et du numérateur du F calculé. En effet, on obtient le F calculé en divisant la variance entre les groupes par la variance dans les groupes. Par exemple, pour la variabilité totale ROA la variance entre les groupes est de 0,160611 et la variance dans les groupes est de 0,013816, F calculé est donc de 11,625. Intuitivement, plus le numérateur (variance entre groupes) du F est petit, plus nous sommes portés à renoncer à l’hypothèse nulle selon laquelle les rentabilités des actifs sont en moyenne égales et à envisager qu’il existe des différences entre les banques.

-

[8]

En raison du nombre relativement faible d’observations, nous aurions pu aussi estimer directement le ROA et le ROE sans les mettre en différence première. Toutefois, la mise en différence première du ROA et du ROE ne change aucunement nos résultats.

Bibliographie

- Boyd, J. et S. Graham (1986), « Risk, Regulation, and Bank Holding Company Expansion into Nonbanking », Federal Reserve Bank of Minneapolis Quarterly Review, 10(2) : 2-17.

- Berger, A., S. Bonime, D. Covitz et D. Hancock (2000), « Why are Bank Profits so Persistent? The Roles of Product Market Competition, Informational Opacity and Regional/Macroeconomic Shocks », Journal of Banking and Finance, 24 : 1203-1235.

- Bordo, M. (1995), « Regulation and Bank Stability: Canada and the United States, 1870-1980 », The World Bank, Working paper n°1532.

- Calmès, C. et Y. Liu (2009), « Financial Structure Change and Banking Income : A Canada-US Comparison », Journal of International Financial Markets, Institutions and Money, 19 : 128-139.

- Calmès, C. et R. Théoret (2009), « The impact of Off-Balance-Sheet Activities on Banks Returns : An Application of the ARCH-M to Canadian Data », Working Paper Series n°2009-07.

- D’Souza, C. et A. Lai (2003), « Does Diversification Improve Bank Efficiency? », Colloque sur l’évolution du système financier et les politiques publiques, Banque du Canada, Décembre 2003.

- Goyeau, D. et A. Tarazi (1992), « Évaluation du risque de défaillance bancaire en Europe », Revue d’économie politique, 102(2) : 249-279.

- Hejazi, W. et E. Santor (2009), « Foreign Asset Risk Exposure, DOI, and Performance: An Analysis of Canadian Banks », Journal of International Business Studies, 41 : 845-860.

- Kryzanowski, L. et S. Gordon (1993), « Canadian Banking Solvency, 1922-1940 », Journal of Money, Credit and Banking, 25(3) : 361-376.

- Mercieca, S., K. Schaeck et S. Wolfe (2007), « Small European Banks: Benefits from Diversification? », Journal of Banking and Finance, 31(7) : 1975-1998.

- Meyer, A. et T. Yeager (2001), « Are Small Rural Banks Vulnerable to Local Economic Downturns? », Federal Reserve Bank of St. Louis Review, March/April : 25-38.

- Morgan, D. et K. Samolyk (2003), « Geographic Diversification in Banking and its Implications for Bank Portfolio Choice and Performance », Manuscript, Research and Market Analysis Group, Federal Reserve Bank of New York.

- Stiroh, K. (2004a), « Do Community Banks Benefit from Diversification », Journal of Financial Services Research, 25 : 135-160.

- Stiroh, K. (2004b), « Diversification in Banking: Is Noninterest Income the Answer? », Journal of Money,Credit and Banking, 36(5) : 853-882.

- Stiroh, K (2006), « A Portfolio View of Banking with Interest and Noninterest Activities », Journalof Money, Credit and Banking, 38(5) : 1351-1362.

- Stiroh, K. et A. Rumble (2006), « The Dark Side of Diversification: The Case of US Financial Holding Companies », Journal ofBanking and Finance, 30 : 2131-2161.

Liste des figures

Graphique 1

Évolution en moyenne de la part des revenus net d’intérêt et des revenus autres que les revenus d’intérêt pour les six banques de 1996 à 2006

Liste des tableaux

Tableau 1

Statistiques descriptives des données pour l’ensemble des six banques

Note : N correspond au nombre d’observations. L’actif du bilan (TA) est en milliers de dollars canadiens. ROA est la rentabilité des actifs en moyenne, HHI_INT est une mesure de la concentration géographique des prêts, HHI_NON est une mesure de la concentration dans les revenus autres que d’intérêt, HHI_PRETS mesure la concentration des prêts et HHI_REV mesure la concentration dans les revenus d’intérêt. NIR_P et NON_P désignent respectivement la proportion des revenus d’intérêt sur le total des revenus et des revenus autres que les revenus d’intérêt sur le total des revenus. Les parts issues de la décomposition des prêts sont toutes rapportées sur le total des prêts. Quant aux parts issues de la décomposition des revenus autres que d’intérêt, elles sont toutes rapportées sur le total des revenus autres que d’intérêt. SHP_ROA et SHP_ROE désignent les rentabilités ajustées aux risques. Z-SCORE représente la probabilité de défaillance, les fonds propres SIZE, le logarithme de la taille EQTA et TLTA la part des prêts sur le total des prêts. Tous les ratios sont en pourcentage.

Tableau 2

Répartition des revenus bancaires, des mesures de capitalisation

Tableau A.1

Le test d’égalité des moyennes (par paire de variables)

Tableau A.2

Décomposition de la variabilité totale de ROA

Tableau A.3

Décomposition de la variabilité totale de ROE

Tableau A.4

Décomposition de la variabilité totale de SHP_ROA

Tableau A.5

Décomposition de la variabilité totale de SHP_ROE

Tableau A.6

Résultats des régressions auxiliaires avec effets fixes

Tableau A.7

Résultats de l’ajustement sur les mesures de rentabilité et de risque

Tableau A.8

Résultats de l’ajustement sur les rentabilités ajustées et sur le Z-SCORE

Tableau A.9

Ajustement de SHP_ROA