Résumés

Résumé

L’hypothèse d’opportunisme rend la relation banque-entreprise problématique. Cette relation nécessite alors de mettre en place des mécanismes permettant de pallier les risques inhérents à l’opportunisme potentiel des acteurs. La littérature met en avant l’intérêt des relations de long terme. Mais si la durée est nécessaire à l’apprentissage mutuel et au développement d’un capital confiance, celle-ci n’est pas suffisante pour inscrire la relation bancaire dans une approche relationnelle. Les intérêts financiers ne sont pas non plus suffisants comme principes d’organisation de la gestion des relations bancaires. Un niveau d’analyse supplémentaire est alors nécessaire pour comprendre les modalités de gestion de la relation bancaire. L’interaction sociale volontaire de l’entreprise cliente contribue alors à structurer la relation pour l’ancrer dans une gestion relationnelle. L’objectif de cet article est ainsi de montrer que le choix du mode de gestion de la relation bancaire, par l’entreprise cliente, permet de dépasser les analyses centrées sur les comportements opportunistes.

La méthodologie retenue est qualitative et la méthode utilisée est l’étude de cas. Toutes deux découlent du sujet étudié. L’étude présentée ici utilise les données de quatre études de cas menées auprès de quatre PME françaises. Les données sont secondaires. Ces études de cas ont été menées dans le cadre d’une recherche ayant pour objectif d’étudier le fonctionnement et l’organisation des relations banque(s)-entreprise du point de vue de l’entreprise.

Les quatre PME étudiées ont su développer une compétence relationnelle, d’une part, centrée sur une communication proactive et extensive et, d’autre part, axée sur la construction d’un espace rhétorique commun et la création de règles propres communes. Le développement de cette compétence relationnelle a permis la création d’un savoir, d’un savoir-faire et d’un savoir-être. L’analyse théorique centrée sur la gestion relationnelle des échanges bancaires et la pratique relationnelle des PME étudiées rendent non nécessaire la notion d’opportunisme.

Mots-clés :

- Banque,

- Relation ,

- Financement ,

- PME Compétence relationnelle

Abstract

The possibility of opportunism makes the relationship between banks and companies complicated. This is why it is necessary to introduce mechanisms in order to mitigate the risk of opportunism as a driver of the relationship between the different actors. Literature highlights the interest of long-term relationship. But if the duration is definitely necessary for mutual learning and development of a capital trust, it is not sufficient to bring the banking relationship into a relational approach. Financial interests are not sufficient either to ensure the organizational principles of managing banking relationship. An additional level of analysis is therefore necessary to get the understanding of banking relationship management. The customer company’s voluntary social interaction contributes to structure the relationship and anchor it into relational management. The aim of this paper is to show that when the customer chooses the way to manage the banking relationship, it allows to overcome the analysis which focuses on opportunist behaviorism.

The methodology selected is qualitative and the method used is a case study. Both are issued from the subject studied. The study presented here uses date from four case studies led with four French SMEs. The data are secondary. The case studies have been performed within the frame of research which aims to study the functioning and organization of banking relationship from a company’s perspective.

The four SMEs have on one hand developed rational skills, focused on proactive and extensive communication and, on the other hand, focused on building a common rhetorical space and the creation of specific common rules. The development of these relational skills has allowed the creation of knowledge, of know-how and behavior. The theoretical analysis focused on managing relational exchanges and relational practices of the SMEs studied has removed the notion of opportunism.

Resumen

La hipótesis de oportunismo conlleva una relación banco/empresa problemática. Esa relación necesita desarrollar mecanismos que permiten paliar los riesgos consustanciales del oportunismo potencial de los protagonistas. La literatura destaca el interés de las relaciones a largo plazo. Pero si la duración es necesaria para un aprendizaje mutuo y el desarrollo de confianza, la duración sola no es suficiente para que la relación bancaria sea relacional. Los intereses financieros no son tampoco suficientes como principio de organización de la gestión de las relaciones bancarias. Así, un nivel adicional de análisis es necesario para entender las modalidades de gestión de la relación bancaria.

La interacción social voluntaria de la empresa cliente contribuye en estructurar la relación para asentarla en una gestión relacional. El objetivo de este artículo es enseñar que el modo de gestión de la relación bancaria elegido por la empresa cliente permite ir mas allá de los análisis centrados en los comportamientos oportunistas.

La metodología retenida es cualitativa y el método del caso (case study). Los dos derivan del objeto estudiado. El estudio utiliza los datos de cuatro casos realizados con cuatro PyMEs francesas. Los datos son secundarios. Esos casos han sido realizados con el objetivo de estudiar el funcionamiento y la organización de las relaciones bancarias banco(s)/empresas desde el punto de vista de la empresa.

Las cuatro PyMEs estudiadas han sabido, por un lado, desarrollar una competencia relacional centrada en una comunicación proactiva y retórica, y por otro lado, centrada en la construcción de un espacio retórico común y la creación de normas propias comunes. El desarrollo de esta competencia relacional ha permitido la creación de un saber, un know-how y un comportamiento. El análisis retorico centrado en la gestión relacional de los intercambios bancarios y la práctica relacional de las PyMEs estudiadas hace innecesaria la noción de oportunismo.

Corps de l’article

Introduction

La relation de confiance des entreprises avec leurs banques a terriblement souffert de la crise post-Lehman. Rappelant que 70 % des financements des entreprises sont intermédiés, Michel Pébereau, président de BNP Paribas, se dit en outre aujourd’hui inquiet des conséquences de la nouvelle réglementation bancaire (solvabilité 2, Bâle 3) en termes de raréfaction du crédit. Ces craintes en provenance des professionnels de la banque sont également partagées par les chefs d’entreprise. Ainsi, le patron de GDF Suez appréhende les effets immédiats de cette réglementation sur le financement des entreprises et plus particulièrement des PME (La Tribune, 7 juillet 2011), puisqu’elles dépendent quasi exclusivement du financement bancaire. Les nouvelles règles prudentielles vont en effet obliger les banques à se montrer plus sélectives, notamment à l’égard des PME du fait de l’opacité de leur structure informationnelle (Ang, 1991). Le crédit devrait ainsi devenir plus rare et plus cher pour ce type d’entreprises.

Pour pallier le problème, les pouvoirs publics mettent en place des mesures de soutien en faveur des PME ; le premier ministre français assure que l’État les aidera à trouver des financements (programme France Investissement, déblocage de 5 milliards d’euros ; Le Figaro, 17 juin 2011). Ils craignent que la crise n’exacerbe les comportements opportunistes et pointe le risque d’assèchement des crédits aux entreprises qui viendraient freiner l’investissement, un facteur clé de l’activité.

Pour autant, cette situation n’est pas nouvelle et n’est pas exclusivement liée à la conjoncture actuelle. Nombreux sont les dirigeants de PME à penser que le banquier constitue une contrainte incontournable. Ils ont ainsi souvent l’impression de n’être perçus que comme un « risque » finançable ou non : tant que leur entreprise se porte bien, il n’y a aucun problème, mais lorsque la situation se complique, le soutien attendu n’est pas au rendez-vous. À l’opposé, nombreux sont les banquiers à déclarer « lorsque tout va bien pour l’entreprise, celle-ci n’hésite pas à mettre en concurrence les banques, mais lorsque des difficultés apparaissent, le dirigeant sollicite un soutien plus affirmé ».

Toutefois, la relation bancaire peut être appréhendée en d’autres termes. Il existe des dirigeants qui perçoivent leur banque comme un partenaire et, parallèlement, des banquiers qui décrivent la relation avec leur client comme une relation de partenariat mutuellement profitable… Pourquoi ces différences d’appréciation existent-elles ? Quels sont les éléments susceptibles d’expliquer ces différents comportements ? Cela soulève alors la question du choix du mode de gestion de la relation bancaire mis en place par les acteurs, la banque et l’entreprise cliente.

L’objectif de cet article est de montrer que le choix du mode de gestion de la relation bancaire, par l’entreprise cliente, permet de dépasser les analyses centrées sur les comportements opportunistes. La première partie développe la problématique de la relation banque-entreprise au regard de l’opportunisme de l’entreprise cliente et de celui de la banque. Elle s’attache à montrer que des éléments de réponse à l’opportunisme dépendent du mode de gestion de la relation bancaire, notamment de l’incidence de la durée de la relation. Elle dépasse l’analyse des relations de long terme pour étudier la relation comme un processus d’interaction sociale volontaire, permettant la construction d’un espace rhétorique et la création de règles propres communes. La seconde partie, ou partie empirique, montre comment quatre PME ont su développer une compétence relationnelle, provenant de l’interaction volontaire des acteurs de la relation, dont découle la création d’un savoir, d’un savoir-faire et d’un savoir-être. Une telle compétence permet une gestion relationnelle des échanges bancaires où l’opportunisme est absent.

1. Opportunisme et gestion de la relation banque-entreprise

1.1. La relation de financement : l’opportunisme de l’entreprise cliente et l’opportunisme de la banque

1.1.1. La relation contractuelle : incertitude et opportunisme

Traditionnellement, la relation de financement est présentée comme étant problématique dans la mesure où les agents sont susceptibles d’adopter des comportements opportunistes dans un univers où, du fait de la rationalité limitée des agents économiques, les contrats sont nécessairement incomplets (Williamson, 1971 ; Macneil, 1978 ; Jost, 2004).

L’opportunisme est l’attitude qui consiste à tirer le meilleur parti des circonstances en faisant peu de cas des principes moraux[1]. C’est l’art de composer avec les circonstances, de les gérer habilement pour obtenir un résultat. L’opportuniste est donc calculateur ; ce qui l’intéresse, c’est la production d’un résultat quelles qu’en soient les conséquences. Il est froid, rusé, cynique, implacable, capable de détourner les valeurs morales si cela lui profite. Il élimine la dimension affective si c’est son intérêt et comme l’immoralité ne saurait se défendre pour elle-même, l’opportuniste saura ruser pour aboutir en cachant ses pratiques douteuses. L’opportunisme suggère donc une attitude de calcul plus sophistiquée que celle plus classique d’intérêt personnel (Williamson, 1971). Il caractérise l’absence d’honnêteté dans les transactions, le non-respect des règles du jeu économique, la recherche de l’intérêt personnel par la ruse. Il s’accompagne le plus souvent d’une manipulation privée d’information et s’oppose en ce sens à un comportement fondé sur des relations de confiance où la promesse de l’un est synonyme d’engagement.

À cette vision de l’opportunisme, on peut toutefois opposer celle de Dixit et Nalebuff (1991) où la trahison des engagements est réalisée plus par prudence que par fraude. Finalement, l’opportunisme aurait à voir avec la formulation du contenu des opportunités et avec la façon de les exploiter. Si la notion d’occasion à saisir est essentielle, on comprendra que c’est en situation de difficultés financières ou de crise bancaire que le problème d’opportunisme est plus prégnant. Ainsi, si l’incertitude est au centre de la relation de financement, il convient de souligner que cette incertitude est communément partagée.

1.1.2. L’opportunisme de l’entreprise cliente : sélection adverse et aléa moral

Le problème de l’opportunisme de l’entreprise cliente trouve son origine, d’une part, dans l’imperfection de l’information et l’asymétrie informationnelle (actions et informations cachées) qui rend difficile l’évaluation du risque des clients et, d’autre part, dans la rationalité limitée des agents économiques qui empêche l’établissement de contrats complets. L’incertitude sur le projet d’investissement et sur la qualité de l’emprunteur à mettre en oeuvre la réussite du projet, associée à une incertitude sur les conditions qui prévaudront durant l’exécution du contrat et à la plus ou moins grande complexité des tâches à accomplir qui rend impossible la détermination de tous les cas envisageables au sein d’un contrat, peut ainsi donner lieu à des comportements opportunistes. Cet opportunisme engendre l’incertitude de la relation contractuelle, et fait naître pour la banque le risque de non-remboursement de son emprunt.

Deux courants d’analyse ont étudié la relation banque-entreprise sous l’angle de l’asymétrie d’information, de l’opportunisme et du conflit d’intérêts : la théorie de l’intermédiation et la théorie de l’agence. Ces approches abordent deux formes d’opportunisme :

l’opportunisme précontractuel, lorsque les individus détiennent des informations privées non accessibles au cocontractant. Le partage inéquitable du savoir concernant le risque de défaillance attaché aux crédits rend problématique l’identification des bons emprunteurs et fait naître un problème d’antisélection[2] (Voordeckers et Steijvers, 2006).

l’opportunisme postcontractuel, lorsque les actions mises en oeuvre ne peuvent être discernées. Il se manifeste à travers le concept de risque moral qui conduit à mettre l’accent sur les comportements stratégiques résultant de l’inobservabilité de certaines actions et se traduisant par le non-respect des engagements. Durant la relation de crédit, la banque peut se trouver, par manque d’information, dans l’impossibilité de vérifier exactement les efforts fournis par le mandataire. Dans ce cas, le risque d’aléa moral (Stiglitz et Weiss, 1981 ; Thakor, 2005) est défini par la possibilité pour l’entreprise de détourner les fonds prêtés par les créanciers à des fins plus risquées que prévu (substitution d’actifs ; Jensen et Meckling, 1976) de façon à maximiser la valeur de l’investissement au détriment du risque. De plus, l’entreprise peut détourner une partie des gains liés à l’investissement. Le banquier doit donc chercher, en cas de difficultés de remboursement de l’entreprise, si cette situation provient d’une mauvaise conjoncture ou d’un comportement opportuniste de l’entreprise (Williamson, 1986).

1.1.3. L’opportunisme de la banque : privilèges du créancier et effets pervers

L’opportunisme bancaire, côté entreprise, provient de l’asymétrie de la relation inhérente à la dépendance de la PME à l’égard de sa banque pour ses financements et au statut privilégié du créancier par rapport au débiteur. Le risque pour l’entreprise est le non-renouvellement de ses conditions d’accès au crédit dans le futur, ou encore la rupture abusive de la relation financière. Les attributs du contrat de crédit peuvent en effet encourager des comportements d’opportunisme bancaire qui peuvent affecter non seulement l’entreprise directement, mais également les autres parties prenantes. Pour protéger les créanciers contre l’aléa moral et la sélection adverse, la législation a accordé aux créanciers des prérogatives. Les garanties et le statut prioritaire de sa créance permettent à la banque d’obtenir une renégociation favorable des termes contractuels en cas de difficultés financières, la plupart du temps au détriment des fournisseurs (Park, 2000). En outre, la position privilégiée en cas de faillite peut encourager les banques à liquider des entreprises potentiellement viables. Franks et Sussman (2001) montrent, sur un échantillon de PME, que les banques ont tendance à réduire le montant de leurs prêts lorsqu’une entreprise connaît des difficultés, alors même que les fournisseurs augmentent leur soutien à cette entreprise.

1.2. La relation banque-entreprise : de la gestion contractuelle à la gestion de long terme

Le problème de la relation de financement est une problématique de coopération/défection. Comment les acteurs coordonnent-ils leurs actions dans des situations où les anticipations et les intérêts des agents ne sont pas congruents (ou situation d’incertitude irréductible) ? Cela pose le problème du mode de gestion de la relation par la banque, mais également par l’entreprise.

1.2.1. L’incertitude irréductible ou l’intérêt des relations de long terme

L’intérêt des relations de long terme concerne en premier lieu la banque

L’incertitude de la relation de financement nécessite de mettre en place des modes de sélection des clients afin d’établir le risque et d’éviter le problème d’antisélection, mais également des mécanismes incitatifs pour évacuer les problèmes relatifs à l’aléa moral. La signalisation et le filtre constituent deux modes de sélection des clients. Selon la théorie financière, les termes des contrats de crédit déterminent les comportements des entreprises en matière de choix d’un niveau de risque et engendre une autosélection (filtre) (Bester, 1985). Les contrats révélateurs les plus usuels reposent sur la fixation du niveau de taux d’intérêt et des garanties (Besanko et Thakor, 1987). Selon ces modèles, une entreprise risquée accepte de supporter un taux d’intérêt élevé. Le contrat stipulant le taux d’intérêt et les garanties est censé permettre de discriminer, parmi les emprunteurs, les bons et les mauvais. En revanche, compte tenu de l’importance de sa probabilité de défaut, le montant des garanties qu’elle accepte d’apporter est faible. De son côté, l’entreprise a intérêt à signaler la qualité de son projet pour limiter l’importance des asymétries d’information et éviter les phénomènes d’exclusion (Stiglitz et Weiss, 1981). La structure financière de la firme (notamment son endettement ; Ross, 1977), la structure de propriété (Leland et Pyle, 1977), la politique de distribution de dividendes (Kalay, 1980), la réputation (Haubrich, 1989 ; Sharpe, 1990) et la garantie (Chan et Kanatas, 1985 ; Bester, 1985 ; Besanko et Thakor, 1987 ; Boot, Thakor et Udell, 1991) peuvent jouer un rôle de signal. Sur le registre des mécanismes incitatifs, les termes du contrat et les modes de contrôle vont engendrer une discipline.

Toutefois, l’augmentation des moyens d’action (garanties, contrats, contrôle) ne permet à la banque de mieux cerner ni les caractéristiques, ni les intentions des demandeurs de financement. Il existe donc une incertitude irréductible sur la seule base de contrats incitatifs, car les contrats sont incomplets. Cette incertitude ne peut être atténuée que grâce à l’instauration d’une relation financière fondée sur la durée. La banque va donc chercher à produire de l’information. Production d’une information « hard », lorsque la banque applique des procédures de sélection qui permettent de qualifier et de quantifier le risque, donc d’estimer la probabilité de défaut. Le jugement de la banque se fonderait dans ce cas sur l’appréciation objective du risque : celui-ci étant ou non finançable. Les relations seraient froides, impartiales. Production d’une information « soft », lorsque l’historique de la relation bancaire permet de produire une information interne, idiosyncrasique.

Apparaissent alors deux types de financement bancaire : le financement relationnel, caractérisé par l’instauration d’une relation de long terme et multiproduits permettant à la banque d’accumuler de l’information privée sur son client, et le financement à l’acte, fondé sur une relation plus distanciée. L’intérêt d’une relation durable provient de l’idée que la durée permet de maximiser la profitabilité de la relation. La relation bancaire définie comme l’approvisionnement en services financiers par un intermédiaire financier qui investit de façon à obtenir des informations spécifiques sur un client, informations souvent de nature privée, et évalue la rentabilité de ces investissements, grâce aux multiples échanges avec ce même client dans le temps et/ou à travers la gamme de produits (Boot, 2000), permet de comprendre les vertus d’une relation de long terme pour la banque. L’échange facilité d’informations privées (Bhattacharya et Chiesa, 1995 ; Fama, 1985 ; Diamond, 1984) et l’incitation de l’entreprise à communiquer des informations privées permettent à la banque de produire et de créer de l’information. En outre, une communication plus forte et plus intense crée une confiance mutuelle qui réduit le risque de la banque (Petersen et Rajan, 1994).

L’intérêt des relations de long terme concerne également les entreprises clientes

Pour pallier le risque de rupture abusive de sa relation financière, l’entreprise peut s’engager dans deux types de stratégies relationnelles :

L’une, multirelationnelle, considère la multibancarisation comme pouvant potentiellement constituer une assurance contre le risque de perte d’une relation bancaire. Detragiache, Garella et Guiso (1997, 2000) étudient ainsi une économie où les banques sont soumises à des chocs de liquidité exogènes. Quand un choc de liquidité intervient, la banque arrête de financer l’entreprise et oblige ainsi l’entreprise qui maintient une relation bancaire unique à emprunter auprès d’autres sources externes chères. Les entreprises sont donc incitées à s’assurer contre le risque de perte de cette relation bancaire en ayant plusieurs relations bancaires. La multibancarité permet de diversifier le risque de perte exogène d’une relation bancaire de valeur pour une entreprise.

L’autre, monorelationnelle, souligne l’intérêt pour l’entreprise d’établir une relation de long terme dont la vertu se traduirait par l’obtention de meilleurs financements. Plusieurs auteurs soutiennent l’idée qu’une relation bancaire exclusive permet de pallier le problème de l’asymétrie d’information : la relation bancaire implique la révélation d’informations privées de valeur, vecteur d’amélioration des termes du contrat. Différents auteurs montrent ainsi que la durée des relations bancaires améliore la gestion des crises de liquidité (Longhofer et Santos, 2000), influence positivement la disponibilité du crédit des entreprises (Petersen et Rajan, 1994), diminue le taux d’intérêt des lignes de crédit (Berger et Udell, 1995). De plus, l’exclusivité minimiserait les coûts d’information de l’entreprise en évitant de dupliquer l’information auprès d’autres partenaires (Diamond, 1984).

En outre, une relation de longue date serait favorable aux entreprises en difficulté : la banque amortit les chocs conjoncturels (Okun, 1991), permet la mise à disposition de fonds supplémentaires et l’accès à ses savoir-faire (Hoshi, Kashyap et Scharfstein, 1990), joue un rôle d’assurance pour l’entreprise (Elsas et Krahnen, 1998) et permet le lissage des taux d’intérêt face aux variations du risque (crédit) d’un client (Petersen et Rajan, 1995 ; Berlin et Mester, 1998 et 1999).

1.2.2. Les relations de long terme : une nouvelle forme potentielle d’opportunisme

Alors que la relation de long terme est censée pallier les problèmes d’opportunisme grâce à une association mutuellement profitable, voici que la littérature bancaire aborde d’autres formes d’opportunisme inhérentes à l’instauration de ces relations de long terme…

En effet, la relation bancaire fait naître un monopole informationnel, de la banque sur son client, en raison des informations privées collectées tout au long de la relation bancaire (Sharpe, 1990 ; Rajan, 1992 ; Weinstein et Yafeh, 1998 ; Boot, 2000). Travailler avec une seule banque crée ainsi un risque pour la PME : la banque pourrait abuser du pouvoir qu’elle a en exploitant l’information privée qu’elle détient sur son client. L’asymétrie d’information des différents créanciers permettrait à la banque de l’entreprise de demander des taux d’intérêt plus élevés que ceux justifiés par la situation objective de l’entreprise (extraction d’une rente ex post). Les PME sont d’autant plus exposées au « hold-up » que la qualité des données comptables les concernant est faible. Le client captif se voit alors appliquer des conditions de crédits non concurrentielles (taux et garanties ; Greenbaum, Kanatas et Venezia, 1989 ; Sharpe, 1990 ; Rajan, 1992). Cela est d’autant plus problématique que la solution de changer de banque est difficile à envisager, car révéler sa qualité d’une façon crédible à une autre banque prend du temps. La firme est donc enfermée dans la relation. À l’appui de cette thèse, Degryse et Van Cayseele (2000) trouvent une corrélation positive entre la longueur de la relation bancaire et le taux de crédit demandé, ce qui sous-entend que la banque obtient des rentes par « hold-up » grâce à son pouvoir de monopole. Weinstein et Yafeh (1998) soutiennent que les banques principales japonaises retirent des rentes substantielles sous forme de taux d’intérêt plus élevés que la moyenne en échange de leurs services financiers. De plus, la menace d’être enfermé (locked in) peut rendre l’emprunteur réticent à emprunter et lui faire perdre ainsi des opportunités intéressantes d’investissement.

1.3. La relation banque-entreprise : d’un processus d’interaction sociale à la fin de l’opportunisme ?

1.3.1. La relation banque-entreprise : un processus d’interaction sociale volontaire

L’intérêt d’une relation de long terme et tous les bénéfices qui ont été mis en avant ont pour fondement le présupposé que la durée de la relation serait à même d’engendrer la confiance. En mettant en évidence les bénéfices d’une relation durable dans le domaine des services, Gwinner, Gremler et Bitner (1998) nous permettent de comprendre en quoi la durée de la relation est une condition nécessaire de la mise en oeuvre de conventions de financement fondées sur la confiance. En effet, les auteurs soulignent les bénéfices sociaux, psychologiques et d’adaptation issus d’une relation de long terme. Au-delà de la prestation de service, l’individu s’attend à ce qu’une certaine forme de sympathie se crée avec son conseiller, laissant place à une reconnaissance personnelle (Barnes, 1994 ; Berry, 1995). Les bénéfices psychologiques, liés à un sentiment de confort, de sécurité et surtout de confiance dans le fournisseur de services, apparaissent avec le temps. Enfin, toutes les actions individuelles et les arrangements de services entrepris par le prestataire pour les besoins particuliers de son client apparaissent comme un traitement préférentiel issu de l’adaptation, d’où découlent différents avantages économiques.

Toutefois, si la condition de durée semble nécessaire, celle-ci n’est pas suffisante. Ce n’est pas tant la durée en soi que la manière dont les parties souhaitent gérer leur relation (la durée n’excluant pas une approche transactionnelle de la relation) qui importe. En soi, la relation de long terme n’exclut ni le conflit ni l’opportunisme. Tout dépend de la façon dont le conseiller, la banque et l’entreprise souhaitent gérer leur relation.

Traditionnellement, la littérature économique oppose deux visions de la relation. L’une, transactionnelle, souligne les dimensions économique, informative, normative et politique (intermédiation financière, théorie des coûts de transaction, dépendance des ressources) dans laquelle les rapports de force sont centrés sur le contrat : coûts de transfert, dépendance, incertitude et opportunisme. Seul le facteur prix est pris en compte, la transaction est unique et toute l’information est synthétisée dans le prix et quand bien même les approches néoclassiques prolongeraient cette analyse en tenant compte des achats répétés, l’échange demeure dans ce contexte une succession de transactions indépendantes. L’unité d’analyse est toujours la transaction et le prix du bien demeure l’élément majeur. L’autre, relationnelle, ajoute la dimension affective et met l’accent sur la satisfaction, la confiance, la relation interpersonnelle et l’engagement. Cette approche suppose que les parties sont incapables de définir les termes importants du contrat en obligations bien définies. Elle se caractérise par de fortes relations personnelles. La composante relationnelle recouvre ici un élément temporel où les actions passées ont une influence sur les actions présentes qui, elles-mêmes, ont une influence sur les actions futures. L’unité d’analyse est la relation et les éléments de satisfaction personnelle non économique sont primordiaux. L’échange est fait de transactions qui permettent de produire une information interne.

Toutefois, ces deux approches nous renvoient à une vision manichéenne de l’échange. Or, il convient de souligner que l’échange est une relation sociale complexe qui mobilise trois dimensions : 1) une dimension structurelle relative aux modalités institutionnelles d’organisation des réseaux d’échange (droit de propriété) ; on rejoint ici l’approche par les coûts de transaction ; 2) une autre, cognitive, renvoie aux codes et langages partagés, représentations et valeurs communes à la constitution de l’identité qui engendre la constitution sociale d’un nous ; c’est l’approche adoptée par l’école des conventions ; 3) enfin, une troisième dimension, cette fois relationnelle, qui se rattache aux modalités émotionnelles et affectives impliquées dans les jeux de l’échange. Cet aspect mobilise les processus de constitution sociale de la confiance, de génération d’obligations mutuelles et de référentiels moraux dont l’enjeu est la constitution de l’identité sociale. Le raisonnement n’est plus atomiste, mais est encastré dans une matrice sociale dans laquelle les individus ont des attributs éthiques (sentiments moraux selon Smith [1999] ou endettement moral au sens de Mauss [1950]). La relation entre individus n’est plus instrumentale. L’échange n’est pas qu’une simple transmission de biens ou de services, mais implique d’autres dimensions comme la définition de l’identité des individus.

Les trois dimensions développées ci-dessus permettent d’appréhender la relation de prêt comme un processus d’interaction sociale volontaire qui met en présence des personnes à la fois en conflit (différence d’intérêts et de position, c’est-à-dire de pouvoir) et en situation de dépendance mutuelle. L’ordre est maintenu grâce à des règles qui en organisent le contrôle et rendent possible la coopération au-delà du conflit. Les interactions sont des situations de négociation où les volontés humaines particulières s’affrontent et ajustent les règles à la situation. Le point crucial de la compréhension des interactions sociales réside dans l’analyse de la position de chaque acteur dans la relation, position dont découle son pouvoir d’action. Celle-ci dépend de la situation, rareté ou non des opportunités et des solutions de rechange, sécurité des anticipations, elles-mêmes en grande partie liées aux règles de conduite produites par le passé. Or, les situations et les règles diffèrent selon le type de relation dans laquelle les individus sont engagés, ce qui met en lumière non seulement la temporalité, mais également les niveaux de relation.

1.3.2. L’enjeu de l’interaction : la construction d’un espace rhétorique et la création de règles propres communes

L’opportunisme peut être vu comme une manière particulière de décrire l’action et le monde où il prend place. Certaines approches relevant de la sociologie remettent en question cette vision en refusant de définir les liens entre les acteurs comme étant fondés sur la seule recherche du profit (Uzzi et Lancaster, 2003 ; Uzzi , 1999). Les décisions des acteurs sont encastrées (Granovetter, 1984) dans des liens sociaux et dépassent des logiques purement économiques ou rationnelles. Les parties peuvent souhaiter maintenir un échange parce qu’il existe des coûts psychologiques à la sortie d’une relation, liés aux aspects informels de l’échange. La dimension sociale vient donc compléter la dimension financière et économique et cette dimension met l’interaction au coeur de la relation et de son fonctionnement.

La relation de financement ne peut donc être définie comme un échange qui se clôture à la signature du contrat puisqu’il porte sur la mise en oeuvre du projet d’investissement qui n’est pas directement l’objet de l’échange. Le contrat de prêt est un renouvellement continu implicite d’un accord basé sur la stabilité de la qualité objective et subjective du débiteur. Le contrat est donc un point de départ qui ne saurait suffire à comprendre la relation de financement. Il faut passer du contrat à la notion d’échange pour appréhender les différents moments et niveaux de relation et comprendre l’insertion des interactions sociales de la relation bancaire dans des règles et normes la régissant. La théorie du contrat relationnel (Macaulay, 1963 ; Macneil, 1974) s’intéresse à l’ensemble de la relation entre les partenaires et aborde la relation et sa coordination comme un phénomène bilatéral où des adaptations et des ajustements ont lieu en permanence. Ces ajustements reposent sur des normes de comportements partagés. Les normes vont permettre de trouver des solutions non prévues dans le contrat. Les normes sont définies comme des types de sentiments et de comportements acceptables partagés par les membres dans un système d’échanges ayant la force d’une obligation ou d’une pression sociale.

La relation de financement s’appréhende alors à travers la dynamique des comportements et des interactions sociales dont l’émergence de connaissances tacites et la création de mondes communs font partie des enjeux. La constitution de référentiels partagés qui autorisent l’intercompréhension et la mise en compatibilité des comportements et des valeurs engendrent des individus moraux. La communication est au coeur de ce processus (Morgan et Hunt, 1994). Ainsi, les réseaux d’échanges vont permettre un processus d’ajustement mutuel continu des perspectives. Les compromis entre les participants sont nécessaires pour induire la sécurité des anticipations et une participation volontaire proactive. Produire et partager une connaissance, entrer dans un processus de définition commune de la situation de l’entreprise est une composante de la mise en compatibilité des intérêts et le début d’une éthique entre les parties (Militello, 1998) ; mais si l’enjeu est la résolution conjointe d’une situation problématique, cela implique que les langages soient poreux. Ce processus de définition commune ouvre un espace civique où sont encouragées les pratiques coopératives, ce qui conduit à la construction conjointe de significations partagées et de responsabilités relationnelles. Il s’agit de construire un espace rhétorique commun.

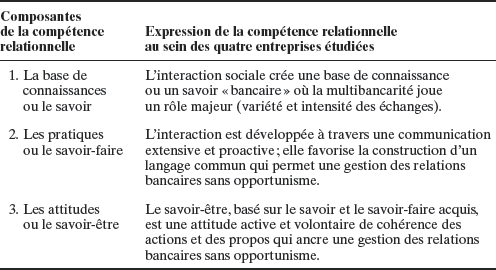

L’expérience d’interaction, c’est-à-dire le savoir produit par ses interactions sociales dans le cadre de ses relations d’affaires, permet alors la construction d’une compétence relationnelle (Gardès et Machat, 2011) entendue par Persais (2004) comme la capacité d’une entreprise de tisser et d’entretenir un lien positif et durable avec un acteur clé de l’environnement et dont la composition repose sur trois dimensions : savoir, savoir-faire et savoir-être.

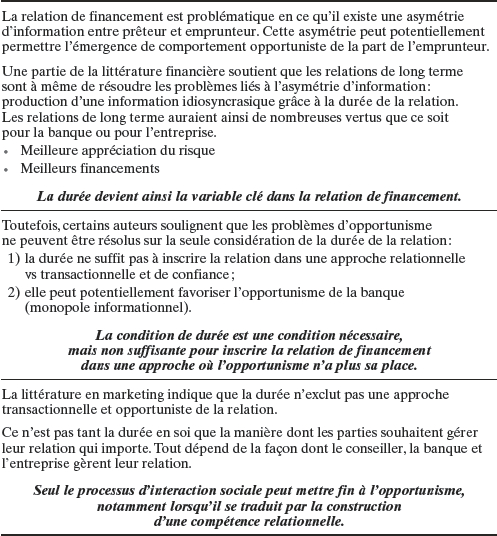

Tableau 1

Durée et interaction sociale volontaire, vers la construction d’une compétence relationnelle

2. Opportunisme vs compétence relationnelle : l’exemple de quatre PME

L’objectif est ici de faire émerger les principales pratiques et valeurs professionnelles repérables dans le cadre de la relation de financement. Quatre études de cas portant sur les relations bancaires de quatre PME montrent que le développement d’une compétence relationnelle permet une gestion des relations bancaires où l’opportunisme n’est plus nécessaire.

2.1. La stratégie de recherche, le recueil et le traitement des données

La méthodologie retenue est l’analyse qualitative et la méthode utilisée est l’étude de cas. Toutes deux découlent du sujet étudié. L’étude présentée ici utilise les données de quatre études de cas menées auprès de quatre PME françaises. Ce sont des données secondaires. Ces études de cas ont été menées dans le cadre d’une recherche ayant pour objectif d’étudier le fonctionnement et l’organisation des relations banque(s)-entreprise du point de vue de l’entreprise. Il s’agissait d’étudier un phénomène contemporain dans son contexte réel, où les limites entre le phénomène et le contexte n’étaient pas nettement évidentes, et dans lequel des sources d’informations multiples ont été utilisées (Yin, 1994). Collerette (2004, p. 92) explique ainsi qu’« un des avantages de l’étude de cas est de fournir une situation où l’on peut observer le jeu d’un grand nombre de facteurs interagissant ensemble, permettant ainsi de rendre justice à la complexité et à la richesse des situations sociales ».

Ces quatre études de cas reposent donc sur l’analyse approfondie des relations bancaires de quatre PME[3] dont un bref descriptif est proposé dans le tableau 2.

Les données que nous utilisons ici proviennent des entretiens semi-directifs menés auprès de chacun des chefs d’entreprise et comptables des PME étudiées, sur une période longue, un peu moins de deux ans, de façon régulière et suivie, pour étudier le fonctionnement des entreprises avec leurs banques, mais aussi pour bien comprendre le contexte au sens large de ces entreprises. Les entretiens ont été intégralement enregistrés et retranscrits. L’analyse de contenu a été réalisée : des allers-retours permanents, tout au long de la recherche, ont été faits entre la théorie et le terrain qui ont permis de codifier, hiérarchiser et théoriser les données recueillies. Le développement d’une compétence relationnelle a été ainsi mis en lumière. Rappelons que les études de cas reposent sur un échantillonnage théorique, les quatre entreprises choisies ne sont donc pas représentatives d’une population statistique, mais de l’objet de la recherche. Notre étude cherche à tenir compte et à faire état de comportements significatifs (Hlady-Rispal, (2002). Le but de l’étude de cas est de généraliser des propositions théoriques (généralisation théorique) et non des fréquences (généralisation statistique). Le résultat n’est jamais une proportion ou une quantité ; c’est une qualité, une dimension, une extension, une conceptualisation de l’objet (Paillé, 1996).

Tableau 2

Caractéristiques des entreprises étudiées

2.2. Le développement d’une compétence relationnelle : la non-nécessité d’un comportement opportuniste

Persais (2004) définit la compétence relationnelle comme la capacité d’une entreprise de tisser et d’entretenir un lien positif et durable avec un acteur clé de l’environnement. L’entreprise agit sur trois dimensions : la base de connaissance (savoir), les pratiques (savoir-faire) et les attitudes au sein de l’organisation (savoir-être). Chacune de ces trois dimensions repose, en partie au moins, sur la communication de l’entreprise : la connaissance provient en partie de l’interaction et de la communication entre individus, le développement d’un savoir-faire relationnel suppose de garder le contact et d’intensifier les relations avec les acteurs considérés comme clés, ici les banques, et le savoir-être est un comportement « de développement de l’intégrité et de la loyauté à l’égard du partenaire et une attitude active et volontaire de la part de l’entreprise ». La communication mise en place par les dirigeants avec leurs banques répond aux aspects des trois dimensions développées ci-dessus et caractérise un comportement relationnel où l’opportunisme n’a pas sa place.

2.2.1. La base de connaissance ou le savoir

Comme nous l’avons précisé ci-dessus, la connaissance provient en partie de l’interaction et de la communication entre individus. La multibancarité est un trait commun des quatre entreprises étudiées et doit être soulignée comme un fait remarquable. L’interaction et la communication bancaire sont alors multipliées et la connaissance améliorée.

La littérature développée dans la première partie présente la multibancarité comme un moyen utilisé par les entreprises pour atténuer le problème de monopole et donc, les coûts de hold-up informationnel. La multibancarité, présente dans les quatre entreprises étudiées, n’a pas été recherchée pour atténuer le problème de monopole. Elle découle de l’historique de l’entreprise : situation non remise en cause ou accumulation au fil du temps et des événements de la vie de l’entreprise. Néanmoins, la multibancarité préalablement mise en place est effectivement soulignée comme un moyen d’atténuation du problème de monopole. Le dirigeant de l’entreprise est le seul à avoir connu le fonctionnement de l’entreprise avec une seule banque, déclare être devenu un client de valeur lorsque l’entreprise a fonctionné avec plusieurs banques : s’il ne fait pas explicitement référence aux taux d’intérêt obtenus ou à la quantité de crédit disponible comme le suggère la littérature, il relève davantage d’attention, un comportement plus conciliant, un changement d’attitude. À défaut de montrer l’exploitation d’un monopole informationnel par la banque, le bénéfice de la multibancarité est ici mis en lumière par le dirigeant.

Ongena et Smith (2000) montrent que si la concurrence des relations bancaires multiples d’une entreprise affaiblit le pouvoir de marché des banques prises individuellement, elle accroît la valeur des relations de long terme. Bien que les firmes ayant plusieurs relations arrêtent leurs relations fréquemment, elles arrêtent les plus récentes et gardent celles de long terme. Intuitivement, l’existence d’autres sources de crédit bancaire réduit les possibilités d’une banque de tirer profit de son monopole informationnel (hold-up). Avec des coûts de hold-up faibles, une relation de long terme a plus de valeur pour l’entreprise maintenant des relations multiples. Les résultats et justifications intuitives précédemment décrites sont confirmés dans les quatre entreprises étudiées, à l’exception de l’arrêt fréquent des relations les plus récentes. Comme il a été dit auparavant, les entreprises clôturent peu de relations. En revanche, la multibancarité affaiblit le pouvoir de marché de chacune des banques d’une même entreprise : Ongena et Smith (2000) font référence aux opérations de crédits relatifs à des investissements. Les quatre entreprises étudiées montrent que ce résultat peut être élargi à l’ensemble de la relation, non seulement aux financements d’investissements, mais aussi aux tarifs et conditions des lignes et à tous les produits bancaires en général. La multibancarité est ainsi décrite comme un outil de comparaison et de négociation facile, rapide et efficace. L’entreprise D souligne même que cette comparaison et négociation concernent davantage les opérations liées aux flux qu’aux investissements. Les entreprises C et A mettent également en lumière le rôle de la multibancarité, par la mise en concurrence des banques, dans l’obtention de réponses rapides à un besoin. L’entreprise B n’y fait pas référence et l’entreprise D trouve ses banques aussi rapides les unes que les autres.

La littérature de la première partie présente également la multibancarité comme permettant de diversifier le risque de perte exogène d’une relation bancaire de valeur pour une entreprise. Cette idée est exprimée par les quatre entreprises étudiées au regard des financements, des investissements, mais également pour le financement des besoins de fonctionnement que sont les lignes accordées.

Les quatre entreprises mettent également en avant que la multibancarité permet, par l’accroissement des possibilités et des options, d’obtenir aussi une flexibilité accrue :

Le dirigeant de l’entreprise C parle des modes de fonctionnement plus ou moins compliqués selon les banques.

Le comptable de l’entreprise A explique que l’absence momentanée d’interlocuteur dans une de leurs banques ne les a pas inquiétés parce qu’ils avaient deux autres banques, donc deux autres interlocuteurs.

Le dirigeant de l’entreprise B explique ainsi que lorsqu’il est arrivé qu’une banque ne veuille pas faire de Dailly sur une opération, il s’est tourné vers la deuxième banque (avec succès).

La comptable de l’entreprise D passe les opérations bancaires en fonction des (meilleures) conditions bancaires de chacune des banques.

Émergent ainsi du terrain de nouveaux bénéfices issus de la multibancarité, non mise en évidence dans la littérature à notre connaissance. La situation de multibancarité ne repose pas sur l’opportunisme : la multibancarité n’a pas été recherchée, mais est une conséquence des différents évènements de la vie des PME. La multibancarité est néanmoins a posteriori justifiée et utilisée : le meilleur des partenaires actuels est recherché pour les différentes prestations de services dans un souci de bonne gestion et relation, mais les entreprises ne sont pas à l’affût de la meilleure tarification et, en ce sens, elles ne sont pas opportunistes même si la multibancarité leur a permis d’accroître leur pouvoir de négociation.

Enfin, Militello (1998) trouve que les grandes entreprises ont tendance à rémunérer le financement des investissements, faiblement rémunérateur, par des activités génératrices de forte rentabilité financière, souvent les traditionnelles gestions de trésorerie et gestion de compte. Ce résultat est à rapprocher du nombre de banques maximal esquissé par les PME étudiées : la part des flux revenant à chaque partenaire doit être suffisante. Les dirigeants sont à l’écoute et répondent aux demandes exprimées par les banques. Un processus d’adaptation des dirigeants est ici mis en lumière.

Si la multibancarité n’est pas à l’origine un choix volontaire, il est rationalisé a posteriori : les dirigeants, comme les comptables, sont persuadés du bien-fondé de la multibancarité, qu’une entreprise doit avoir au moins deux banques ; les entreprises étudiées recherchent des relations de partenariat, de long terme (à l’exception d’une nouvelle relation pour l’entreprise B, les relations les plus courtes ont une durée de cinq ans et les plus anciennes dépassent 20 ans) et stables. Le terrain met à jour l’enjeu organisationnel de la multibancarité : si elle atténue l’opportunisme bancaire, comme présenté dans la littérature, elle permet surtout à l’entreprise d’acquérir une meilleure connaissance du fonctionnement bancaire. L’importance de ce savoir acquis dans la et les relations conditionne le savoir-faire (ou les pratiques) et le savoir-être (ou les attitudes au sein de l’organisation).

2.2.2. Les pratiques ou le savoir-faire

Les pratiques ou le savoir-faire des entreprises (dirigeants et comptables) développées grâce à l’expérience et aux interactions répétées façonnent le mode de gestion des relations bancaires : la communication est au coeur du processus.

Le développement d’un savoir-faire relationnel suppose de garder le contact et d’intensifier les relations avec les acteurs clés qui sont ici les banques. La littérature sur les rôles que doit remplir le dirigeant met en avant l’importance de la communication. Macneil (1978, appendix) souligne ainsi l’importance de la communication : dans une description des dimensions des axes relationnels et transactionnels des contrats, il décrit la communication à l’extrémité de l’axe relationnel comme extensive et profonde, non limitée à la linguistique et qui peut être informelle, en complément ou à la place de la communication formelle. La communication revêt ici plusieurs caractéristiques communes aux dirigeants des entreprises étudiées.

La communication avec chacune des banques est régulière ; les rencontres formelles, en face à face, ont lieu à l’occasion de la remise du bilan, au moment du bilan intermédiaire (l’entreprise C dit l’envoyer souvent) et à chaque projet d’investissement ; des rencontres informelles ont lieu, en face à face ou au téléphone, à l’occasion, par exemple, d’une présentation de produit ou lorsqu’une rencontre est jugée nécessaire.

Les dirigeants expriment l’importance de la communication, en donnent de nombreux exemples et mettent en lumière la communication à leur initiative ; la communication du dirigeant est proactive :

À la remise du bilan, le dirigeant le commente ; la conjoncture, les perspectives et les investissements sont analysés. Le dirigeant de l’entreprise A précise ainsi : « quand on clôture les comptes, en règle générale, on les reçoit, on leur fait un bilan oral de la situation avant de leur remettre une copie du bilan ». Lors de la situation intermédiaire, à mi-exercice, les comptes sont également remis aux banques : « on les leur envoie et souvent, on passe un coup de fil pour ne pas leur donner les chiffres bruts ».

Lorsqu’un investissement est envisagé, le dirigeant devance les questions des banquiers et explicite sa demande. Le dirigeant de l’entreprise C explique ainsi que lorsqu’il envisage un investissement, il va au-devant des questions, il ne se « contente » pas de dire à ses banquiers : « J’ai besoin de sous pour faire une machine », mais essaie de « montrer l’aboutissement de sa demande ».

Le changement de chargés d’affaires est jugé comme un moment important qu’il s’agit de réussir : une bonne communication bilatérale doit être installée rapidement, du temps est passé à réexpliquer l’entreprise : l’historique, les spécificités et les événements importants survenus.

Les occasions de pouvoir communiquer sur l’entreprise sont saisies : la visite de nouveaux locaux, l’appel de la banque sur un nouveau produit, etc.

Si les dirigeants reconnaissent ne pas tout dire à leurs banquiers, ils font en sorte d’expliquer au chargé d’affaires chaque événement jugé d’importance pour le banquier avant même que celui-ci n’ait pu en avoir connaissance, afin d’éviter « l’effet de surprise négatif ».

Les dirigeants n’hésitent pas à accentuer ou à déclencher la communication lorsqu’ils l’estiment nécessaire. Ainsi, le dirigeant de l’entreprise A explique à propos des effets de la canicule pour l’entreprise : « on a très vite vu qu’on allait y laisser des plumes ; quand il y a eu la baisse du chiffre d’affaires, je n’ai pas attendu qu’ils le constatent pour leur en parler, j’ai pris les devants : le chiffre d’affaires s’est cassé la figure pour telle et telle raison, on est en train de mettre ça et ça en place pour essayer d’inverser la tendance, et après on les a tenus au courant de ce que cela donnait ». Il explique avoir eu la sensation que les chargés d’affaires appréciaient cet échange, d’être tenus au courant. Il dit encore : « Cela fait partie de la relation de confiance qu’ils peuvent, eux, avoir avec l’entreprise, ils se rendent compte qu’on les tient réellement au courant de ce qui se passe. Cela n’a pas posé de problème. On n’a pas senti le moindre refroidissement des relations à cette période. »

Les résultats ci-dessus sont à rapprocher de ceux de Militello (1998) où les grandes entreprises étudiées soutiennent que les bonnes relations ne se construisent pas sur le cloisonnement de l’information, le pouvoir de l’information n’étant plus dans la possession, mais dans le partage ; les résultats sont aussi à rapprocher de ceux de Ennew et Binks (1997a, 1997b) où l’amélioration des flux d’information (problème propre aux PME), grâce à une relation proche, permet d’avoir une meilleure compréhension de l’environnement de travail particulier, une meilleure idée des compétences managériales du propriétaire et une vue plus claire des perspectives de l’entreprise (c’est-à-dire une réduction de l’asymétrie d’information) et donc une meilleure compréhension des besoins de l’entreprise par la banque.

2.2.3. Les attitudes au sein de l’organisation ou le savoir-être

Le système de valeurs porté par les dirigeants contribue à structurer le mode de gestion des relations bancaires. Le savoir-être, comme précisé auparavant, est un comportement « de développement de l’intégrité et de la loyauté à l’égard du partenaire et une attitude active et volontaire de la part de l’entreprise ». Macneil (1980) souhaite ainsi inclure dans la notion de normes de comportements partagés non seulement la façon dont les gens se comportent, mais aussi la façon dont ils devraient se comporter, c’est-à-dire un principe de l’action juste servant de guide, de contrôle ou de régulation des comportements acceptables. La notion de norme est utilisée pour expliquer le comportement actuel et aussi pour servir de principe à une action juste. Macneil (1980), reprenant la définition de Caplow (1975), définit alors le rôle comme un schéma comportemental attendu d’une personne occupant une position sociale donnée lorsqu’elle interagit avec des individus occupant d’autres positions déterminées. L’intégrité du rôle représente ainsi le comportement complexe des acteurs sur le long terme qui implique diverses obligations et des relations plus personnelles. La communication échoue lorsque la cohérence du rôle disparaît.

Les dirigeants des entreprises étudiées disent ainsi chercher la cohérence, cohérence entre leurs propos et les actions de l’entreprise, cohérence entre leurs propos et la réalité de l’entreprise. Cela est également vrai pour les comptables : le dirigeant de l’entreprise C explique avoir demandé cette cohérence à sa comptable et si les autres dirigeants n’ont pas explicité cette demande, les propos des comptables expriment cette recherche de cohérence à l’unisson des propos des dirigeants. La communication apparaît être la « colle » qui permet d’établir une corrélation positive entre la communication et les variables de confiance, d’engagement et de coopération (Morgan et Hunt, 1994).

Inversement, les dirigeants et les comptables des entreprises étudiées accordent tous une place et un rôle déterminants à leurs interlocuteurs bancaires, les chargés d’affaires. Ils précisent un certain nombre de caractéristiques et de compétences qu’ont ou que devraient avoir leurs chargés d’affaires. Il doit ainsi aussi exister une cohérence dans le comportement des chargés d’affaires, notamment entre leurs propos et leurs actions : des réponses et des décisions « claires », des engagements suivis d’actes, une cohérence entre les décisions et actions du chargé d’affaires et celles prises par la banque et une cohérence de l’ensemble des actions d’un même chargé d’affaires. Les exemples donnés montrent que cette cohérence est souhaitée et parfois absente.

Tableau 3

La proactivité (processus d’interaction sociale) des entreprises étudiées engendre une compétence relationnelle

Conclusion

L’opportunisme se caractérise par l’absence d’honnêteté dans les transactions, le non-respect des règles du jeu économique et la recherche de l’intérêt personnel par la ruse. Il s’accompagne le plus souvent d’une manipulation privée d’information et s’oppose en ce sens à un comportement fondé sur des relations de confiance où la promesse de l’un est synonyme d’engagement. L’hypothèse d’opportunisme rend la relation banque-entreprise problématique. Cette relation nécessite alors de mettre en place des mécanismes permettant de pallier les risques inhérents à l’opportunisme potentiel des acteurs. La littérature met en avant l’intérêt des relations de long terme. Mais si la durée est certes nécessaire à l’apprentissage mutuel et au développement d’un capital de confiance, celle-ci n’est pas suffisante pour inscrire la relation bancaire dans une approche relationnelle. Les principes d’organisation de la gestion des relations banque-entreprise ne peuvent pas non plus être renvoyés mécaniquement aux seuls intérêts financiers. L’interaction sociale volontaire de l’entreprise cliente contribue alors à structurer la relation pour l’ancrer dans une gestion relationnelle. Les quatre PME étudiées ont ainsi su développer une compétence relationnelle, d’une part, centrée sur une communication proactive et extensive et, d’autre part, axée sur la construction d’un espace rhétorique et la création de règles propres communes. Le développement de cette compétence relationnelle a permis la création d’un savoir, d’un savoir-faire et d’un savoir-être. L’analyse théorique centrée sur la gestion relationnelle des échanges bancaires et la pratique relationnelle des PME étudiées rendent non nécessaire la notion d’opportunisme. Rappelons encore que si nos quatre études de cas mettent en lumière des comportements significatifs, ils ne sont pas représentatifs de l’ensemble de la population des PME.

La réflexion développée ici se centre sur la pratique des modes de gestion de la relation bancaire des PME. Il serait intéressant d’approfondir cette réflexion à la lumière de la gestion de la relation bancaire par les banques. Des entretiens qualitatifs non directifs, menés auprès de directeurs de groupes bancaires français nationaux, portant notamment sur l’accompagnement des entreprises en difficulté, mais non encore analysés, nous permettront d’approfondir l’opportunisme potentiel de l’entreprise cliente et l’enjeu du choix du mode de gestion de la relation bancaire dans l’accompagnement, par la banque, de l’entreprise en difficulté.

Parties annexes

Notes biographiques

Nathalie Gardès est maître de conférences en gestion à l’Université de Bordeaux IV. Ses travaux de recherche portent sur les problématiques du secteur bancaire et ont fait l’objet de divers articles : Nathalie Gardès et Karim Machat (2011), « L’enjeu du financement relationnel dans l’appréciation du risque de défaillance de la PME », Revue du financier, mai-juin, no 189 ; Nathalie Gardès et Karim Machat (2011), « La capacité de négociation comme facteur d’appréciation du risque de défaillance bancaire de la PME », colloque Oriane ; Julien Batac et Nathalie Gardès (2010), « Les stratégies de distribution dans la banque. Une étude entre 2005 et 2010 », sept.-oct., no 185. Adresse : 35, avenue Abadie, 33 000 Bordeaux, France.

Isabelle Maque est maître de conférences en gestion à l’IAE de Poitiers. Ses travaux de recherche concernent le domaine bancaire et, plus précisément, les relations banque-entreprise. Elle a publié divers articles : Isabelle Maque, Audrey Becuwe, Isabelle Prim-Allaz et Alice Garnier (2012), « Profiting from diversity in the banking sector », dans G. Moss (dir.), Lessons on Profiting from Diversity, publié au Royaume-Uni, chez Palgrave-Macmillan ; Laure Ambroise, Isabelle Maque et Isabelle Prim-Allaz (2011), « Ian Macneil et la théorie du contrat social – Proposition d’un outil d’analyse de la valeur relationnelle pour l’ensemble des domaines de gestion », dans C. Dominguez (dir.), Valeur et outils de gestion, Hermès ; Isabelle Maque et Christophe Godowski (2009), « L’intégration de la dimension qualitative dans l’évaluation du risque crédit des PME », Revue française de gestion, nº 191. Adresse : Rue Guillaume VII Le Troubadour, 86 000 Poitiers, France.

Notes

-

[1]

Cette définition est une synthèse des définitions de plusieurs dictionnaires.

-

[2]

Avant la signature du contrat, l’existence de projets d’investissement de qualité différente pose le problème de la sélection adverse (Akerloff, 1970). Le phénomène d’antisélection apparaît lorsque l’emprunteur conserve, même après un examen attentif par le créancier des informations disponibles, un avantage informationnel sur son partenaire.

-

[3]

Le choix des entreprises étudiées répond aux critères d’échantillonnage théorique : représentativité théorique, variété, équilibre, potentiel de découverte et prise en compte de l’objectif de recherche (Hlady-Rispal, 2002).

Bibliographie

- Akerloff, G. (1970), « The market for lemons : quality uncertainty and the market mechanism », Review of Economic Studies, vol. 84, p. 488-500.

- Ang, J.S. (1991), « Small business uniqueness and the theory of financial management », Journal of Small Business Finance, vol. 1, no 2, p. 1-13.

- Barnes, J.G. (1994), « Close to the customer : but is it really a relationship ? », Journal of Marketing Management, vol. 10, no 7, p. 561-570.

- Berger, A. et G.F. Udell (1995), « Relationship lending and lines of credit in small firm finance », Journal of Business, no 68, p. 351-381.

- Berlin, M. et L.J. Mester (1998), « On the profitability and cost of relationship lending », Journal of Banking and Finance, no 22, p. 873-897.

- Berlin, M. et L.J. Mester (1999), « Deposits and relationship lending », Review of Financial Studies, no 12, p. 579-608.

- Berry, L.L. (1995), « Relationship marketing of services : growing interest, emerging perspectives », Journal of the Academy of Marketing Science, vol. 23, no 4, p. 236-245.

- Besanko, D. et A.V. Thakor (1987), « Collateral and rationing : sorting equilibria in monopolistic and competitive credit markets », International Economic Review, vol. 28, p. 671-689.

- Bester, H. (1985), « Screening vs rationing in credit markets with imperfect information », American Economic Review, vol. 75, no 4, p. 850- 855.

- Bhattacharya, S. et G. Chiesa (1995), « Proprietary information, financial intermediation and research incentives », Journal of Financial Intermediation, no 4, p. 328-357.

- Boot, A. (2000), « Relationship banking : what do we know ? », Journal of Financial Intermediation, no 9, p. 7-25.

- Boot, A., A.W. Thakor et G.F. Udell (1991), « Secured lending and default risk : equilibrium analysis, policy implications and empirical results », Economic Journal, vol. 101, p. 458-472.

- Chan, Y.S. et G. Kanatas (1985), « Asymmetric valuations and the role of collateral in loan agreements », Journal of Money Credit and Banking, vol. 17, p. 84-95.

- Collerette, P. (2004), « Études de cas (méthode des) », dans A. Mucchielli (dir.), Dictionnaire des méthodes qualitatives en sciences humaines, 2e édition, Paris, Armand Colin.

- Degryse, H. et P. VanCayseele (2000), « Relationship lending within a bank-based system : evidence from European small business data », Journal of Financial Intermediation, vol. 9, no 1, p. 90-109.

- Detragiache, E., P. Garella et L. Guiso (1997), « Multiple versus single banking relationships : theory and evidence », Discussion Paper 1649, Centre for Economics Policy Research.

- Detragiache, E., P. Garella et L. Guiso (2000), « Multiple versus single banking relationships : theory and evidence », The Journal of Finance, vol. 55, no 3, p. 1133-1161.

- Diamond, D. (1984), « Financial intermediation and delegated monitoring », Review of Economic Studies, vol. 51, p. 393-414.

- Dixit, A. et B. Nalebuff (1991), Thinking Strategically : The Competitive Edge in Business, Politics and Everyday Life, New York, Norton, 393 p.

- Elsas, R. et J.P. Krahnen (1998), « Is relationship lending special ? Evidence from credit-file data in Germany », Journal of Banking and Finance, no 22, p. 1283-1316.

- Ennew, C.T. et M.R. Binks (1997a), « Smaller businesses and relationship banking : the impact of participative behaviour », Entrepreneurship Theory and Practice, été, p. 83-92.

- Ennew, C.T. et M.R. Binks (1997b), « The relationship between U.K. banks and their small business customers », Small Business Economics, vol. 9, p. 167-178.

- Fama, E.F. (1985), « What’s different about banks ? », Journal of Monetary Economics, p. 29-40.

- Franks, J.R. et O. Sussman (2001), « Resolving financial distress by way of a contract : an empirical study of small UK companies », WP SSRN.

- Gardès, N. et K. Machat (2011), « L’enjeu du financement relationnel dans l’appréciation du risque de défaillance de la PME », Revue du Financier, mai-juin, no 189.

- Granovetter, M. (1984), « Economic action and social structure : the problem of embeddedness », American Journal of Sociology, vol. 91, no 3, p. 481-510.

- Greenbaum, S.I., G. Kanatas et I. Venezia (1989), « Equilibrium loan price under the bank-client relationship », Journal of Banking and Finance, no 13, p. 221-235.

- Gwinner, K.P., D.D. Gremler et M.J. Bitner (1998), « Relational benefits in services industries : the customer’s perspective », Journal of the Academy of MarketingScience, vol. 26, no 2, p. 101-114.

- Haubrich, J.G. (1989), « Financial intermediation, delegated monitoring and long term relationships », Journal of Banking and Finance, 1989, vol. 13, p. 9-20.

- Hlady-Rispal, M. (2002), Les études de cas : application à la recherche en gestion, Bruxelles, De Boeck.

- Hoshi, T., A. Kashyap et D. Scharfstein (1990), « The role of banks in reducing the costs of financial distress in Japan », Journal of Financial Economics, no 27, p. 67-88.

- Jensen, M.C. et W.H. Meckling (1976), « Theory of the firm : managerial behavior, agency costs and ownership structure », Journal of Financial Economics, vol. 3, p. 305-360.

- Jost, S. (2004), « La théorie des coûts de transaction de Williamson et la surveillance des banques dans l’UE », Genève, Institut européen de l’Université de Genève, Publications Euryopa, vol. 27.

- Kalay, A. (1980), « Signaling information content and the reluctance to cut dividends », Journal of Financial and Quantitative Analysis, vol. 15, p. 855-869.

- Leland, H.E. et D.H. Pyle (1977), « Informational asymmetries, financial structure and financial intermediation », The Journal of Finance, vol. 32, no 2, p. 371-387.

- Longhofer, S.D. et J.A.C. Santos (2000), « The importance of bank seniority for relationship lending », Journal of Financial Intermediation, vol. 9, p. 57-89.

- Macaulay, S. (1963), « Non-contractual relations in business : a preliminary study », American Sociological Study, no 28, p. 55-70.

- Macneil, I.R. (1974), « The many future of contracts », Southern California Law Review, no 47, p. 691-816.

- Macneil, I.R. (1978), « Contracts : adjustments of long-term economic relations under classical, neoclassical and relational contract law », Northwestern Law Review, no 12, p. 854-901.

- Macneil, I.R. (1980), The New Social Contract : An Inquiry into Modern Contractual Relations, New Haven, Conn., Yale University Press.

- Mauss, M. (1950), Sociologie et anthropologie, Paris, Presses universitaires de France, 482 p.

- Militello, F.C. Jr. (1998), « Reassessing corporate banking relationships », Financial Executives Research Foundation.

- Morgan, R.M. et S.D. Hunt (1994), « The commitment-trust theory of relationship marketing », Journal of Marketing, no 58, juillet, p. 20-38.

- Ongena, S. et D.C. Smith (2000), « What determines the number of bank relationships ? Cross-country evidence », Journal of Financial Intermediation, vol. 9, no 1, p. 26-56.

- Okun, L.B. (1991), TheRelations of Particles, River Edge, N. J., World Scientific, 168 p.

- Paillé, P. (1996), « De l’analyse qualitative en général et de l’analyse thématique en particulier », Recherches qualitatives, vol. 15, p. 179-194.

- Park, C. (2000), « Monitoring and structure debt contracts », The Journal of Finance, vol. 55, no 5, p. 2157-2195.

- Persais, E. (2004), « Les compétences relationnelles peuvent-elles s’avérer stratégiques ? », Revue française de gestion, vol. 30, p. 119-145.

- Petersen, M.A. et R.G. Rajan (1994), « The benefits of lending relationships : evidence from small business data », The Journal of Finance, vol. 49, no 1, p. 3-37.

- Petersen, M.A. et R.G. Rajan (1995), « The effect of credit market competition on lending relationships », Quarterly Journal of Economics, vol. 110, p. 406-443.

- Rajan, R.G. (1992), « Insiders and outsiders : the choice between informed and arm’s length debt », The Journal of Finance, vol. 47, no 4, p. 1367-1400.

- Ross, S.A. (1977), « The determination of financial structure : the incentive-signalling approach », Bell Journal of Economics, no 1, p. 23-40.

- Sharpe, S. (1990), « Asymmetric information, bank lending, and implicits contracts : a stylized model of customer relationships », The Journal of Finance, vol. 45, no 4, p. 1069-1086.

- Smith, A. (1999), Théorie des sentiments moraux, Paris, Presses universitaires de France.

- Stiglitz, J. et A. Weiss (1981), « Credit rationing in markets with imperfect information », American Economic Review, vol. 71, p. 393-410.

- Thakor, A.V. (2005), « Do loan commitments cause overlending ? », Journal of Money, Credit and Banking, vol. 37, no 6, p. 1067-1099.

- Uzzi, B. (1999), « Embeddedness in the making of financial capital : how social relations and networks benefit firms seeking financing », American Sociological Review, vol. 64, p. 481-505.

- Uzzi, B. et R. Lancaster (2003), « Relational embeddedness and learning the case of bank loan managers and their clients », Management Science, vol. 49, no 4, p. 383-399.

- Voordeckers, W. et T. Steijvers (2006), Journal of Banking and Finance, vol. 30, p. 3067-3086.

- Weinstein, D.E. et Y. Yafeh (1998), « On the costs of a bank-centered financial system : evidence from the changing main bank relations in Japan », The Journal of Finance, vol. 53, no 2, p. 635-672.

- Williamson, O.E. (1971), « The vertical integration of production : market failures considerations », American Economic Review, vol. 61, p. 113-123.

- Williamson, O.E. (1986), « Costly monitoring, financial intermediation and equilibrium credit rationing », Journal of Monetary Economics, no 4, p. 158-179.

- Yin, R. (1994), Case Study Research : Design and Methods, 2e édition, Beverly Hills, Cal., Sage Publications.

Liste des tableaux

Tableau 1

Durée et interaction sociale volontaire, vers la construction d’une compétence relationnelle

Tableau 2

Caractéristiques des entreprises étudiées

Tableau 3

La proactivité (processus d’interaction sociale) des entreprises étudiées engendre une compétence relationnelle