Résumés

Résumé

Les sociétés sont contraintes dans leur stratégie d’internationalisation par leur niveau d’endettement révélé par leur notation financière. En s’appuyant sur 402 changements de note de 182 firmes multinationales européennes annoncés par Standard and Poor’s, les résultats valident l’asymétrie moyenne de réaction des marchés d’actions : diminution du cours boursier suite aux dégradations de note mais absence de réaction consécutive aux relèvements. Cependant, les variations individuelles des prix des actions ne seraient fortement négatives que dans la moitié des cas pour les baisses de note et nulles voire positives dans l’autre moitié. Des résultats symétriques sont obtenus pour les hausses de note.

Mots-clés :

- notation financière,

- rating,

- prix des actions,

- étude d’évènements

Abstract

Firms have to manage their debt level, which are revealed by their credit rating, if they want to pursue an internationalization strategy. These companies need to manage their debt level in order to maintain their rating. The analysis of 402 rating changes announced by Standard and Poor’s for 182 European multinational companies reveals on average an asymmetric reaction of the stock market : a decrease in stock prices following downgrades but no reaction following upgrades. However, individual reactions are strongly negative in half the downgrade cases and null or positive for the other half. Results are symmetric for upgrades.

Keywords:

- credit rating,

- stock price,

- event studies

Resumen

Las empresas se encuentran limitadas en su estrategia de internacionalización por el nivel de endeudamiento relevado por la notación financiera. Haciendo referencia a lo comunicado por “Standard y Poor’s” sobre los 402 cambios de notas de 182 firmas multinacionales europeas, los resultados confirman la asimetría promedio de las reacciones del mercado de valores : diminución de la cotización de la bolsa después de las degradaciones de nota, pero a la vez la ausencia de reacción consecutiva en el aumento. Sin embargo, las variaciones individuales del precio de las acciones serian fuertemente negativas, únicamente en la mitad de los casos, ya sea por la baja de las notas o por las variaciones sin relevancia de tendencia positivas en la otra mitad. Se ha obtenido resultados simétricos en el caso del aumento de notas.

Palabras clave:

- notación financiera,

- precios de acciones,

- análisis de eventos

Corps de l’article

Parmi les principaux défis du management international du début du XXIème siècle, les dirigeants des firmes multinationales et des pays sont aujourd’hui contraints par une problématique clé : la gestion de leur endettement révélé par leur notation financière. Les agences de notation définissent en effet un référentiel dans lequel les émetteurs d’emprunts obligataires doivent s’inscrire et qui définit leur politique financière. Les firmes doivent aujourd’hui suivre les limites d’endettement assignées par ces agences afin de conserver un accès au financement obligataire à un coût supportable. La notation est ainsi devenue le deuxième critère le plus important, après la flexibilité financière, dans la gestion du recours à l’endettement des firmes multinationales selon les dirigeants américains et 57 % d’entre eux la considère même comme la variable principale (Graham et Harvey, 2001). Dans la définition des politiques financières, les contraintes des agences normalisent le comportement financier des dirigeants. Elles définissent les montants qu’ils peuvent lever sous forme de dettes financières et encadrent ainsi le montant de leurs investissements et leur potentiel de croissance à l’international.

La notation financière connaît ainsi un essor considérable depuis une trentaine d’années en Europe. Cette généralisation progressive de son utilisation par une majorité d’émetteurs publics et privés a conduit à un rattrapage de la situation existante sur les marchés de capitaux américains. La notation financière, ou credit rating correspond à l’évaluation exprimée en lettres (de AAA à D) du risque de non-paiement, en temps et en heure, de la totalité du principal et des intérêts d’une obligation financière. Ce risque est évalué par des agences spécialisées et indépendantes, appelées agences de notation, qui fournissent un avis public sur la qualité de crédit d’un émetteur traduisant sa capacité à faire face à ses engagements financiers. Le rôle et la crédibilité dont bénéficient aujourd’hui les agences suscitent de nombreuses interrogations liées à leur indépendance réglementaire, à leur financement direct et exclusif par les émetteurs et aux incidences de leurs décisions qui dépassent le cadre du marché obligataire.

Depuis les travaux fondateurs d’Holthausen et Leftwich (1986) et d’Ederington et al. (1987), de nombreuses publications consacrées à la notation financière des entreprises privées s’attachent à vérifier, sur d’autres places boursières et sur différentes périodes de temps, l’asymétrie moyenne de réaction des prix des actions : baisse du prix des actions suivant une baisse de note, mais pas de réaction significative consécutive à une hausse de note. Les avancées théoriques sur la notation financière sont nombreuses, mais il s’agit d’un sujet de recherche récent sur lequel les résultats sont encore incomplets et hétérogènes.

La presse économique et financière établit le plus souvent comme une évidence un lien entre une baisse de la note et une diminution du cours boursier. Mais, comment expliquer qu’une note, attribuée pour évaluer la qualité de la dette financière, soit rendue responsable des corrections du cours boursier ? Et si ce lien existe, comment justifier l’existence de nombreux contre-exemples de baisses de note d’entreprise qui ne sont pas suivies d’une chute du prix de l’action ? Selon la théorie de l’efficience informationnelle (Fama, 1965), les actionnaires ne devraient réagir à une annonce d’une agence de notation, toutes choses étant égales par ailleurs, que si elle comporte un réel surplus informationnel. Les modifications à la hausse ou à la baisse des prix des actions traduiraient l’intégration, par les acteurs des marchés d’actions, de bonnes ou de mauvaises nouvelles transmises par les agences de notation à travers leurs changements de note.

Notre recherche s’intéresse donc au contenu informationnel des décisions des agences de notation financière et à leurs impacts sur le prix des actions et le financement de leur stratégie d’internationalisation. L’objectif principal est d’améliorer la compréhension de la réaction des marchés d’actions à un changement de notation financière afin de déterminer le contenu informationnel réellement délivré par les agences de notation. Nous présenterons d’abord le cadre théorique relatif à la financiarisation des stratégies d’internationalisation et à la notation financière. Puis, nous mettrons en évidence les résultats empiriques et leur discussion que nous repositionnerons dans le cadre des stratégies d’internationalisation des firmes multinationales européennes.

Financiarisation des stratégies d’internationalisation

Les 82 000 firmes multinationales recensées dans le monde sont concernées, en ce début de XXIème siècle, par de nouveaux défis dans un contexte de financiarisation de leurs stratégies mis en évidence par Batsch (1999). Des évolutions notables contraignent aujourd’hui leurs dirigeants à opérer une véritable gestion de leur endettement et de leur notation financière.

Stratégies d’internationalisation et besoins de financement

Les investisseurs ont conduit, depuis la fin des années 1990, les firmes multinationales à opérer des stratégies de recentrage sur leur métier afin d’atteindre une taille critique (Faverjon, 2001). La diversification sur différents segments de marché peut être, en effet, réalisée directement par les investisseurs au niveau de leurs portefeuilles d’actifs financiers. La croissance de ces firmes n’est donc plus réalisée grâce à une diversification des métiers, mais à l’aide d’une diversification géographique de leur métier de base réalisée notamment par croissance externe. Or, la vague de fusions-acquisitions réalisée au début des années 2000 a dégradé la structure financière de nombreuses firmes qui ont mal maitrisé leur endettement et ont été dégradées par les agences de notation. Elles ont été contraintes de se désendetter afin de financer à un coût supportable la poursuite de leur stratégie d’internationalisation. Depuis la crise financière de 2008, l’objectif est double pour les firmes multinationales originaires des pays de la Triade : mobiliser des capitaux pour poursuivre leur implantation sur des zones à plus forte croissance et faire face à une concurrence croissante de firmes multinationales de pays émergents (Ghemawat et Hout, 2008) tout en maitrisant leur endettement. Le rapport UNCTAD (2011), repris et analysé par Colovic et Mayrhofer (2011), fait état d’une diversification géographique des investissements au profit des pays émergents, en particulier dans les pays BRIC (Brésil, Russie, Inde, Chine). Ils représentaient 45.8 % des créations de filiales ex-nihilo et 23.9 % des fusions-acquisitions en 2010. De plus, l’implantation des sièges sociaux dans les pays développés des firmes multinationales ne cesse de diminuer pour s’établir à 72 % en 2008 au profit des pays émergents.

Les travaux empiriques du management international, qui se concentrent notamment sur le choix du pays de localisation et le mode d’entrée dans ce pays, abordent cependant peu la dimension financière inhérente à ces nouveaux enjeux précisément. Le principal déterminant des décisions d’investissement, mis en avant par le modèle initial d’Uppsala (Johanson et Vahlne, 1977), concerne en effet la distance psychique appréhendée par la distance culturelle et géographique (Métais et al., 2010). Plus récemment, le modèle révisé d’Uppsala (Johanson et Vahlne, 2009) justifie le développement international prioritairement par un effet de réseau de suivi de ses partenaires et de recherche permanente d’intégration de nouveaux réseaux. Or, le niveau d’endettement et le maintien d’un certain niveau de slack financier (flexibilité financière) constituent des déterminants de la réalisation effective, de la vitesse d’internationalisation, ainsi que du choix du mode d’entrée à l’international. Les risques traditionnellement évoqués comme freins à l’expansion devraient donc se doubler des risques financiers inhérents à tout investissement direct à l’étranger. En outre, l’éclatement récent de la chaîne de valeur (Mayrhofer, 2011) conduit les firmes multinationales à localiser à l’étranger des éléments incorporels (recherche et développement, licences, marques). Le coût très élevé de ces investissements immatériels nécessite des décisions d’arbitrage financier plus strictes que dans le cas d’une externalisation limitée aux fonctions de production et de commercialisation. Filatotchev et Piesse (2009) confirment l’impact négatif du niveau d’endettement sur l’intensité de la recherche et développement réalisée par des firmes européennes à la suite de leur introduction en bourse. Les firmes multinationales doivent ainsi réaliser des choix de financement permanents afin de maintenir un niveau supportable de structure financière. Leur stratégie de diversification géographique demeure en effet coûteuse en capitaux, mais elle leur permet en contrepartie de diversifier leur risque spécifique.

Diversification stratégique et structure financiere

Les travaux fondateurs de Modigliani et Miller (1958) sur la structure financière ont été suivis, dans la littérature du management international en particulier, d’études précisant le lien entre la stratégie et la structure du capital, ainsi que les spécificités de la structure du capital des firmes multinationales comparées aux entreprises domestiques. L’objectif des dirigeants serait d’appuyer le financement de leur stratégie sur la recherche en parallèle d’un seuil optimal de structure financière. Celui-ci s’appuie d’abord sur la possibilité de diminuer le coût du capital des firmes (taux de financement exigé par les actionnaires et les créanciers) grâce à la déductibilité fiscale des intérêts d’emprunt. En revanche, cet effet de levier fiscal peut s’annuler si le risque d’insolvabilité augmente en raison d’un recours accru à de l’endettement non compensé par une hausse des capitaux propres (garantie pour les créanciers).

L’analyse de la structure optimale de financement des firmes multinationales devrait s’appuyer sur plusieurs variables clés selon Eiteman et al. (2007) : la disponibilité du capital, la diversification des activités, le risque de change et les exigences des investisseurs internationaux. Les firmes mondialement diversifiées bénéficient de conditions (taux, garanties) d’emprunts bancaires plus favorables que les entreprises nationales (Li et al., 2011). Elles devraient théoriquement également pouvoir présenter des taux d’endettement plus importants que les firmes domestiques grâce à la diversification géographique de leurs activités (Shapiro, 2006). Cependant, des études empiriques réalisées notamment par Lee et Kwock (1998) et Burgman (1996) sur les entreprises américaines révèlent la situation inverse. Il faudrait en effet intégrer les coûts liés aux financements internationaux (frais de transaction, coût d’agence, risque de change et asymétrie d’information) et les niveaux d’exigence des investisseurs internationaux. Le lien entre diversification géographique et niveau d’endettement s’avère être en réalité très complexe. Mansi et Reeb (2002) concluent à une relation non linéaire, alors que Low et Chen (2004) montrent l’incidence de la nationalité des firmes. Selon Chkir et Cosset (2001), il serait nécessaire de corriger les résultats par l’incidence de la diversification des activités. Palard (2007) démontre enfin, en contrôlant le niveau d’internationalisation, que les firmes européennes cotées centrées sur leur métier de base sont moins endettées que celles plus diversifiées.

La littérature récente concentre une part importante de ses recherches sur les caractéristiques et l’évolution de la structure financière des firmes multinationales issues des pays émergents. Ainsi, Boubakri et al. (2010) mettent en évidence la hausse du coût des capitaux propres des firmes asiatiques contrôlées par la famille depuis la crise financière asiatique de 1997. Les investisseurs seraient en effet désormais conscients du plus fort risque d’expropriation de leurs investissements que dans le cas de firmes sans contrôle familial. De plus, Hearn et al. (2010) précisent que les marchés boursiers des pays émergents comportent de fortes primes de risque qui augmentent le coût des capitaux propres des firmes nationales cotées et dissuaderaient certains investisseurs étrangers potentiels.

Au final, si les contraintes financières dans la réalisation d’une stratégie constituent une réalité pour les dirigeants depuis la fin du XXème siècle, ces derniers peuvent également être confrontés à un nouveau défi en ce début de millénaire : la révélation publique des conséquences de leur projet stratégique sur leur structure financière à travers les risques de dégradation de leur notation financière (Lantin et Roy, 2009). Certaines situations peuvent avoir des conséquences directes sur la réalisation effective d’une stratégie d’internationalisation. Ainsi, ThyssenKrupp a renoncé en 2006 à l’acquisition d’une société canadienne, pourtant clé dans sa stratégie de développement international sur le continent nord-américain, à la suite du risque annoncé par l’agence Standard and Poor’s de baisse de sa notation financière. Son concurrent Arcelor avait alors pu réaliser ce rachat grâce à une structure financière plus solide et capable de supporter un accroissement d’endettement. Les investisseurs financiers sont donc en mesure de bloquer une opération stratégique d’envergure afin d’éviter une hausse du risque financier révélé par les agences de notation. Nous présentons ci-après la notation financière dont le rôle clé, dans la définition et la réalisation d’une stratégie d’internationalisation, vient d’être mis en évidence.

Cadre théorique de la notation financière

Nous définissons d’abord la réduction d’asymétrie d’information permise par les agences de notation avant de préciser les conséquences théoriques et attendues des changements de notation sur les cours boursiers.

Fondements theoriques de l’existence de la notation financière

Les théories de l’économie de l’information permettent de comprendre l’extension du rôle des agences de notation sur les marchés financiers. Elles postulent que l’information est imparfaite et mettent en avant la notion d’asymétrie d’information. Elles sont transposables au cas des marchés obligataires en raison du manque d’informations nécessaires aux investisseurs pour évaluer le risque de crédit des entreprises émettrices. Une relation d’agence, au sens de Jensen et Meckling (1976), est un contrat par lequel un individu appelé « mandant », ou « principal », engage un autre individu appelé « mandataire », ou « agent », pour accomplir une mission en son nom, nécessitant une délégation d’autorité de décision à l’agent. Cette relation d’agence permet de répondre à une situation d’asymétrie d’information qui apparaît lorsque celle-ci diffère entre d’une part un dirigeant qui connaît a priori les composantes de son projet et les risques financiers attachés et, d’autre part, le prêteur qui dispose uniquement des informations que ce dernier accepte de lui communiquer. L’agence de notation assure le rôle de « mandataire » auprès de l’ensemble des investisseurs, qualifié de « principal ».

Lorsque les marchés de dettes étaient nationaux et très localisés, ce problème se posait en termes plus simples. La proximité géographique permettait aux prêteurs et aux banquiers d’avoir une connaissance satisfaisante de l’état des activités des émetteurs obligataires. Avec la forte croissance des marchés de dette, leur élargissement au niveau international, l’apparition de nouveaux acteurs, la sophistication des techniques financières et la désintermédiation bancaire, les prêteurs ont de plus en plus de difficultés à obtenir une information suffisante. Les détenteurs de titres sont confrontés à un cas d’aléa moral qui apparaît en cas d’impossibilité d’observer le comportement de l’autre partie. À l’instar du fonctionnement du marché de l’emploi décrit par Spence (1973), le marché obligataire est optimisé par l’action des agences de notation. Elles envoient des signaux sous forme de notes à long et à court termes auxquelles une perspective est attachée. Les investisseurs seraient alors en mesure de composer leur portefeuille obligataire en fonction de leur degré d’aversion au risque et des rendements globaux attendus.

Kuhner (2001) défend une vision plus contrastée du rôle des agences considérées comme des intermédiaires aidant à surmonter les asymétries d’information, mais qui ne fourniraient pas d’information influençant les décisions effectivement prises par les investisseurs. L’intervention des agences de notation conduirait à de nouveaux risques d’aléa moral et de nouveaux problèmes d’agence (Steiner et Heinke, 2001). Il existerait notamment un problème d’agence dans le cas d’investisseurs détenant des obligations avant la décision d’un changement de rating par les agences. En réponse à ces critiques, Covitz et Harrisson (2003) réfutent empiriquement l’hypothèse du conflit d’intérêt selon laquelle les agences auraient une incitation financière à accommoder les émetteurs obligataires qui les choisissent et les rémunèrent. En revanche, ils valident l’hypothèse de la réputation : les agences rechercheraient avant tout à privilégier la réputation de leurs rôles d’évaluateur et de contrôleur délégué par les marchés.

Impacts des annonces de notation financière sur le prix des actions

L’intérêt suscité par la notation financière, auprès de l’ensemble des acteurs des marchés financiers, conduit la recherche à s’intéresser aux effets indirects d’une modification de note de crédit d’un emprunt obligataire sur un marché auquel il n’est pas initialement dédié : le marché boursier. Le tableau 1 synthétise des résultats des études les plus citées dans la littérature autour de la date de l’annonce (de –10 à +10 jours). L’impact d’une baisse de note se traduit par un écart appelé « Rentabilité Anormale Moyenne Cumulée (RAMC) » représentant le niveau de correction des cours boursiers à cet évènement. Le tableau 1 compare son évolution dans le temps, selon la période d’étude, en indiquant si l’évolution est positive, négative ou nulle et si la réaction est ou non significativement différente de zéro.

Tableau 1

Impacts des changements de note sur les prix des actions

Signe de la RAMC = Signe négatif, positif ou nul de la RAMC

Sign. Stat. RAMC = RAMC significativement différente ou non de zéro selon un test statistique

sign = RAMC statistiquement significative; NS = RAMC non statistiquement significative

SP = Standard and Poor’s; F = Fitch

Depuis les travaux d’Holthausen et Leftwich (1986) jusqu’à ceux de Iankova et al. (2009), les recherches empiriques semblent d’abord s’accorder sur une diminution significative du cours boursier sur la période autour d’une baisse de note. Les marchés d’actions américains semblent corriger fortement à la baisse les capitalisations boursières dégradées à un niveau compris entre –1 % et –5 %, selon les caractéristiques de l’échantillon, sur la fenêtre (–1,+1) jours. Les réactions semblent encore plus hétérogènes pour les autres places mondiales, et particulièrement les petites places financières. Par ailleurs, les hausses de note conduisent à deux niveaux de réponse : une moitié d’études ne constate aucune réaction et l’autre moitié ne relève qu’une faible réaction proche de +0,5 % et non significative. Si son existence venait à être démontrée, il semble que la correction soit, dans tous les cas, très faible. Au final, les études relevées dans le tableau 1 concluent à une diminution significative des prix des actions des sociétés concernées par une baisse de note. Les réactions sont plus contrastées pour les hausses de note, mais elles semblent valider empiriquement la notion d’asymétrie moyenne de réaction des marchés d’actions.

Le facteur principal qui justifie la réaction des marchés d’actions à une baisse de note concerne l’impact sur les spreads de taux obligataires (écarts entre le taux de rentabilité actuariel d’une obligation et celui d’un emprunt sans risque équivalent). Karyotis (1997) fait en effet apparaître une forte corrélation entre la note et les conditions d’émission des emprunts obligataires. Le risque de crédit constitue ainsi l’élément déterminant de la fixation des taux d’intérêt lors de l’émission d’une dette, puis lors de son placement sur le marché secondaire.

La figure 1 montre la relation entre les principales notes et le taux d’intérêt exigé par les prêteurs. Il est constitué du taux sans risque qui demeure fixe (lié aux taux des obligations d’État) auquel s’ajoute le spread de taux mesuré par le graphique présenté par Polignac (2002). Il prend comme référence l’émission d’une obligation d’État américaine à 10 ans se basant sur un taux sans risque s’établissant, par exemple, à 4 %. Les valeurs correspondent aux points de base ajoutés à celui-ci, pour obtenir le taux des obligations des sociétés industrielles américaines. Ainsi, le taux d’intérêt supplémentaire que doit payer un émetteur ayant la meilleure note dans la catégorie investissement (AAA), est de 110 points de base (ou 1,10 %) au-dessus du rendement du titre d’État américain, soit 5,10 %. Un émetteur noté BB+, le cran le plus élevé dans la catégorie spéculative, doit verser 7,96 %, soit 2,86 % de plus qu’un émetteur AAA. Le passage de la catégorie investissement (AAA à BBB-) à la catégorie spéculative (BB+ à D) constitue le palier le plus élevé puisque la différence entre les classes de note « BBB » et « BB » s’établit en moyenne à plus 1,30 %.

Figure 1

Impacts des notes sur les spreads de taux

La génération de coûts supplémentaires de financement supportés par l’entreprise constituerait la principale raison de la correction des prix des actions (Holthausen et Leftwich, 1986). La hausse des intérêts versés s’applique en effet à l’ensemble des emprunts obligataires à venir et des emprunts actuels à taux révisables ou comportant des clauses de remboursement immédiat (rating triggers). Ces dernières permettent aux investisseurs d’exiger le paiement anticipé de leur créance lors du passage de l’émetteur dans la catégorie spéculative. En pratique, cette possibilité est rarement mise en oeuvre, mais de nouvelles négociations aboutissent en contrepartie, le plus souvent, à une augmentation marquée des taux initiaux. Cet accroissement des charges fixes entraîne de fait une élévation du seuil de rentabilité (point mort). L’augmentation induite de la volatilité des bénéfices conduit à une baisse de la flexibilité financière correspondant à la marge de manoeuvre financière dont disposent les dirigeants notamment. Cette limitation entraîne une hausse du coefficient de risque ß spécifique au secteur et corrigé de la structure financière de l’entreprise. Cet effet a pour conséquence un accroissement du coût des capitaux propres selon la relation du MEDAF (Modèle d’Evaluation Des Actifs Financiers) : coût des capitaux propres = taux d’intérêt sans risque + (prime de risque du marché x ß). Les actionnaires réagiraient de manière négative, à cette baisse de valeur des capitaux propres et à son impact sur le potentiel de croissance de la firme, par la revente de leurs actions. Il en résulterait ainsi une baisse du cours boursier de la société. Notre première hypothèse, relative au contenu informationnel des baisses de note, conduit à vérifier empiriquement au niveau européen ce lien théorique établi entre notation et capitalisation boursière.

Hypothèse 1 : Le cours des actions des firmes multinationales baisse en moyenne à la suite d’une dégradation de note en raison d’une élévation du coût du crédit.

Pour les hausses de note, l’impact serait différent car la plupart des entreprises ne profiteraient, ni de leur facilité d’endettement accrue, ni de la tentation d’augmenter leur risque de défaut si elles n’ont pas besoin d’investir (Vassalou et Xing, 2003). Le risque de défaut réel serait ainsi plus en adéquation avec le risque reflété par la note. Notre seconde hypothèse teste l’absence attendue de contenu informationnel des relèvements de note.

Hypothèse 2 : Les hausses de note n’entraînent pas une augmentation des cours boursiers des firmes multinationales car elles ne conduisent pas systématiquement à de nouveaux investissements susceptibles d’améliorer leurs rendements futurs.

Les travaux récents sur la notation financière identifient certaines variables qui conduisent à une correction effective des capitalisations boursières à la suite d’un changement de note. Ils s’attachent à définir les conditions dans lesquelles une modification de la note accompagnerait une évolution sensible du niveau de risque et de croissance des cash-flows (flux de trésorerie) futurs de l’entreprise, à l’origine d’une correction du cours de bourse. Selon Lantin (2010), les baisses de note diminueraient le prix des actions d’autant plus fortement que la classe de note est faible et que le nombre de crans est important. De plus, la baisse du cours boursier serait particulièrement élevée lorsque les dégradations conduisent à un basculement d’une note commençant par « A » à une note commençant par « B » et d’une note de la catégorie investissement à une note de la catégorie spéculative. La réaction dépendrait enfin de la taille de l’entreprise et du coefficient ß de ses capitaux propres. Des calculs de régressions entre les variations relevées sur le prix de l’action et les caractéristiques des changements de note, des marchés financiers et des entreprises ont également été publiés par Ederington et al. (1987) et Purda (2007). Les principales variables significatives observées concernent les ratios d’autonomie financière, de couverture des frais financiers, de rentabilité, de taille et de risque. L’objectif ultime de l’ensemble de ces travaux est de construire un modèle explicatif robuste qui permettrait, à tous les acteurs des marchés financiers et aux dirigeants, de prédire le niveau de réaction des marchés à une annonce de notation à partir d’un nombre réduit de variables aisément observables.

Méthodologie de recherche

La méthodologie d’études d’évènements, mise en oeuvre dans notre étude pour isoler les conséquences boursières d’une annonce réalisée par une agence de notation, est d’abord définie. Nous présentons ensuite les principales caractéristiques de notre échantillon de firmes multinationales européennes concernées par un changement de notation.

Études d’évènements

La méthodologie principale, mise en oeuvre dans l’étude empirique, est celle des études d’évènements décrite par Wells (2004). L’échantillon a été constitué grâce aux bases de données de l’agence Standard and Poor’s et de Bloomberg (fonction RATC : RATing Changes) afin de contrôler l’échantillon avec les changements de Moody’s et de Fitch. Seuls les changements de note annoncés en premier par Standard and Poor’s ont en effet été conservés dans l’échantillon final. L’étude se base sur la mesure autour de la date de l’évènement de l’écart, appelée rentabilité anormale (RA), entre le cours du titre et un prix attendu calculé sur la base de l’historique de la valeur au cours de la période d’estimation. Les prix des actions de clôture corrigés des sociétés et des indices boursiers proviennent de la base Datastream. La figure 2 illustre le cas d’un événement intervenu à la date To se traduisant par une baisse du cours boursier. La différence entre la rentabilité réelle observée et la rentabilité attendue à partir de la date To correspond à une rentabilité anormale négative.

Figure 2

Calcul d’une rentabilité anormale négative

Les rentabilités anormales sont calculées sur les périodes (–1,+3) et (–1,+1) jours de bourse. Le cours boursier réel (Rit) est comparé à un cours attendu (Rit*) calculé selon le modèle de marché, recommandé par Brown et Warner (1985), reposant sur l’équation suivante :

Rit* = αi + βi Rmt + εit avec Rit* : Rentabilité attendue du titre i à la date t; αi = intersection de la droite de marché; βi = coefficient bêta du titre i; Rmt = Rentabilité du marché en t; εit = erreurs aléatoires. L’indice de marché retenu correspond à celui de la société étudiée. Les paramètres αi et βi sont estimés sur les 240 jours précédant la période d’observation correspondant à (-1,+3) jours de bourse autour de l’annonce. Pour chaque titre i et chaque date t de la période d’observation, une rentabilité anormale RAit est obtenue à partir d’un programme de calcul réalisé sur Excel Visual Basic reconstituant la valeur du coefficient βi avant de procéder au calcul des rentabilités anormales :

RAit = Rit – Rit* avec Rit : Rentabilité observée du titre i à la date t. Enfin, le mode de calcul des Rentabilités Anormales Cumulées (RAC) est présenté ci-après :

RACit = Σt/k=1 RAik avec RAik : Rentabilité anormale du titre i à l’instant k. L’échantillon final a été réduit des évènements qui présentaient des modifications extrêmes des cours boursiers supérieures à +/–30 %. Un test d’hypothèse t de Student avec un seuil de signification de 5 % des moyennes issues d’échantillons indépendants est enfin réalisé. Aussi, pour chaque RAMt, le test d’hypothèse répond aux questions suivantes :

H0 : Il existe une rentabilité anormale sur la période étudiée donc H0 : RAMt ≠ 0

H1 : Il n’y a pas de rentabilité anormale sur la période étudiée donc H1 : RAMt = 0

L’analyse des résultats doit intégrer les limites inhérentes à la méthodologie d’étude d’évènements. En effet, les écarts anormaux relevés sur les cours de bourse sont théoriquement attribués uniquement à l’annonce étudiée (changement de note). Or, la formation du cours de bourse est un processus complexe qui s’appuie sur un ensemble d’informations micro et macro-économiques ou non économiques (Cutler et al., 1989). Les marchés peuvent réagir à des annonces antérieures à l’évènement ou à des rumeurs d’évolutions futures des cash-flows. Elles sont traitées à des vitesses et à des degrés différents par les acteurs des marchés d’actions qui peuvent, en outre, faire l’objet de comportements moutonniers amplifiant les variations. L’analyse des études d’évènements est donc complexe car elle doit intégrer l’absence d’unicité comportementale.

Présentation de l’échantillon

L’objectif de réalisation d’une étude à l’échelon européen nous a conduit à identifier les 440 sociétés composant les principaux indices boursiers européens à la date du 1er juillet 2004 : l’AEX (Pays-Bas), l’ATX (Autriche), le CAC 40 (France), le DAX 30 (Allemagne), le SBF 250 (France), le FTSE 100 (Royaume-Uni), le MIB 30 (Italie), l’IBEX 35 (Espagne), le SMI (Suisse), et les indices européens sectoriels DJES. L’échantillon final comporte 182 firmes multinationales qui ont été effectivement concernées par un changement de notation par l’agence Standard and Poor’s sur la période comprise entre le 1er janvier 1998 et le 1er juillet 2006 avant la crise financière. Elles sont assez faiblement endettées et la moitié est cotée à la bourse de Londres ou de Paris. Les principaux secteurs d’activité sont l’industrie manufacturière et les services, la banque, l’assurance et l’eau et électricité, qui représentent chacun environ 10 % de l’échantillon. La note médiane A- s’explique par une forte concentration des notes comprises entre AA- et BBB. Les 402 changements de note relevés se décomposent en 311 dégradations et 91 relèvements de note seulement en raison notamment de la période d’étude comprenant le « e-krach » de 2001 à 2003.

Étude empirique du contenu informationnel des changements de notation financière

Nous présentons successivement les résultats des modifications de cours boursiers des firmes multinationales confrontées à une baisse ou à une hausse de leur note de crédit. Nous discutons ensuite des justifications apportées dans la littérature aux différents niveaux de réaction, puis des incidences sur la définition de leurs stratégies d’internationalisation.

Réactions des marches d’actions aux baisses de note

Le débat initial relatif à l’existence d’un surplus informationnel s’enrichit aujourd’hui d’une mesure de son niveau grâce aux travaux des théories de l’information, présentées précédemment, qui soutiennent l’hypothèse d’efficience des marchés : plus l’information générée est utile et plus les révisions effectuées par les marchés sont d’importance. Les changements de recommandations conduiraient à des variations de prix des actions de l’émetteur, si l’on admet la forme semi-forte d’efficience des marchés financiers énoncée par Fama (1965). Cette approche est reprise par Goh et Ederington (1999) selon lesquels la réaction des marchés dépend de deux questions de recherche : « L’annonce est-elle ou non une surprise pour les marchés. Si oui, quelle est l’importance intrinsèque de cette information ? ».

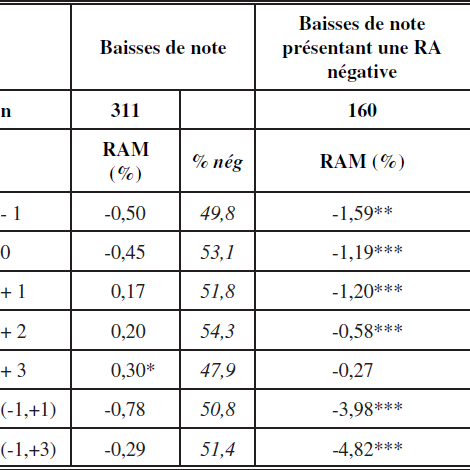

Les valeurs des variations des cours de bourse sont présentées dans le tableau 2 et exprimées en pourcentage. Elles traduisent le sens et l’intensité de la réaction des acteurs des marchés d’actions. Le jour (0) correspond au jour de l’évènement, en l’occurrence le jour de la publication officielle de l’annonce par l’agence Standard & Poor’s. La présentation des rentabilités anormales moyennes (RAM) journalières précède celle des rentabilités anormales moyennes cumulées (RAMC) déterminées sur les périodes d’études sélectionnées. La proportion des réactions des marchés d’actions, qui ont exclusivement un signe négatif, est présentée en italique dans une colonne distincte (% nég).

Tableau 2

RAMC des baisses de note

n = Taille de l’échantillon

RAM (%) = Rentabilités anormales moyennes exprimées en pourcentage

% nég = Proportion de RA(C) présentant un signe négatif

*; **; *** : Résultats significativement différents de zéro respectivement au seuil de 10%, 5% et 1% selon le test T de Student

La première colonne du tableau 2 montre l’absence de réaction moyenne significative des marchés d’actions à la suite d’une baisse de note. Les RAMC sont égales à –0,78 % et à –0,29 % sur les périodes (–1,+3) et (–1,+1) jours et incluent une RAM (0) de –0,45 %. Ces résultats sont proches de ceux de Norden et Weber (2004). Cependant, les RAMC de notre recherche sont très inférieures à celles de Barron et al. (1997) et de Iankova et al. (2009) qui atteignent des niveaux proches de –3 % et de –5 %. Nous rencontrons alors la difficulté de confronter des résultats à une littérature hétérogène sur le sujet. Au final, notre étude se différencie non seulement par la faiblesse des RAMC et par leur caractère non significatif.

Deux particularités de notre échantillon pourraient justifier une telle différence avec la revue de littérature. Premièrement, la sélection des entreprises comprend uniquement des sociétés composantes des indices boursiers. Le suivi de la situation de ces entreprises de la part des analystes actions serait plus strict que pour les autres sociétés cotées. Elles se caractérisent par une forte capitalisation et une note médiane supérieure à celle généralement constatée en Europe qui tendraient à limiter la correction. Les imperfections du marché et les corrections des prix des actions seraient en effet plus faibles pour les émetteurs de grande importance (Bernard et Thomas, 1989; Fama, 1998). Deuxièmement, le faible seuil utilisé pour supprimer les valeurs extrêmes de l’échantillon conduirait à des variations plus faibles des cours boursiers. Ainsi, si le seuil de rejet passe de 30 % à 100 %, les RAMC (–1,+1) et (–1,+3) constatées pour notre échantillon seraient de –1,44 % et –1,94 %, respectivement significatives à 10 % et 5 %, en lieu et place de RAMC non significatives égales à –0,78 % et à –0,29 %.

La deuxième colonne du tableau 2 indique le pourcentage de rentabilités anormales cumulées (RAC) individuelles effectivement négatives ( % nég). Si un consensus existe dans la littérature pour constater des RAM négatives dans le cas de dégradations, cette moyenne recouvre en réalité de nombreux cas de rentabilités anormales (RA) individuelles positives. Les proportions paraissent homogènes puisque les valeurs sont proches de 50 % pour chaque jour de l’étude et chaque catégorie d’annonce. Cette réalité n’a été relevée jusqu’à présent que par l’étude de Creighton et al. (2007), qui précise que seulement 56 % des RAC sont négatives à la suite de baisses de note sur le marché australien.

La troisième colonne du tableau 2 est centrée sur le sous-échantillon de 160 baisses de notes qui ont abouti à une RAC négative sur la période (–1,+3) jours. Les premières conclusions font ressortir une réaction non significative inférieure à –1 % et comprennent deux réalités distinctes regroupant près de 50 % des cas. La première catégorie concerne les annonces anticipées, ou considérées comme une bonne nouvelle par les investisseurs. La seconde catégorie porte sur les baisses de note qui fournissent des mauvaises nouvelles importantes et aboutiraient, en moyenne, à une diminution significative (–1,+1) et (–1,+3) de –3,98 % et –4,82 %, comparés à –0.78 % et à –0,29 % pour l’ensemble des baisses de notes. L’apport informationnel des agences serait dès lors difficilement contestable dans ces situations. Une telle lecture des résultats fait donc apparaître une diversité de situations qui nécessite une compréhension approfondie des différentes réactions relevées sur les marchés d’actions.

Justifications des variations de cours boursiers

La hausse des spreads de taux conduit à une correction du cours boursier en cas d’impact significatif sur les cash-flows futurs. Elle n’est constatée à la suite de l’annonce que si elle n’est pas anticipée par les acteurs du marché actions. Les réactions individuelles seraient donc variées car le niveau d’anticipation dépend de chaque situation analysée et certaines dégradations peuvent être considérées comme de bonnes nouvelles par certains actionnaires. Les principaux arguments développés dans la littérature sont repris et commentés ci-après.

Traitement d’informations publiques et confidentielles par les agences

Une part importante des débats en cours confronte les deux hypothèses suivantes. Premièrement, les agences ne feraient que diminuer les coûts d’information et résumer l’information publique sans apporter de nouvelles données (Wakerman, 1990). Deuxièmement, les agences délivreraient des informations privées au moyen de la baisse de note (Liu et al., 1999; Kim, 2003). Il demeure difficile de déterminer si les agences utilisent seulement un processus plus efficient de traitement de l’information publique ou si elles fournissent de l’information interne inconnue des investisseurs et analystes (Ederington et al., 1987). En effet, l’analyse réalisée par l’agence en collaboration avec les dirigeants de l’entreprise inclut des données non publiques : les prévisions établies par l’émetteur, les projets de croissance (y compris ses futures acquisitions), le détail de la structure de coûts, les budgets prévisionnels et le plan de financement de la dette. Par ailleurs, la faible réaction des prix des actions à une baisse de note s’expliquerait par le fait que les cours ne reflèteraient pas complètement l’information fournie par les agences (Hand et al., 1992). Les rapports de rating ne comportent en effet pas d’information précise, mais présentent uniquement les principaux arguments justifiant la variation de la note, qui n’indiquent pas de résultats précis de l’analyse quantitative. Les analystes boursiers ne seraient alors pas en mesure d’isoler et d’intégrer parfaitement les informations confidentielles traduites dans la note en raison de la prise en compte d’autres données publiques.

Niveau d’information des investisseurs

Schatt et Ohayon (2009) distinguent les investisseurs dits « amateurs » des investisseurs « professionnels ». Les premiers sont principalement les particuliers, qui ne disposent pas des compétences, des moyens et du temps pour traiter les informations. Ils utiliseraient alors les conclusions des analystes spécialisés des agences de notation en particulier en cas de mauvaises nouvelles, compte tenu de leur aversion au risque. Les investisseurs sous-informés semblent ainsi réagir à cette élévation du risque de défaut et entrainer des baisses de prix des actions par leurs opérations de revente de certains titres. En revanche, les investisseurs dits « professionnels » parmi lesquels les investisseurs institutionnels, intègreraient quasi-immédiatement toutes les données de marché, comme les modifications de résultats prévisionnels. Ils ne réagiraient pas ou faiblement aux annonces des agences. Néanmoins, les contraintes réglementaires peuvent les obliger à revendre les titres basculant dans la catégorie spéculative. Les gérants de ces fonds ont alors des réactions identiques qui renforcent l’incidence de la réaction (Gonzalez et al., 2004). Cet effet serait cependant limité désormais car les règles deviennent plus flexibles. Elles laissent le choix au gestionnaire de conserver les obligations notées en dessous de certains seuils, ou les céder à un horizon défini. Pour autant, les anticipations de telles liquidations peuvent provoquer des fuites en avant de la part d’autres opérateurs sur ces titres.

Lenteur de réaction des agences

La Bruslerie (2002) met en évidence la lenteur de réaction des agences qui entérineraient souvent des décisions déjà prises par les professionnels des marchés financiers, en raison de leur mode de fonctionnement. Le retard souvent constaté, entre le niveau de risque réel et le niveau de risque reflété par la note, s’expliquerait en partie par la dépendance des agences envers une information financière rétrospective et intermittente (données comptables publiées trimestriellement). De plus, les agences se caractérisent par l’utilisation d’une approche « through the cycle » (indépendante des cycles) qui néglige les variations cycliques de la qualité du crédit et permet de limiter la volatilité des notes (Löffler, 2005). La lenteur du processus de traitement d’une nouvelle information liée à la nature humaine, ainsi qu’à la rareté des révisions de note, contribue également à cette stabilité des notes. La rigidité du système de rating conduirait à des révisions lentes qui ne concerneraient que les cas où la situation financière est structurellement modifiée. Les agences attendraient le début de la confirmation des faits qui conduisent à un changement de note pour procéder effectivement à une annonce. Les révisions des agences ne feraient que confirmer des informations connues par les investisseurs boursiers (Matolcsy et Lianto, 1995). Les RAMC autour des changements de note pourraient donc résulter des annonces de bénéfices réalisés précédemment. La plupart des baisses de note seraient précédées du déclin des revenus actuels et des prévisions de bénéfices des analystes boursiers selon Ederington et Goh (1998). Cependant, Dichev et Piotroski (2001) précisent que les réactions ne seraient pas toujours liées aux modifications des résultats prévisionnels publiés par les entreprises car elles interviendraient même après un relèvement de bénéfices. Une baisse de note représente en effet une mauvaise nouvelle pour les exercices futurs et un signal fort annonçant de futurs changements de profitabilité. Ainsi, les corrections de bénéfices sont très largement supérieures dans le cadre des sociétés dégradées et seraient donc liées à des baisses de note non anticipées.

Transfert de richesse des obligataires vers les actionnaires

L’hypothèse de transfert de richesse des investisseurs obligataires vers les actionnaires constitue l’une des principales explications d’une hausse de cours boursier en réaction à une baisse de note (Dichev et Piotroski, 2001). En effet, l’existence de ressources limitées encouragerait les actionnaires à augmenter la rentabilité attendue en imposant aux dirigeants des investissements plus risqués, mais offrant de meilleures perspectives de cash-flows. Or, cette stratégie accroît dans le même temps le risque de défaut des obligations en circulation (Wakerman, 1990). Si une dégradation est due à ce type de projet, les obligations sont plus risquées et leur valeur diminue. Par opposition, le cours des actions augmenterait car le remboursement de la dette à un coût moindre permettrait d’accroître les bénéfices potentiellement distribuables. Au final, toutes les diminutions de notes ne seraient donc pas de mauvaises nouvelles pour les actionnaires.

Réactions des marches d’actions aux hausses de note

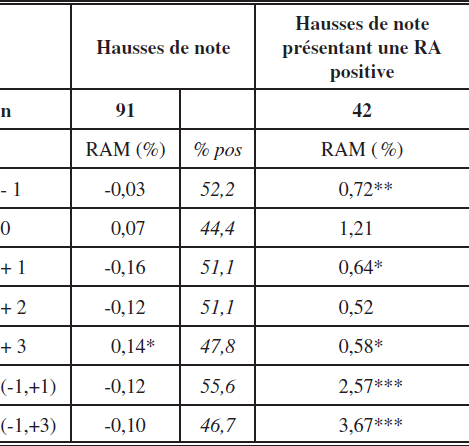

La logique de présentation et d’analyse du tableau 3 pour les hausses de note est identique à celle du tableau 2 qui a permis d’analyser les dégradations.

Tableau 3

RAMC des hausses de note

n = Taille de l’échantillon

RAM (%) = Rentabilités anormales moyennes exprimées en pourcentage

% pos = Proportion de RA(C) présentant un signe positif

*; **; *** : Résultats significativement différents de zéro respectivement au seuil de 10 %, 5 % et 1 % selon le test T de Student

La première colonne du tableau 3 montre l’absence de réaction significative et de forte ampleur à une hausse de note car aucune valeur ne dépasse 0,16 % en valeur absolue. Il semble que les marchés d’actions considèrent ces annonces comme des « non évènements » qui ne leur apporteraient aucune information supplémentaire. L’amélioration des conditions de crédit n’aurait pas d’incidence à court terme sur la croissance des bénéfices. En effet, la hausse de la note ne serait pas un paramètre qui déclenche à lui seul un rachat ou une fusion.

Ce constat est analogue à celui d’une grande majorité d’études américaines initiées par Holthausen et Leftwich (1986) dont la moitié relève des RAMC nulles à l’image de notre recherche, et dont l’autre moitié conclut à une réaction très faible n’excédant pas +0,5 %. Selon Ederington et Goh (1998), les bénéfices par action non attendus sont positifs et significatifs à la suite d’une hausse de note, mais le consensus paraît moins important que dans le cas des dégradations. Le contenu informationnel des hausses de note serait ainsi considéré comme moins élevé par les analystes actions et les marchés.

La deuxième colonne du tableau 3 « % pos » centre l’analyse sur les hausses de note qui ont entraîné une hausse du prix des actions. La proportion de RA(C) individuelles ayant un signe positif est à nouveau proche de 50 % avec des valeurs toutes comprises entre 45 % et 55 %. La troisième colonne du tableau 3 met en évidence le niveau particulièrement élevé des RAMC (–1,+1) et (-1,+3) : +2,57 % et +3.67 % pour la moitié des firmes qui bénéficient d’une augmentation de leur capitalisation boursière. La seule limite à cette démonstration concerne la réaction non significative inexpliquée le jour (0) de l’annonce par opposition aux jours (–1) et (+1). L’hypothèse 2, relative à l’absence de réaction significative suite à une hausse de note, n’est donc validée que pour la moyenne des résultats car une augmentation du cours boursier est relevée dans la moitié des cas. Ces réactions pourraient s’expliquer par une prise en compte de la baisse induite du coût du crédit dans les calculs de cash-flows futurs des firmes. De plus, cette annonce pourrait servir de déclencheur à une réaction des marchés financiers en raison de l’existence d’autres informations ou rumeurs concernant des projets de développement. La levée de fonds, sous forme de dettes financières, est ainsi facilitée et moins coûteuse. Les actionnaires pourraient donc valoriser plus fortement le titre en prévision d’un accroissement de rentabilité et d’une amélioration de la création de valeur actionnariale.

Notation et financement des stratégies d’internationalisation

Les conclusions des résultats empiriques relevés sur le cours des actions peuvent être prolongées aux conséquences plus larges de ces réactions sur les stratégies d’internationalisation. En effet, certains dirigeants des firmes multinationales des pays de la Triade sont confrontés à une spirale négative qui débute par des difficultés conjoncturelles de débouchés sur leurs marchés nationaux, en particulier depuis la crise financière et l’avènement de nouveaux concurrents issus des pays émergents. Ce besoin de croissance et d’expansion à l’étranger les conduit souvent à réaliser des investissements directs à l’étranger dans le cadre de fusions-acquisitions de filiales, ou de création de filiales ex-nihilo sous la forme de joint-venture (coentreprise). Ces investissements, financés en partie ou en totalité par de l’endettement, génèrent une dégradation de la situation financière sanctionnée par une baisse de la notation. Or, cette annonce conduit au relèvement du coût du crédit lui-même générateur de baisse du slack financier et du cours boursier dans la moitié des cas comme indiqué dans notre étude. Les dirigeants doivent alors rapidement procéder à des restructurations internes (réduction des coûts, plans sociaux) afin de se désendetter et d’être en mesure de poursuivre leur stratégie de diversification internationale. L’objectif est de retrouver leur cotation boursière initiale à l’aide des rendements futurs, délivrés par ces stratégies, qui leur permettraient de compenser l’élévation du coût du crédit.

Nous terminerons ces discussions par les particularismes des firmes multinationales de pays émergents. Ces dernières bénéficient notamment d’une taille importante et d’un marché national en forte croissance qui sont en principe favorables à leur notation financière grâce à la diversification des risques et aux capacités de couverture des frais financiers. Elles ont cependant longtemps été confrontées à des blocages de financement de leurs opportunités de croissance. Des améliorations tangibles sont cependant notées, depuis le début des années 1990, qui les conduisent à un rattrapage progressif sur les normes de structure financière des firmes des pays développés (Fernandes, 2011). L’accès à l’endettement serait donc facilité depuis leur intégration dans l’économie mondiale. Cependant, les dirigeants ont tendance à mal maitriser leurs investissements directs à l’étranger, ce qui pourrait conduire à des dégradations plus fortes de leur notation en cas de rendements plus faibles qu’attendus. Ainsi, ils surenchérissent par rapport à leurs homologues des pays de la Triade pour acquérir des sociétés dans les pays développés (Hope et al., 2011). De plus, les formes d’organisation familiale et composée d’un actionnariat concentré, qui prévalent dans les pays émergents, seraient sous-optimales pour leurs investissements directs à l’étranger (Bhaumik et al., 2010).

Conclusion

Les résultats de l’importance de la réaction sur le prix des actions à la suite de baisses de note sont contrastés. Il y aurait un contenu informationnel limité en moyenne, mais les dirigeants doivent être conscients que, dans plus d’un cas sur deux, une forte baisse de la capitalisation boursière d’environ -4 % est relevée au cours des 3 jours de bourse entourant l’annonce. Par ailleurs, si les marchés d’actions semblent considérer, en moyenne, que les hausses de note ne leur fournissent aucune information particulière, le centrage sur les réactions positives fait apparaître également une autre réalité. Ainsi, le prix de l’action augmenterait dans la moitié des situations de l’ordre de +3 % en réponse à un relèvement de note.

En conséquence, ces résultats ne valident que dans des situations particulières l’asymétrie de réaction des marchés d’actions. Ces conclusions permettent de préciser le cadre normatif dans lequel les dirigeants du XXIème siècle s’inscrivent. Ils se doivent d’intégrer, en amont, la question du financement de leur stratégie et d’anticiper, en aval, les répercussions de ces décisions sur le cours boursiers de leur firme et leurs implications au regard des actionnaires. La notion de création de valeur actionnariale, sur laquelle se base une part importante de l’évaluation de leur performance, est en effet étroitement liée à l’évolution du prix des actions. De plus, les hausses d’intérêts versés induites systématiquement par les dégradations de note impliquent une baisse des bénéfices et donc des dividendes potentiellement distribuables. En dépit des critiques récurrentes à leur encontre, les agences de notation vont poursuivre en 2012, et plus que jamais en raison du contexte économique mondial difficile, leur travail d’évaluation des risques de défaut. Il est d’ailleurs à supposer que les conséquences des changements de note pour les dirigeants, à la recherche de financement pour affronter une baisse d’activité, une nouvelle concurrence de firmes multinationales de pays émergents ou pour investir sur les marchés de ces dernières, sont d’autant plus fortes depuis la crise financière.

Enfin, il importe de mettre en évidence l’une des principales limites méthodologiques de notre étude. Elle porte sur les difficultés de généralisation de certaines conclusions, en raison notamment de la concomitance des changements de notation avec d’autres évènements ou annonces de la firme. La difficulté d’isoler l’impact de la modification de la note avec assurance est un problème récurrent à ce type d’étude sur les cours boursiers. En dépit de la recherche des principaux évènements concomitants autour de la date de l’annonce, il demeure en effet des zones d’incertitude à propos du ou des facteurs déclencheurs d’une réaction des marchés boursiers, tant le processus paraît complexe. L’élargissement de cette recherche s’appuierait donc prioritairement sur l’étude de l’anticipation des marchés boursiers. L’une des questions fondamentales encore non résolue est en effet de savoir si les agences de notation réagissent en amont ou en aval des prix des actions. Pour déterminer si l’information est déjà prise en compte par le marché boursier à la date de la dégradation, il conviendrait d’analyser l’évolution des spreads de taux et des marchés de dérivés de crédit, autour de la date d’annonce, afin de déceler d’éventuelles variations. Par ailleurs, les analyses devraient intégrer le manque de rationalité dans les décisions des marchés et le comportement moutonnier reconnu de la plupart des analystes boursiers, mis en évidence notamment par la finance comportementale. Il conviendrait d’inclure finalement une analyse détaillée de la revue de presse et des rapports des agences de notation attachés à chaque évolution de notation financière.

Parties annexes

Note biographique

François Lantin est Maître de Conférences dans le département Finance de l’IAE Lyon – Université Jean Moulin Lyon 3. Il est responsable de plusieurs masters dans le domaine de l’expertise comptable et audit et coordonne l’ensemble de ces formations. Ses enseignements portent principalement sur la construction et l’analyse des comptes individuels et consolidés en normes IFRS. Ses activités de recherches ont fait l’objet de plusieurs publications et chapitres d’ouvrage portant sur les conséquences de la notation financière sur le cours boursier et les stratégies des firmes multinationales européennes.

Bibliographie

- Abad-Romero P.; Robles-Fernandez M.D. (2007). « Bond rating changes and stocks returns : Evidence from the Spanish stock market », Spanish Economic Review, Vol. 9, p. 79-103.

- Batsch L. (1999). Finance et stratégie, Economica, 398p.

- Barron M.J.; Clare A.D.; Thomas S.H. (1997). « The effect of bond rating changes and new ratings on UK stock returns », Journal of Business Finance and Accounting, Vol. 24, Iss. 3/4, p. 497-509.

- Bernard V.L.; Thomas J.K. (1989). « Post-earnings-announcement drift : Delayed price response or risk premium », Journal of Accounting Research, Suppl., Vol. 27, p. 1-36.

- Bhaumik S.; Driffield N.; Pal S. (2010). « Does ownership structure of emerging-market firms affect their outward FDI ? The case of the Indian automotive and pharmaceutical sectors », Journal of International Business Studies, Vol. 41, Iss. 3, p. 437-450.

- Boubakri N.; Guedhami O.; Mishra D. (2010). « Family control and the implied cost of equity : Evidence before and after the Asian financial crisis », Journal of International Business Studies, Vol. 41, Iss. 3, p. 451-474.

- Burgman T.A. (1996). « An empirical examination of multinational corporate capital structure », Journal of International Business Studies, Vol. 27, Iss. 3, p. 553-570.

- Brown S.J.; Warner J.B. (1985). « Using daily stock returns : The case of event studies », Journal of Financial Economics, Vol. 14, Iss. 1, p. 3-31.

- Chandra U.; Nayar N. (1998). « The information content of commercial paper rating downgrades : Further evidence », Journal of Accounting, Auditing and Finance, Vol. 13, p. 417-435.

- Chkir I.E., Cosset J-C. (2001). « Diversification strategy and capital structure of multinational corporations », Journal of Multinational Financial Management, Vol. 11, p. 17-37.

- Choy E.; Gray S.; Ragunathan V. (2006). « Effect of credit ratings changes on Australian stock returns », Accounting and Finance, Vol. 46, Iss. 5, p. 755-769.

- Colovic A.; Mayrhofer U. (2011). « La reconfiguration de l’espace mondial et les stratégies de localisation des firmes multinationales », Management international, Vol.16, N°1, p. 1-11.

- Covitz D.M.; Harrisson P. (2003). « Testing conflicts of interest at bond rating agencies with market anticipation : Evidence that reputation incentives dominate », FEDS Working paper No. 2003-68, Federal Reserve Board.

- Creighton A.; Gower L.; Richards A.J. (2007). « The impact of ratings changes in Australian financial markets », Pacific-Basin Finance Journal, Vol. 15, Iss. 1, p. 1-17.

- Cutler D.M.; Poterba J.M.; Summers L.H. (1989). « What moves stock prices », The Journal of Portfolio Mangement, Vol. 15, Iss. 3, p. 4-12.

- Dichev I.D.; Piotroski J.D. (2001). « The long-run stock returns following bond ratings changes », The Journal of Finance, Vol. 56, Iss. 1, p. 173-203.

- Ederington L.; Yawitz J.; Roberts B. (1987). « The informational content of bond ratings », Journal of Financial Research, Vol. 10, Iss. 3, p. 211-226.

- Ederington L.H.; Goh J.C. (1998). « Bond rating agencies and stock analysts : who knows what when ? », Journal of Financial and Quantitative Analysis, Vol. 33, Iss. 4, p. 569-585.

- Eiteman D.K.; Stonehill A.I.; Moffett M.H. (2007), Multinational Business Finance, Addison Wesley, Pearson, 784 p.

- Fama E.F. (1965). « The behaviour of stock market prices », Journal of Business, Vol. 38, Iss. 1, p. 34-105.

- Fama E.F. (1998). « Market efficiency, long-term returns, and behavioral finance », Journal of Financial Economics, Vol. 49, Iss. 3, p. 283-306.

- Faverjon C. (2001). Les recentrages d’entreprises : motivations, caractéristiques et influence sur la valeur. Le cas des entreprises françaises cotées sur la période 1989-1998, Thèse de doctorat, Université Lyon 3, 406 p.

- Felton J.; Hearth D.; Liu P. (1995). « The information content of security analyses : Evidence from Standard and Poor’s common stock quality ranking changes », Journal of Business Finance and Accounting, Vol. 22, Iss. 7, p. 975-989.

- Fernandes N. (2011). « Global convergence of financing policies : Evidence for emerging-market firms », Journal of International Business Studies, Vol. 42, Iss. 8, p. 1043-1059.

- Filatotchev I.; Piesse J. (2009). « R&D, internationalization and growth of newly listed firms : European evidence », Journal of International Business Studies, Vol. 40, Iss. 9, p. 1260-1276.

- François-Heude A.; Paget-Blanc E. (2004). « Les annonces de rating : Impact sur le rendement des actions cotées sur Euronext-Paris », Banque et Marchés, N° 70, p. 16-28.

- Ghemawat P.; Hout T. (2008). « Tomorrow’s global giants. Not the usual suspects », Harvard Business review, Vol. 86, Iss. 11, p.80-88.

- Glascock J.L.; Davidson III W.N.; Henderson Jr. G.V. (1997). « Announcements effects of Moody’s bond ratings changes on equity returns », Quarterly Journal of Business and Economics, Vol. 26, Iss. 3, p. 67-78.

- Goh J.C.; Ederington L.H. (1993). « Is a bond rating downgrade good news, bad news, or no news to stockholders ? », The Journal of Finance, Vol. 48, Iss. 5, p. 2001-2008.

- Goh J.C.; Ederington L.H. (1999). « Cross-sectional variation in the stock market reaction to bond rating changes », Quarterly Review of Economics and Finance, Vol. 39, Iss. 1, p. 101-112.

- Gonzalez F.; Haas F.; Johannes R.; Persson M.; Toledo L.; Violi R.; Zins C.; Wieland M. (2004). « L’incidence des notations sur les dynamiques de marché : Une revue de littérature », Revue de la Stabilité Financière, N°4, Banque de France.

- Graham J.R.; Harvey C.R. (2001). « The theory and practice of corporate finance : evidence from the field », Journal of Financial Economics, Vol. 60, Iss. 2/3, p. 187-243.

- Hand J.; Holthausen R.; Leftwich R. (1992). « The effect of bond rating agency announcements on bond and stock prices », The Journal of Finance, Vol. 67, Iss. 2, p. 733-752.

- Hearn B.; Piesse J.; Strange R. (2010). « Market liquidity and stock size premia in emerging financial markets : The implications for foreign investment », International Business Review, Vol. 19, Iss. 5, p. 489-501.

- Holthausen R.W.; Leftwich R.W. (1986). « The effect of bond rating changes on common stock prices », Journal of Financial Economics, Vol. 17, Iss. 1, p. 57-89.

- Hope O.; Thomas W.; Vyas D. (2011). « The cost of pride : Why do firms from developing countries bid higher ? », Journal of International Business Studies, Vol. 42, Iss. 1, p. 128-151.

- Iankova E.; Pochon F.; Teïletche J. (2009). « L’impact des décisions des agences de notation sur le prix des actions : Une comparaison du cas français avec les cas européen et américain », Économie et prévision, N°188, p. 1-21

- Jensen M.C.; Meckling W.H. (1976). « Theory of the firm : Managerial behavior, agency costs and ownership structure », Journal of Financial Economics, Vol. 3, Iss. 4, p. 305-360.

- Johanson J.; Vahlne J.-E. (1977). « The internationalization process of the firm – A model of knowledge development and increasing foreign market commitments », Journal of International Business Studies, Vol. 8, Iss. 1, p.25-34.

- Johanson J.; Vahlne J.-E. (2009). « The Uppsala internationalization process model revisited : From liability of foreignness to liability of outsidership », Journal of International Business Studies, Vol. 40, Iss. 9, p.1411-1431.

- Karyotis D. (1997). « La notation financière : Quand une information devient un instrument de décision », Revue d’Économie Financière, N°41, p. 57-68.

- Kim Y. (2003). « Why do stock prices react to bond rating downgrades ? », Managerial Finance, Vol. 29, Iss. 11, p. 93-107.

- Kuhner C. (2001). « Financial rating agencies : Are they credible ? – Insights into the reporting incentives of rating agencies in times of enhanced systemic risk », Schmalenbach Business Review, Vol. 53, Iss. 1, p. 2-26.

- La Bruslerie H. de (2002), Gestion obligataire – Tome 1 : Marchés, taux d’intérêts et actifs financiers, 2ème édition, Economica, Paris, 591p.

- Lantin F. (2010). Impacts de la notation financière sur le prix des actions, Editions Universitaires Européennes, Sarrebruck, 434p.

- Lantin F.; Roy P. (2009). « Le rôle du rating dans une stratégie de croissance externe », Revue Française de Gestion, N° 191, p. 15-32.

- Lee K.C.; Kwok C.C.Y. (1988). « Multinational corporations vs. Domestic corporations : International environmental factors and determinants of capital structure », Journal of International Business Studies, Vol. 19, Iss. 2, p. 195-217.

- Li S.; Qiu J.; Wan C. (2011). « Corporate globalization and bank lending », Journal of International Business Studies, Vol. 42, Iss. 8, p. 1016-1042.

- Liu P.; Seyyed F.J.; Smith S.D. (1999). « The independent impact of credit rating changes – The case of Moody’s rating refinement on yield premiums », Journal of Business Finance and Accounting, Vol. 26, Iss. 3/4, p. 337-363.

- Löffler G. (2005). « Avoiding the rating bounce : Why rating agencies are slow to react to new information », Journal of Economic Behaviour and Organization, Vol. 56, Iss. 3, p. 365-381.

- Low P.Y.; Chen K.H. (2004). « Diversification and capital structure : Some international evidence », Review of Quantitative Finance and Accounting, Vol. 23, Iss. 1, p. 55-71.

- Mansi S.A.; Reeb D.M. (2002). « Corporate international activity and debt financing », Journal of International Business Studies, Vol. 33, Iss. 1, p. 129-147.

- Matolcsy Z.P.; Lianto T. (1995). « The incremental information content of bond rating revisions : The Australian evidence », Journal of Banking and Finance, Vol. 19, Iss. 5, p. 891-902.

- Mayrhofer U. (2011) (sous la direction de), Le management des firmes multinationales, Vuibert, Paris, 268p.

- Métais E.; Véry P.; Hourquet P.-G. (2010). « Le paradigme d’Uppsala : la distance géographique et l’effet de réseau comme determinants des decisions d’acquisitions internaionales (1990-2009) », Management International, Vol. 15, N°1, p. 47-58.

- Modigliani F.; Miller M.H. (1958). « The cost of capital, corporation finance and the theory of investment », American Economic Review, Vol. 48, Iss. 3, p. 261-297.

- Norden L.; Weber M. (2004). « Informational efficiency of credit default swap and stock markets : The impact of credit rating announcements », Journal of Banking and Finance, Vol. 28, Iss. 11, p. 2813-2843.

- Palard J-E. (2007). « Recentrage stratégique et politique de financement : Le cas des firmes cotées en Europe (1987-2003) », Finance Contrôle Stratégie, Vol. 10, N° 3, p. 111-137.

- Polignac J.F. de (2002), La notation financière : L’approche du risque de crédit, coll. Les essentiels de la banque, La revue banque, 128p.

- Purda L.D. (2007). « Stock market reaction to anticipated versus surprise rating changes », The Journal of Financial research, Vol. 30, Iss. 2, p. 301-320.

- Schatt A.; Ohayon T. (2009). « Les agences de notation fournissent-elles des informations nouvelles ? », Analyse Financière, N°30, p.54-56.

- Shapiro A.C. (2006), Multinational Financial Management, Wiley, 768p.

- Spence M. (1973). « Job market signalling », Quarterly Journal of Economics, Vol. 87, Iss. 3, p. 355-374.

- Steiner M.; Heinke V.G. (2001). « Event study concerning international bond price effects of credit rating actions », International Journal of Finance and Economics, Vol. 6, Iss. 2, p. 139-157.

- UNCTAD (2011). World Investment Report. Non-equity modes of international production and development, New York/Geneva : United Nations conference on trade and development.

- Vassalou M.; Xing Y. (2003). « Equity returns following changes in default risk : New insights into the informational content of credit ratings », Working paper, Columbia Business School.

- Wakerman L. M. (1990). « The real function of bond rating agencies », The modern theory of corporate finance, Smith, C. McCaw Hill.

- Wells W.H. (2004). « A beginner’s guide to event studies », Journal of Insurance Regulation, Summer, Vol. 22, Iss. 4, p. 61-70.

- Zaima J.K.; McCarthy J. (1988). « The impact of bond rating changes on common stocks and bonds : Tests of the wealth redistribution hypothesis », The Financial Review, Vol. 23, Iss. 4, p. 483-498.

Parties annexes

Biographical note

François Lantin is an associate professor at University of Lyon School of Management (IAE Lyon 3). He manages several Masters in Accounting and Auditing and coordinates all the courses in these fields. His teaching revolves mainly around the construction and analysis of IFRS individual and consolidated financial statements. The principal focus of his research is credit rating and he has published several articles and book chapters on its impact on stock prices and the strategies of European multinational companies.

Parties annexes

Nota biográfica

François Lantin es un Catedrático del departamento de Finanzas de la IAE Lyon – Universidad Jean Moulin Lyon 3. Es responsable de varios másteres en el dominio de peritajes y auditoría contable, además de coordinar la totalidad de dichas formaciones. Su cátedra se dirige principalmente a la construcción y análisis de las cuentas individuales y consolidadas de las normas IFRS. Sus obras e investigaciones han sido objeto de varias publicaciones en los temas relacionados con las consecuencias de la notación financiera sobre la cotización de la bolsa y las estrategias de empresas multinacionales europeas.

Liste des figures

Figure 1

Impacts des notes sur les spreads de taux

Figure 2

Calcul d’une rentabilité anormale négative

Liste des tableaux

Tableau 1

Impacts des changements de note sur les prix des actions

Tableau 2

RAMC des baisses de note

Tableau 3

RAMC des hausses de note

10.7202/1006914ar

10.7202/1006914ar