Résumés

Résumé

La crise financière des subprimes a conduit les autorités prudentielles à repenser le cadre normatif des Accords de Bâle pour y inclure un volet macroprudentiel. Cette vision plus générale des risques doit permettre de pallier les insuffisances des Accords dits Bâle I et Bâle II, qui s’inscrivent exclusivement dans une vision microprudentielle des risques. Cet article analyse l’ajustement des Accords de Bâle pour faire face aux défis présentés par la crise de 2008. La récente évolution vers un cadre macroprudentiel est liée aux failles générées par la généralisation fallacieuse de l’évaluation individualisée des risques financiers. Le nouvel Accord (Bâle III) inclut une exigence en fonds propres pour des risques globaux. Néanmoins, les défis auxquels sont confrontées les autorités de régulation restent nombreux.

Corps de l’article

Introduction

La question des risques extrêmes revêt une importance particulière qui se justifie par l’impact désastreux des pertes que peut subir un établissement financier. Elle constitue un domaine d’intérêt public dans la mesure où elle représente une menace pour la stabilité du système financier. La crise financière dite des subprimes qui s’est déclenchée durant l’été 2007 est l’un des événements les plus marquants de l’histoire financière. Sa particularité est à relier non seulement aux causes qui ont conduit à un effondrement rapide des cours boursiers mais aussi aux conséquences qu’elle eut dans différents domaines. La principale réponse politique à cette crise particulière, formulée lors du sommet du G20 à Londres en avril 2009, consiste en un renforcement de la supervision bancaire menée par le Comité de Bâle.

Le Comité de Bâle pour la supervision bancaire(CBSB) vise à promouvoir la coopération entre superviseurs bancaires pour améliorer la surveillance bancaire. Il constitue ainsi le principal organe international qui émet des recommandations précises sur un certain nombre de problématiques aux superviseurs qui peuvent l’imposer à leurs établissements financiers. C’est à l’initiative du G10 que le Comité de Bâle est créé en 1974[1]. Son objectif est de proposer des recommandations que les régulateurs nationaux peuvent adopter. Les différentes recommandations formulées sont soumises aux pays membres mais n’ont pas force de loi.

La crise financière des subprimes a conduit le régulateur à repenser le cadre normatif définit par le CBSB en imposant des exigences plus strictes notamment en ce qui concerne les fonds propres. Les règles imposées par les instances de réglementation sont soumises à une nécessité d’équilibre car des contraintes trop fortes conduiraient à un ralentissement de l’activité économique et des exigences insuffisantes à des prises de risques démesurées. Au-delà des ces aspects réglementaires, les établissements financiers ont tout intérêt à mettre en oeuvre des modèles soucieux de cet équilibre.

Les décisions prises par le Comité ont été concrétisées par trois principaux dispositifs. Bâle I (1988) introduit les premières directives qui portent essentiellement sur le risque de crédit. La pression sur les marchés financiers et l’importante croissance du risque de marché conduisent à un amendement à Bâle I dès 1996. Les réflexions sur un deuxième accord sont menées dès 2001 à l’initiative des banques qui exigent des règles plus spécifiques au risque de marché. Bâle II est adopté par les banques centrales en 2004 et introduit fin 2006 dans les différents pays concernés. Suite à la crise des subprimes, un amendement aux Accords Bâle II est mis en place en 2009. Il est intégré aux Accords Bâle III, approuvés lors du sommet du G20 à Séoul (septembre 2010).

L’évolution des dispositifs prudentiels du Comité de Bâle est assez particulière. Les premiers accords s’inscrivent essentiellement dans une approche microprudentielle des risques au motif qu’une supervision efficace des risques individuels garantit une stabilité financière au niveau global. Cette généralisation fallacieuse est palliée dans l’Accord Bâle III qui prévoit un cadre macroprudentiel d’évaluation des risques financiers. Cet article analyse l’ajustement des dispositifs de Bâle pour faire face aux défis présentés par la crise des subprimes.

Nous présentons dans une première section le cadre microprudentiel des Accords Bâle I et Bâle II : nous revenons sur la crise des subprimes et nous montrons les limites de ces accords. Dans un deuxième point, nous analysons l’évolution des accords vers un cadre macroprudentiel : nous expliquons en quoi cette évolution est nécessaire et nous présentons le nouveau dispositif règlementaire Bâle III, et notamment son cadre macroprudentiel. Nous formulons quelques remarques conclusives.

1. Bâle I et Bâle II : une vision microprudentielle des risques

Les conséquences macroéconomiques de la crise financière de 2007-2009 et le risque systémique qu’elle a déclenché ont révélé les insuffisances de la réglementation définie dans les Accords Bâle I et Bâle II. Les normes formulées dans les accords s’inscrivent essentiellement dans une approche microprudentielle des risques qui suppose qu’une supervision efficace de ces risques permet d’éviter un risque systémique. Cette généralisation fallacieuse est mise en évidence par la crise financière des subprimes qui conduit le Comité de Bâle à envisager une nouvelle réglementation prudentielle. Selon Cartapanis (2011), cette nouvelle conception des risques permet d’envisager un nouveau paradigme macroprudentiel. Nous revenons sur le déroulement de la crise financière des subprimes avant de souligner les limites des Accords Bâle I et Bâle II.

1.1 La crise financière des subprimes

Can it happen again? titrait Hyman Minsky en 1982 en référence à la Grande Dépression qui a suivi le krach de 1929. Cette question était dans tous les esprits lorsque la crise des subprimes s’est déclenchée bien que l’idée défendue par Minsky (1982), qui supposait la nature endogène et systématique des crises dans le système capitaliste, était loin de faire l’unanimité. L’éclatement de la bulle spéculative des prix de l’immobilier a conduit à une crise bancaire puis financière dont le caractère systémique en fait l’une des plus grandes crises de l’histoire financière. Mais au-delà de cette crise, un débat plus profond entre économistes reprend et deux écoles de pensée s’affrontent. D’un côté, les partisans de la main invisible sont favorables à l’inaction des pouvoirs publics au profit d’une auto-régulation des marchés. L’école keynésienne prône une intervention étatique soutenue pour pallier aux imperfections des marchés. Un point d’accord fait consensus entre les deux courants de pensée : c’est l’intervention nécessaire des pouvoirs publics en période de crise. Avant de proposer une analyse économique de la crise, nous revenons sur les faits marquants.

1.1.1 Le déroulement de la crise

La bulle immobilière du marché américain éclate au second semestre 2006 et la crise des subprimes est déclarée durant l’été 2007 avec, entre autres, l’insolvabilité de deux grandes banques allemandes, l’IKB Bank et la Sachsen-Landesbank, dont on soupçonnait l’exposition à des prêts subprimes. Le rapport trimestriel de la BRI (2007) récapitule les différentes dates clés qui ont conduit à la crise et reprises dans la figure 1. Au mois de juin 2007, plusieurs titres voient leur note abaissée par Moody’s et Bear Stearns annonce la fermeture de 2 fonds spéculatifs, dont l’un est renfloué le 22 juin à hauteur de 3,2 milliards de dollars. Le mois de juillet est marqué par une succession de déclassement, des difficultés dans le secteur immobilier américain et des pertes financières dues aux expositions à des prêts subprimes. Le mois d’août 2008 est celui du secours : la première semaine, les pertes de l’IKB Bank conduisent à la mise en place d’un fond de secours de 3,5 milliards d’euros tandis qu’aux États-Unis, American Home Mortgage Investment Corp. est déclarée en faillite. Trois jours plus tard, BNP Paribas suspend le rachat de 3 fonds de placement et la BCE injecte 95 milliards d’euros de liquidité sur le marché interbancaire. Le 17 août, la Fed réduit son taux d’escompte de 50 points de base et autorise un financement à terme pendant 30 jours. L’idée d’une crise circonscrite au marché immobilier est dans tous les esprits, notamment celui de Ben Bernanke, le président de la Fed, qui déclare le 05 juin 2007 : « (…) Il est peu vraisemblable que les difficultés du marché des subprimes se propagent au reste de l’économie ou au système financier ». Mais les déclassements par les agences de notation et l’assèchement de la liquidité sur certains marchés commencent à infirmer l’idée d’une crise sectorielle. Le marché interbancaire est en crise avec des écarts records entre le taux de prêts interbancaires au jour le jour et le taux de prêts avec garantie. Les politiques de baisse des taux d’intérêt menées par les banques centrales, notamment aux États-Unis, ne suffisent pas à rétablir la confiance envers des banques qui risquent de subir des pertes dont les montants sont inconnus. Plusieurs estimations sont proposées tout au long de la crise : en juillet 2007, le président de la Fed estime entre 50 et 100 milliards de dollars de pertes des prêts subprimes alors que Lehman Brothers établit fin 2007 une fourchette comprise entre 250 et 320 milliards de dollars et la Deutsche Bank évoque une perte oscillant entre 300 et 400 milliards de dollars. En mars 2008, le chiffre de 400 milliards semble faire consensus mais le FMI avance en avril 2008 une estimation de 565 milliards de dollars pour les banques et 1000 milliards pour le secteur financier. Aux États-Unis, les grandes banques commencent à être en difficulté : Northen Rock est nationalisée en septembre 2007 et un an plus tard, Fannie Mae et Freddie Mac sont mises sous tutelle. Le mois de septembre 2008 est marqué par la faillite de Lehman Brothers, la nationalisation d’AIG et le rachat de Washington Mutual par JP Morgan.

1.1.2 Une analyse économique de la crise

Le Conseil d’analyse économique (CAE) a consacré un rapport sur la crise des subprimes(2008) et présente les facteurs à l’origine de la crise. Il note l’effet de surprise de cette crise qui semblait circonscrite aux États-Unis : « (…) ces marchés n’annonçaient pas de ralentissement mondial. Ils signalaient tous le risque d’un ralentissement américain, mais un ralentissement qui ne se transmettrait pas au reste du monde : c’est la théorie dite du “découplage” ». Par ailleurs, le caractère plus volatile des marchés semblait légitime à cause du niveau historiquement bas de la volatilité. Finalement la crise éclate et la question que se posent tous les experts est la suivante : comment la crise sur le marché des subprimes qui représente 5 % de la capitalisation boursière américaine a pu se propager aux autres marchés?

La position retenue par le CAE met en cause plusieurs déséquilibres financiers mondiaux que la crise sur le marché des subprimes a accentué. Le rapport du CAE présente trois causes majeures (schématisées dans la figure 2) de la crise des subprimes :

-

des déséquilibres macroéconomiques : l’appétit des pays émergents conduit à une augmentation conséquente de leurs réserves de change, ce qui crée un manque de liquidité. Parallèlement, les États-Unis s’endettent de plus en plus auprès de ces pays émergents qui ont fortement confiance dans le dollar. La situation macroéconomique d’avant crise illustre parfaitement l’idée d’un paradoxe de la tranquillité développé par Minsky (1982). Un environnement vertueux avec des taux d’intérêt bas favorise le surendettement des agents économiques qui éprouvent alors des difficultés de remboursement lorsque les taux d’intérêt augmentent. Par ailleurs, ce paradoxe de la tranquilité s’ajoute à un paradoxe de la crédibilité (Borio et Shim, 2007). Ce dernier se caractérise par la lutte contre l’inflation menée par les banques centrales, ce qui conduit à une importante liquidité sur les marchés et de faibles rendements obligataires, d’où une diminution des primes de risques. Le CAE met en évidence six faits stylisés schématisés par la figure 2 dont la conjonction a été à l’origine des déséquilibres :

-

Un excès de liquidité mondial : deux types de facteurs sont à l’origine de cet excès :

* Facteurs exogènes : l’excédent commercial et les taux d’épargne des pays émergents conduisent à une augmentation des réserves de change d’où une augmentation de la liquidité mondiale.

* Facteurs endogènes : le choc de productivité a contribué à la croissance couplée à des taux d’intérêt bas et à des innovations financières. Ce cocktail conduit à une expansion du crédit contribuant ainsi à une augmentation de la liquidité mondiale.

Une diminution globale de l’inflation et de sa volatilité. L’inflation aurait dû augmenter du fait de l’excès de liquidité sur les marchés mais la lutte contre l’inflation menée par les banques centrales et les positions concurrentielles des pays émergents ont contribués à une forte diminution de l’inflation.

Une baisse généralisée des primes de risque. L’excès de liquidité pousse les agents vers des placements plus risqués donc plus rémunérateurs tandis que les obligations, du fait d’une moindre rentabilité, voient leur demande baisser, d’où une diminution du risque et de son prix. La croissance, l’excès de confiance, la baisse de l’inflation contribuent ainsi à une diminution des primes de risques.

Une baisse des taux d’intérêt à long terme. Les baisses conjuguées des primes de risque, de l’inflation et de sa volatilité favorisent la baisse des taux d’intérêt à long terme. La volonté politique de diminution des déficits publics et ainsi des emprunts contribuent aussi à cette baisse des taux d’intérêt.

Une expansion du crédit dans un contexte non inflationniste. La baisse des taux d’intérêt et des primes de risques contribuent à une expansion du crédit d’autant plus importante que la lutte contre l’inflation et la concurrence des pays émergents ne permet pas une augmentation de l’inflation.

Une montée des prix des actifs. L’offre d’actifs étant limitée, l’excès de liquidité a conduit à une augmentation du prix des actifs, qui par l’effet de l’accélérateur financier, contribue à l’augmentation des crédits.

-

des dysfonctionnements microéconomiques. L’endettement des ménages de type ninja (no income, no job, no asset) a été favorisée suite aux catastrophes naturelles qui ont touché les États-Unis. Mais les taux variables et la capacité de remboursement de ce type de ménage ont contribué à une augmentation du taux de défaut et à la vente de biens en dessous du prix de marché.

Des pratiques financières dites de haut risque. Les néokeynésiens défendent l’idée d’un marché financier libéral à bout de souffle pour expliquer une partie de la crise des subprimes. Ils mettent en cause une spéculation incontrôlable et prônent le retour à une régulation par l’État. D’aucuns estiment même que les crédits hypothécaires de type subprimes n’ont fait qu’accentuer une crise déjà en route dont les causes sont à rechercher dans la dérèglementation, la mondialisation et la pression sur les revenus. Les nouvelles techniques de titrisation, qui permettent le transfert du risque de crédit, ont été fortement critiquées au lendemain de la crise notamment à cause de leur complexité. Les innovations financières contribuent fortement au risque opérationnel et indirectement au risque de modèle.

Figure 1

Faits marquants de la crise financière

Note : Cette frise chronologique reprend les dates marquantes de la crise des subprimes dont la nature financière évolue en crise systémique.

1.2 Les limites des Accords Bâle I et Bâle II

L'Accord Bâle I a été appliqué par une centaine de pays dans le monde (Jackson et al., 1999). Il définit un certain nombre de normes minimales que les banques doivent satisfaire. Le Comité de Bâle est créé en 1974 mais le premier accord Bâle I n'est signé qu’en 1988. Entre 1974 et 1988, plusieurs rapports et directives sont publiés par le Comité. Ils constituent les prémisses à l’Accord Bâle I.

Un premier rapport de septembre 1975 formule des recommandations pour le contrôle des établissements des banques à l’étranger. Il s’agit de définir clairement les responsabilités des autorités du pays d’accueil où la banque s’implante et celles du pays d’origine. Le Comité appelle de ses voeux à une étroite coopération entre les différentes autorités et présente en mai 1983 les principes pour le contrôle des établissements des banques à l’étranger, une version révisée du rapport de septembre 1975. La question de la solvabilité des établissements pousse le Comité à formuler des recommandations pour la consolidation des bilans des banques. Ces recommandations sont une introduction au rapport de mars 1979 sur la surveillance consolidée des activités internationales des banques. Plusieurs réflexions sont menées, notamment sur les problèmes liés à la consolidation des intérêts dits mineurs, sur le secret bancaire et le partage d’informations, sur les positions de change et sur les prêts bancaires internationaux.

C’est à partir de ces recommandations et réflexions, que sont proposées en mars 1986 des recommandations pour la gestion des engagements hors-bilan des banques. Elles constituent la base de l'Accord Bâle I dans lequel est défini le ratio de fonds propres, communément appelé ratio Cooke. L’adoption de l'accord conduit à la mise en place d’un calendrier d’application mais un certain nombre de limites conduisent dès novembre 1991 à plusieurs amendements.

Figure 2

Les facteurs macroéconomiques de la crise

Note : Les mécanismes numérotés  à

à  (déséquilibres macroéconomiques) et

(déséquilibres macroéconomiques) et  à

à  (dysfonctionnements microéconomiques) sont détaillés dans le texte. En gras, les principaux faits stylisés. Les flèches en pointillés représentent les mécanismes de stabilisation automatique qui n’ont pas fonctionné.

(dysfonctionnements microéconomiques) sont détaillés dans le texte. En gras, les principaux faits stylisés. Les flèches en pointillés représentent les mécanismes de stabilisation automatique qui n’ont pas fonctionné.

Outre le champ d’application limité de Bâle I, il est à relever la technicité des règles prudentielles émises qui conduit à une liberté d’interprétation relativement conséquente pour les banques. Par ailleurs, Bâle I est créé par et pour les pays du G7 et les règles émises apparaissent inadaptées aux marchés des pays dits émergents mais qui participent progressivement au jeu financier. Une autre critique, palliée partiellement par Bâle II, est liée à l’absence de recommendations sur la discipline de marché.

Bâle II repose sur trois piliers. Le premier pilier porte sur les règles de calcul de l’exigence minimale de fonds propres en définissant une méthodologie spécifique à chaque type de risque et selon la nature des actifs. Le deuxième pilier introduit les mesures de validation des procédures de suivi et de contrôle des risques avec la possibilité de compléter le montant des fonds propres s’il est insuffisant. Le troisième pilier préconise des dispositions particulières au sujet de la discipline de marché et de la transparence dans la circulation de l’information.

Rochet (2008) souligne le déséquilibre excessif entre le pilier 1 et les deux autres piliers. La précision des règles de calcul de l’exigence de fonds propres met en lumière les faibles exigences définies dans les piliers 2 et 3. À cela, s’ajoute l’absence d’une discipline règlementaire à côté de la discipline de marché.

Malgré l’approche intéressante et précise de l'Accord Bâle II, il faut souligner le caractère insuffisant de cet accord. Tout d’abord, la question des établissements financiers d’importance systémique (EFIS) et les risques afférant ces structures ne sont pas abordés. Ensuite, le risque de liquidité n’est pas assez développé dans les normes et recommandations formulées. Un autre aspect occulté est mis en évidence par un rapport de la Banque des règlements internationaux (BRI) datant de 2001. Le 71e rapport annuel de la BRI (2001) met en exergue le lien entre les cycles et le système financier. Les périodes dites d’euphories économiques ont généralement tendance à se caractériser par une sous-estimation des risques, un octroi excessif des crédits, une augmentation conséquente du prix des actifs, d’importants investissements en capital physique et une consommation excessive des ménages.

La question des cycles dans les systèmes financiers devient de plus en plus préoccupante si bien que les autorités et les banques centrales commencent à s’intéresser aux conséquences des cycles financiers notamment en ce qui concerne les déséquilibres financiers qu’ils induisent. Le système financier a un impact beaucoup plus important sur les cycles et sur l’économie réelle notamment suite à la libéralisation des capitaux. Il est fortement procyclique et les instances de règlementation vont proposer des solutions pour ne pas amplifier ce phénomène. Rochet (2008) reprend les principales limites du contrôle prudentiel définit dans le cadre des Accords Bâle I et Bâle II. Au-delà des limites déjà évoquées, il souligne l’incapacité de ces dispositifs « à contrôler le risque individuel de faillite bancaire ». En effet, un certain nombre de paramètres sont laissés à la discrétion des superviseurs bancaires, notamment en ce qui concerne le modèle de mesure des risques retenu par l’établissement financier. Cette « liberté » apparaît contreproductive car elle fait des superviseurs des cibles potentielles aux pressions politiques et aux actionnaires mécontents. Par ailleurs, Rochet (2008) regrette l’incapacité du Comité à identifier l’endogénéité des risques bancaires et financiers qui résulte des décisions des agents économiques, décisions qui ne sont pas intégrées par le CBSB. À ces critiques, s’ajoute l’incapacité, longtemps soulignée et décriée de toutes parts, du CBSB à anticiper et tenir compte de la complexité grandissante des marchés et notamment des instruments financiers. Rochet (2008) relève aussi les difficultés du Comité de Bâle à tenir compte des innovations financières. Cette limite est imputée directement aux autorités prudentielles qui autorisent les établissements financiers à introduire de nouvelles techniques directement au coeur du système financier. Ces nouvelles techniques, dont les failles sont peu connues, entretiennent un cycle particulier que Rochet (2008) résume par les termes innovation-engouement- panique-surrégulation.

2. L’évolution vers un cadre macroprudentiel

L’urgence d’un cadre macroprudentiel des risques s’est manifestée au lendemain de la crise financière de 2008 même si sur le plan académique, de nombreux auteurs avaient déjà identifié et alerté sur les dangers d’un risque (entre autres, Borio, 2003 et Rochet, 2004). Dans un premier point, nous mettons en évidence la nécessité d’une approche macroprudentielle et nous présentons dans un deuxième point le nouveau dispositif Bâle III et notamment son cadre macroprudentiel.

2.1 La nécessité d’une approche macroprudentielle

La construction des premiers Accords de Bâle (I et II) repose sur une considération commune qui stipule qu’une prise en compte efficace des risques individuels conduit à une stabilité internationale des marchés financiers. Si la volonté d’une stabilité macroprudentielle est explicitement reconnue comme l’un des objectifs du Comité, les règles prudentielles liées à cet objectif s’inscrivent exclusivement dans un cadre microprudentiel. Cette vision particulière des risques a récemment évoluée. Une attention particulière des autorités de régulation a été portée au risque systémique au lendemain de la crise des subprimes. Auparavant, ce risque était cantonné à la sphère académique. Le risque systémique reflète la menace potentielle sur la stabilité du système financier dû à l’action d’acteurs financiers. C’est un risque de nature macroéconomique qui n’est pas clairement identifié dans la réglementation financière contrairement aux risques microéconomiques plus classiques (Le Petit, 2010). Le risque systémique est une rupture dans le fonctionnement des services financiers due à la dégradation de tout ou partie du système financier et ayant un impact négatif généralisé sur l’économie réelle. Selon Le Petit (2010), « le risque systémique naît de l’accumulation des risques imparfaitement mesurés par la régulation financière classique. Cette accumulation des risques rend l’ensemble du secteur financier vulnérable à un choc se propageant à travers les principales institutions qui le composent ». Les crises financières ont chacune leurs spécificités mais la quête d’une caractéristique commune s’inscrit dans le risque de système, base commune à ces différentes crises. Aglietta (2003) distingue deux types d’évènements systémiques :

L’effet domino : c’est une répercussion en chaîne d’un choc exogène néfaste.

L’effet catastrophe désigne des évènements systémiques inclus dans des processus macroéconomiques qui font partie du cycle financier.

Cette distinction est basée sur la logique qui engendre l’instabilité et ce, quelles que soient les modalités de réalisation. Ce qui conduit Aglietta (2003) à définir le risque de système comme la probabilité que se produise un évènement systémique de l’un ou l’autre type. C’est une menace à incidence macroéconomique qui permet de parler de dysfonctionnement global. Cartapanis( 2011) distingue deux types de risques systémiques :

Le risque agrégé représente la somme des risques excessifs pris par les agents par l’augmentation des leviers globaux.

Le risque de réseaux est lié aux interconnexions des bilans.

Au-delà de ces analyses du risque systémique, le lien entre ce risque et les établissements bancaires d’importance systémique a conduit les autorités de supervision à mettre en place de nouvelles mesures tout en tenant compte du risque d’aléa moral de ces établissements.

Il est des établissements financiers, bancaires ou non bancaires, qui présentent certaines particularités, attirant ainsi l’attention des autorités de supervision. Ces entités sont dites d’importance systémique et « faute de savoir gérer les conséquences de la faillite d’une institution financière d’importance systémique, celle-ci devient too big to fail (TBTF) et les pouvoirs publics sont contraints de la soutenir » classiques (Le Petit, 2010). La question de ces établissements, bien qu’elle fût l’objet d’études antérieures, a suscité un intérêt particulier au lendemain de la crise des subprimes.

Dans les premiers mois de la crise financière, le secrétaire du Trésor américain Henry Paulson justifie le non-renflouement de la banque Lehman Brothers, alors en faillite, par cette déclaration : « le marché doit s’occuper du marché ». Cette phrase témoigne de l’influence des libéraux dans la gestion de la crise. Les adeptes de la main invisible considèrent que l’action des pouvoirs publics doit être minimale, voire inexistante. En effet, la supervision bancaire dans le cadre de la gestion des risques et le rôle des banques centrales comme préteurs en dernier ressort contribue fortement au risque d’aléa moral : les partisans de la main invisible d’Adam Smith dénoncent l’intervention des pouvoirs publics dans la mesure où elle encourage la prise de risque des établissements financiers, assurés d’un secours public en cas de difficultés.

Cette approche, fortement critiquée, est rapidement confrontée au problème des établissements financiers d’importance systémiques. Ces établissements, trop grands pour faire faillite, occupent une place très importante dans la nouvelle règlementation. Les EFIS qui englobent les TBTF, les too interconnected to fail, les LCBO (large and complex banking organisation), et les SIFI (institutions financières d'importance systémique) ont été assurés, lors des sommets du G20, du soutien inconditionnel et systématique de la puissance publique en cas de défaillance. Rochet (2010) estime que ce soutien, « même s’il se justifiait aposteriori, a été catastrophique du point de vue de l’aléa moral et de la discipline de marché ». Sur le plan règlementaire, le FMI, la BRI et le Conseil de la stabilité financière (CSF) ont posés les critères d’identification des établissements de taille systémique, adoptés par les ministres de l’économie du G20 en novembre 2009. Trois critères ont été retenus :

La taille des expositions en bilan et hors-bilan. Elle représente le volume des services financiers offerts par un établissement ou un groupe d’établissements.

L’absence de substituabilité doit renseigner sur le degré de dépendance du secteur financier par rapport à un établissement et sur la fragilité du secteur en cas de disparition de ce même établissement.

L’interconnexion (directe ou indirecte) entre les institutions financières permet d’appréhender la propagation du risque systémique et la contagion à l’économie réelle.

Ces critères, relatifs, dépendent fortement de l’appréciation des autorités de supervision. Le Petit (2010) recommande une plus grande précision dans la définition de ces différents critères et souligne leur capacité limitée à apprécier la vulnérabilité systémique d’un marché. De plus, l’utilisation finale de ces critères n’est pas clairement établie et ne renseigne en rien sur les causes et les mécanismes du risque systémique de ces entités. Conscient du risque d’aléa moral posé par les EFIS, le Conseil de la stabilité financière recommande au Comité de Bâle sur le contrôle bancaire(CBSB) en octobre 2010 de mettre en place une méthodologie d’évaluation permettant de mesurer l’importance systémique des EFIS et la capacité additionnelle d’absorption des pertes requise pour ces établissements. Le CBSB définit une nouvelle méthodologie d’évaluation et des exigences de capacité additionnelle d’absorption des pertes pour les banques d’importance systémique (novembre 2011 et octobre 2012). Elles visent à réduire la probabilité de défaillance des établissements financiers d’importance systémique mondiale et intérieure dont l’impact sur l’économie réelle peut être désastreux. Le Comité est conscient de la portée limitée de ces mesures qui ne peuvent empêcher les externalités négatives et les risques de contagion de ces établissements mais qui doit conduire à une baisse du risque subjectif créée par l’idée selon laquelle les pouvoirs publics offrent un soutien inconditionnel à ces établissements. Deux principaux objectifs dictent les politiques à mettre en place :

La réduction de la probabilité de défaillance des établissements financiers d’importance systémique par l’augmentation des capacités d’absorption des pertes en continuité d’exploitation.

La réduction de l’étendue et de l’incidence des défaillances de ces établissements par l’amélioration des dispositifs mondiaux de recouvrement et de résolution.

2.2 Bâle III : un accord macroprudentiel

La récente crise financière a mis en lumière le risque de liquidité qui a conduit le Comité à y consacrer un volet particulier dans l'Accord Bâle III. En effet, les difficultés rencontrées par les banques dotées d’un niveau de fonds propres suffisant durant la crise ont révélé l’importance de la liquidité. Selon le Comité, la crise s’ajoute à la non-pratique de gestion saine du risque de liquidité, ce qui le conduit à énoncer des Principes de saine gestion et de surveillance du risque de liquidité (2008) qui visent à formuler des recommandations sur le suivi et la gestion du risque de liquidité. L’objectif est de renforcer la règlementation bancaire sur le plan des fonds propres mais aussi de la liquidité tout en promouvant la solidité des banques. Ce nouveau dispositif doit permettre de tenir compte des chocs dus aux tensions financières et économiques et d’éviter un risque de répercussion sur la sphère réelle. Le Comité définit deux normes minimales pour la liquidité de financement qui doivent répondre à deux objectifs :

La solidité des banques à court terme face au risque de liquidité : le Comité a mis au point une mesure (le ratio de liquidité à court terme, LCR) permettant aux banques de disposer d’assez de liquidités pour faire face à une crise d’un mois.

La résilience des banques à long terme : elle peut être favorisée par l’utilisation de sources financières structurellement stables et le recours au ratio structurel de liquidité à long terme doit permettre d’évaluer la viabilité de la structure des échéances.

Le deuxième volet de Bâle III présente les réformes élaborées par le Comité dans le but de renforcer « les règles internationales en matière de fonds propres et de liquidité ». Ces réformes viennent combler les lacunes mises en évidence par la crise financière notamment en ce qui concerne le risque systémique et le risque de liquidité. Par ailleurs, la procyclicité a contribué à un renforcement de la crise et son impact doit être pris en compte. La crise a pu se propager par le biais de nombreux canaux à d’autres pays, d’où la nécessité et l’urgence d’un système bancaire international résilient et stable pour faire face aux chocs internes et externes. Bâle III est conçu pour réformer intégralement le dispositif règlementaire international grâce à une meilleure règlementation microprudentielle mais aussi macroprudentielle. L’amélioration du dispositif mondial de fonds propres tel qu’il est présenté dans Bâle II porte sur plusieurs points :

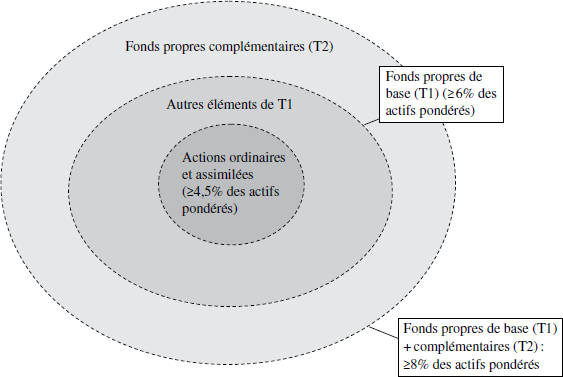

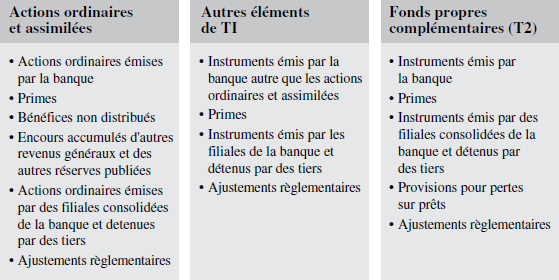

La qualité, le niveau, l’homogénéité et la transparence des fonds propres. Il ressort de la crise des subprimes un manque d’homogénéité dans la définition des fonds propres par les différents pays, une absence de transmission et de communication d’informations financières nécessaires à une bonne évaluation de la qualité des fonds propres. La couverture des pertes et dépréciations observées pendant la crise est principalement constituée des bénéfices non distribués. Aussi, le Comité exige que les établissements financiers disposent de fonds propres dits de haute qualité et il redéfinit les fonds propres de base qui doivent être principalement constitués d’actions ordinaires et assimilées et de bénéfices non distribués (figure 3).

Figure 3

Composantes des fonds propres, limites et minimas

Figure 4

Éléments des fonds propres Bâle III

Des modalités sont prévues pour les établissements qui ne sont pas constitués en sociétés d’actions. Le Comité harmonise les éléments qui peuvent être déduis des fonds propres. Outre les bénéfices non distribués et les actions ordinaires, le noyau des fonds propres peut intégrer tout élément subordonné, assorti de dividende ou de coupons non cumulatifs avec un versement intégralement discrétionnaire sans date d’échéance ni d’incitation au remboursement. Une harmonisation des fonds propres de catégorie 2 est prévue par le Comité qui envisage de supprimer les fonds propres de catégorie 3 visant à couvrir le risque de marché. Une plus forte transparence est nécessaire : les éléments constitutifs des fonds propres seront publiés (figure 4).

-

La couverture des risques. La non-prise en compte des risques liés aux positions de bilan et de hors-bilan et les expositions sur opérations dérivés a fortement déstabilisé les établissements durant la crise. Pour pallier ces lacunes, un renforcement de l’Accord Bâle II a été présenté en juillet 2009. L’introduction d’une VaR stressée, des exigences de fonds propres plus strictes pour les opérations de titrisation et un renforcement des piliers 2 et 3 sont les principales réformes entreprises par le Comité. Par ailleurs, le Comité préconise des exigences de fonds propres plus fortes pour la couverture du risque de contrepartie, une diminution de la procyclicité et propose de privilégier le traitement des contrats dérivés de gré à gré par des contreparties centrales pour réduire le risque systémique. De nouvelles exigences sont présentées :

le montant des fonds propres doit être déterminé pour couvrir un éventuel risque de contrepartie par une analyse des intrants en période de crise, ce qui peut conduire à une réduction de la procyclicité;

des exigences supplémentaires de fonds propres sont à déterminer pour couvrir le risque d’un déclassement d’une contrepartie qui induirait une perte en valeur de marché (ajustement de valorisation sur actif, CVA). Le risque CVA a été beaucoup plus important que le risque de défaut durant la crise;

des normes plus strictes sont appliquées pour la gestion des sûretés et au dépôt de garantie initiale. Ainsi, les banques qui détiennent des produits dérivés importants et illiquides doivent retenir des périodes d’ajustement de marge plus longues pour déterminer les exigences des fonds propres règlementaires;

pour réduire le risque systémique lié aux interdépendances, les contreparties centrales qui satisfont aux critères définis par le Comité sur les systèmes de paiement et de règlement (CSPR) et par l’organisation internationale des Commissions de valeur (OICV) sont pondérées par de faibles coefficients. L’idée est de favoriser les contreparties centrales et le Comité propose de surpondérer les expositions sur les établissements financiers par rapport aux expositions sur entreprises non financières;

des normes plus strictes sont prévues pour la gestion du risque de contrepartie.

Enfin, le Comité souhaite et encourage vivement le recours à la notation interne. Il prévoit pour cela plusieurs mesures pour diminuer l’utilisation des notations externes;

-

L’introduction d’un ratio de levier. Un effet de levier important au bilan et au hors-bilan des banques a été l’une des nombreuses causes de la crise. Ainsi, les tentatives de réduction de l’effet levier ont conduit à une diminution des prix des actifs, accentuant les pertes. Le ratio de levier mis en place par le Comité vise à :

limiter l’effet de levier;

mettre en place des barrières aux risques de modèles et aux erreurs de mesures.

-

La réduction de la procyclicité et l’introduction de volants contracycliques. Le caractère procyclique des chocs a fortement déstabilisé le système bancaire, les marchés et l’économie durant la crise. Le Comité propose plusieurs mesures pour éviter une dynamique procyclique des chocs. Ces mesures visent à :

diminuer le caractère procyclique dans l’exigence minimale des fonds propres. Il semble que les mécanismes de gestion des risques et des fonds propres n’aient pas intégré correctement certaines positions. De plus, le caractère procyclique des exigences de fonds propres anticipé par le Comité dans le cadre de Bâle II n’a pu être endigué par les différentes mesures proposées. Afin d’atteindre l’équilibre entre sensibilité aux risques et stabilité des exigences de fonds propres, le Comité étudie plusieurs possibilités dont celle proposée par le Comité européen des contrôleurs bancaires (CECB) qui envisage de remplacer dans le cadre de l’approche fondée sur les notations internes, les estimations de PD faibles quand les conditions de crédit sont favorables par des estimations de PD en période de crise. Dans la même lignée, l’autorité du contrôle britannique propose de recourir à des PD fondées sur un cycle économique complet.

-

favoriser un provisionnement prospectif. La solidité des provisionnements s’effectue sur 3 aspects :

* Aspect comptable : le Comité recommande une approche comptable essentiellement axée sur les pertes attendues. Pour cela, il a énoncé des principes directeurs généraux à l’intention de l’IASB (International Accounting Standard Board) pour l’élaboration des réformes de la norme IAS 39.

* Aspect prudentiel : le Comité réactualise ses recommandations afin qu’elles soient en phase avec les nouvelles normes comptables.

* Aspect préventif : le Comité s’engage à mettre en place des incitations qui permettraient aux banques de construire des provisions plus étoffées.

conserver les fonds propres. Le Comité soutient les efforts de constitution de fonds propres au-delà du minimum requis par la mise en place d’un dispositif spécifique. Il condamne la redistribution des bénéfices au détriment de la reconstruction des volants de fonds propres et de l’octroi de crédit.

expansion excessive du crédit. Le Comité recommande aux établissements bancaires de renforcer leurs marges de fonds propres lorsque l’environnement économique est favorable afin d’éviter les interdépendances entre pertes subies en période de crise et ralentissement de l’économie réelle.

Ces différentes mesures sont complémentaires et ne sont efficaces que si elles sont utilisées simultanément de manière adéquate.

-

La gestion du risque systémique et l’interdépendance des établissements. Le Comité et le Conseil de stabilité financière mènent des réflexions pour mettre en place une approche permettant aux établissements de taille systémique d’absorber les pertes qui dépassent les normes. Par ailleurs, le Comité met en place une méthode basée sur des critères quantitatifs et qualitatifs pour mesurer le poids systémique des établissements et l’ampleur des capacités nécessaires pour absorber les pertes. Il met en place des mesures supplémentaires pour les établissements de grande envergure notamment sur la liquidité, les grands risques et le contrôle prudentiel. Le risque systémique est soumis à des exigences supplémentaires :

les établissements systémiques sont incités à recourir à des contreparties centrales pour leurs activités portants sur des instruments dérivés de gré à gré. Les exigences de fonds propres pour le portefeuille de négociation, les opérations sur dérivés, les opérations complexes de titrisation et les expositions hors-bilan sont relevées. Il en est de même pour les expositions envers des intervenants du secteur financier.

Le Comité met en place des exigences pénalisantes pour les établissements qui ont recours excessivement au financement interbancaire à court terme dans la couverture d’actifs de long terme.

Plus précisément, le Comité présente plusieurs modifications des normes définies dans le cadre de l'Accord Bâle II pour la couverture des risques;

-

Risque de contrepartie. Le Comité envisage cinq modifications majeures dans la mesure du risque de crédit :

Révision de la mesure du risque de contrepartie, de l’ajustement de valorisation sur actifs et du risque de corrélation défavorable. Le Comité associe à l’exposition positive attendue (EPE) des paramètres reflétant des périodes de tension financière pour intégrer le risque général de corrélation défavorable. Plusieurs paragraphes de l'Accord Bâle II sont modifiés en ce sens. Le Comité définit des exigences de fonds propres pour le risque d « ajustement de valorisation sur actifs » et précise le paragraphe 57 de l’annexe 4 de l'Accord Bâle II qui porte sur le risque général de corrélation défavorable. Il invite les banques à identifier les expositions qui contribuent à une augmentation de ce risque, à établir des tests de résistance et des analyses/scénarios pour mettre en évidence les facteurs de ce risque et à surveiller ce risque par catégorie (produit, région, secteur d’activité…). Le Comité précise les exigences de fonds propres pour le risque spécifique de corrélation défavorable[2].

-

Multiplicateur de la corrélation de valeur entre actifs pour les grands établissements financiers. Le Comité prévoit un multiplicateur de 1,25 pour les expositions envers les grands établissements financiers qui répondent aux caractéristiques suivantes :

* Pour les établissements financiers règlementés[3], un total des actifs supérieur ou égal à 100 millions de dollars américains.

* Pour les établissements financiers non règlementés quelle que soit leur taille.

Expositions à des contreparties couvertes par des suretés et période de marge en risque. La période de marge en risque est allongée dans certains cas et la méthode simplifiée pour l’estimation de l’EPE effective est révisée.

Contreparties centrales. Le Comité sur les systèmes de paiement et de règlement (CSPR) et l’Organisation internationale des commissions de valeurs (OICV) révisent les normes CSPR-OICV pour la gestion des risques d’une contrepartie centrale. Le Comité prévoit un régime spécifique de fonds propres pour les expositions envers les contreparties centrales qui respectent les nouvelles normes CSPR-OICV.

Renforcement des exigences de gestion du risque de contrepartie. Le Comité précise certains paramètres et détaille les tests de résistance que doivent effectuer les banques si elles optent pour l’utilisation des modèles internes. Des précisions supplémentaires pour la validation des modèles et les contrôles ex post sont fournies.

-

Limitation du recours aux notations externes et des effets de seuil. Les modifications apportées par le Comité portent sur cinq aspects en particulier :

-

Traitement standard avec note induite pour les expositions à long terme. Il est convenu que les créances non évaluées sur des contreparties dites médiocres, qu’elles soient égales ou subordonnées à :

* l’évaluation des créances de premier rang non garanties sur l’émetteur ou

* l’évaluation de l’exposition recevront une pondération identique aux émissions de qualité médiocre.

Incitation à ne pas faire noter les expositions. Dans le cadre du deuxième pilier de l'Accord Bâle II, le paragraphe 733 est modifié pour inviter les banques à évaluer les expositions, qu’elles soient notées ou non et voir si les pondérations de risques de ces expositions sont bien adaptées ou non compte tenu des risques.

Intégration du code de conduite de conduite de l’OICV. Les organismes externes d’évaluation de crédit (OEEC) doivent se reporter au code de conduite de l’OICV et les critères d’éligibilité d’un OEEC (notamment l’accès international, la transparence et la communication) sont précisés. Les procédures, les méthodologies, les hypothèses et les éléments clés à la base des évaluations doivent être rendus publics.

Effets de seuil découlant des garanties et des dérivés de crédit : atténuation du risque de crédit (ARC). La liste des garants/contre-garants et vendeurs de protection éligibles dont la protection est prise en compte est élargie.

Évaluations non sollicitées et reconnaissance des OEEC. Les paragraphes 94 et 108 des accords de Bâle II sont modifiés et incluent désormais l’interdiction d’un changement arbitraire d’OEEC pour bénéficier de pondération favorable.

-

L’un des apports majeurs dans l'Accord Bâle III porte sur le volant de conservation des fonds propres dont l’objectif est la constitution en période calme de marges de fonds propres qui pourront être utilisées pour couvrir les pertes. Pour cela, le Comité formule des recommandations pour de meilleures pratiques en matière de conservation des fonds propres. Les banques doivent constituer des fonds propres au-delà du minimum règlementaire en période calme, soit en réduisant les distributions prélevées sur les bénéfices, soit en levant des capitaux privés. Le Comité appelle à un comportement raisonnable des banques en leur déconseillant une redistribution des bénéfices motivée par une éventuelle reprise ou la volonté de donner l’image d’une solidité financière. Le volant de conservation des fonds propres est de 2,5 % des actifs pondérés des risques, il est principalement constitué d’actions ordinaires et assimilées. Des restrictions proportionnelles sur la distribution des bénéfices seront appliquées lorsque le niveau de fonds propres atteint le volant de conservation.

Tableau 1

Ratios minimaux de conservation des fonds propres

Par ailleurs, le Comité présente de nouvelles mesures pour la constitution d’un volant contracyclique compris entre 0 et 2,5 % des actifs pondérés des risques, qui briserait la procyclicité créée par une déstabilisation du système financier. Ces nouvelles exigences permettraient de tenir compte de l’environnement macrofinancier et sont mises en place par les autorités lorsqu’elles les jugent nécessaires[4]. Elles sont spécifiques aux juridictions si bien que les banques de statut international devront constituer un volant représentant la moyenne pondérée des volants activés dans les différentes juridictions dans lesquelles elles ont des expositions au risque de crédit.

Le dernier point important de l'Accord Bâle III porte sur le ratio de levier. Il vise à limiter l’accumulation de l’effet de levier et compléter les exigences fondées sur le risque. Le ratio de levier est donné par :

Au dénominateur, les fonds propres sont donnés par les fonds propres de base définis dans Bâle III. Tout élément déduit des fonds propres doit être déduit de la mesure des expositions. Ces dernières doivent satisfaire des critères généraux et l’inclusion de cessions temporaires de titres est soumise à plusieurs conditions.

Conclusion

Dans le jeu financier, le rôle des autorités prudentielles est primordial : elles doivent mener une politique préventive pour éviter la survenue des crises financières et elles doivent contraindre les établissements financiers à une certaine retenue dans leurs prises de risques pour limiter les impacts des crises financières. La création du Comité de Bâle s’inscrit dans ce double objectif mais les recommandations qu’il formule viennent surtout colmater des failles du système financier que les crises financières ont révélées. Les nouvelles recommandations formulées par le CBSB au lendemain de la crise des subprimes se focalisent sur les risques de liquidité et de marché : les autorités prudentielles identifient le risque de liquidité comme l’un des principaux vecteurs de la crise financière et soulignent le caractère procyclique des mesures du risque de marché.

Les limites des Accords Bâle I et Bâle II, cantonnés à un cadre exclusivement microprudentiel, sont mises en évidence par la crise des subprimes. Le volet macroprudentiel de Bâle III permet de tenir compte des insuffisances des précédents accords. La complexité croissante de ces accords est à relier à l’évolution des marchés financiers, à l’identification de nouveaux risques et à la complexification des instruments financiers. L’apport majeur en 22 ans d’accords reste l’introduction d’une vision macroéconomique des risques.

La nécessité d’une stabilité financière et les ravages économiques induits par les crises financières doivent pousser les instances de règlementation à une plus grande sévérité, notamment dans l’évaluation des risques. En dépit des mesures prises au lendemain de la crise financière des subprimes, les recommandations restent insuffisantes.

La collaboration entre le Comité de Bâle et le secteur académique reste insuffisante. Pourtant, les applications des travaux théoriques développés dans la recherche académique sont nombreuses mais les délais d’application sont extrêmement longs (le modèle Vasicek est intégré à la réglementation 12 ans après son développement et les mesures VaR et expected shortfall n’ont été intégrées respectivement que 7 et 13 ans après les premiers travaux académiques les concernant). Un autre défi auquel est actuellement confronté le Comité a trait à l’homogénéité des niveaux d’exigences requis : la liberté laissée aux autorités de régulations nationales sur certains critères conduit à des niveaux d’exigences hétérogènes au sein des pays économiquement homogènes. Enfin, un autre défi auquel le Comité reste confronté est la complexité croissante des marchés qui le place au pas de course derrière les institutions financières qui rivalisent d’innovations financières.

Parties annexes

Notes

-

[1]

Il est initialement composé de neuf pays européens et de trois pays non européens : Allemagne, Belgique, Canada, États-Unis, France, Italie, Japon, Luxembourg, Pays-Bas, Royaume-Uni, Suède et Suisse.

-

[2]

Il traduit la forte corrélation entre une exposition future envers une contrepartie et la probabilité de défaut de la contrepartie

-

[3]

Un établissement financier règlementé est représenté par une société-mère et ses filiales si toutes les entités juridiques substantielles du groupe sont supervisées par une autorité de contrôle imposant des normes prudentielles internationales.

-

[4]

Les autorités surveillent l’expansion du crédit. Si tous les indicateurs montrent une accumulation des risques, elles doivent imposer la constitution d’un volant contracyclique.

Bibliographie

- Aglietta, M. (2003), « Le risque systémique dans la finance libéralisée », Revue d’économie financière, 70(1) : 33-50.

- Bernanke, B. (2007), « Housing, Housing Finance, and Monetary Policy », Speech at Federal Reserve Bank of Kansas City’s Economic Symposium.

- Borio, C. (2003), « Towards a Macroprudential Framework for Financial Supervision and Regulation?, CESifo Economic Studies, 49(2) : 181-215.

- Borio, C. et I. Shim (2007), « What can (Macro-) prudential Policy do to Support Monetary Policy? », Bank for International Settlements, Monetary and Economic Department, no 242.

- Banque des règlements internationaux (2001), « 71e rapport annuel : 1er avril 2000-31 mars 2001 », Banque des règlements internationaux.

- Banque des règlements internationaux (2007), « Rapport trimestriel de la BRI », Banque des règlements internationaux.

- Conseil d’analyse économique (2008), « La crise des subprimes », Rapport du CAE, La documentation française,

- Cartapanis, A. (2011), « La crise financière et les politiques macroprudentielles », Revue économique, 62(3) : 349-382.

- Comité de Bâle pour la supervision bancaire (1975), « Rapport pour le contrôle des établissements des banques à l’étranger ».

- Comité de Bâle pour la supervision bancaire (1978), « Rapport sur la consolidation des bilans des banques ».

- Comité de Bâle pour la supervision bancaire (1979), « Rapport sur la surveillance consolidée des activités internationales des banques ».

- Comité de Bâle pour la supervision bancaire (1979), « Rapport sur le traitement des intérêts minoritaires dans la consolidation des banques ».

- Comité de Bâle pour la supervision bancaire (1980), « Note sur la surveillance des positions de change des banques ».

- Comité de Bâle pour la supervision bancaire (1981), « Note sur le secret bancaire et la coopération internationale pour la supervision bancaire ».

- Comité de Bâle pour la supervision bancaire (1982), « Réflexions sur la gestion des prêts bancaires internationaux ».

- Comité de Bâle pour la supervision bancaire (1983), « Principes pour le contrôle des banques à l’étranger ».

- CBSB (1983), « Procédures d’autorisation pour les établissements des banques à l’étranger ».

- Comité de Bâle pour la supervision bancaire (1984), « Procédures de confirmations interbancaires ».

- Comité de Bâle pour la supervision bancaire (1986), « Recommandations pour la gestion des engagements hors bilan ».

- Comité de Bâle pour la supervision bancaire (1987), « Propositions en vue de la convergence internationale de la mesure et des normes de fonds propres ».

- CBSB (1988), « Note sur la prévention de l’utilisation du système bancaire pour le blanchiment des fonds d’origine criminelle ».

- Comité de Bâle pour la supervision bancaire (1989), « Note sur les risques liés aux systèmes informatiques et de télécommunications »,

- Comité de Bâle pour la supervision bancaire (1990), « Amendement au concordat de 1983 ».

- Comité de Bâle pour la supervision bancaire (1990), « Note sur les bonnes pratiques dans la mesure et le contrôle des grands risques de crédit ».

- Comité de Bâle pour la supervision bancaire (1990), « Rapport sur les échanges d’informations entre autorités de contrôle bancaire et instances de surveillance des entreprises d’investissement ».

- Comité de Bâle pour la supervision bancaire (1993), « Propositions sur le traitement prudentiel des risques de banques dans les établissements de crédit ».

- Comité de Bâle pour la supervision bancaire (1994), « Lignes directrices pour la gestion des risques liées aux instruments dérivés ».

- Comité de Bâle pour la supervision bancaire (1995), « Projet d’extension de l’accord sur les fonds propres aux risques de marché ».

- Comité de Bâle pour la supervision bancaire (1999), « Nouveau dispositif d’adéquation des fonds propres ».

- Comité de Bâle pour la supervision bancaire (2003), « Principes directeurs pour la mise en oeuvré transfrontalière du nouvel accord ».

- Comité de Bâle pour la supervision bancaire (2008), « Principes de saine gestion et de surveillance du risque de liquidité ».

- Comité de Bâle pour la supervision bancaire (2009), « Revisions to the Basel ii Market risk framework - final Version ».

- Comité de Bâle pour la supervision bancaire (2010), « Bâle iii : dispositif réglementaire mondial visant à renforcer la résilience des établissements et systèmes bancaires ».

- Jackson, P., C. Furfine., H. Groenveld, D. Hancock, D. Jones, W. Perraudin, L. Radecki et M. Yoneyama (1999), « Capital Requirements and Bank Behavior : The Impact of the Basel Accord », Tech. Report, Basel Committee on Banking Supervision.

- Le Petit, J. (2010), « Rapport sur le risque systémique », Rapport technique, Ministère de l’économie, de l’industrie et de l’emploi.

- Minsky, H.P. (1982), Can “it” Happen Again?: Essays on Instability and Finance, ME Sharpe Armonk, NY.

- Orlean, A. (2009), « De l’euphorie à la panique : penser la crise financière », Opuscules du CEPREMAP, no 16, CEPREMAP.

- Rochet, J.C. (2004), « Macroeconomic Shocks and Banking Supervision », Journal of Financial Stability, 1 : 93-110.

- Rochet, J.C. (2008), « Le futur de la réglementation bancaire », Notes, Toulouse School of Economics, vol. 2.

- Rochet, J.C. (2010), « Risque systémique : une approche alternative », Revue de la stabilité financière, 14 : 107-115.

Liste des figures

Figure 1

Faits marquants de la crise financière

Figure 2

Les facteurs macroéconomiques de la crise

Note : Les mécanismes numérotés  à

à  (déséquilibres macroéconomiques) et

(déséquilibres macroéconomiques) et  à

à  (dysfonctionnements microéconomiques) sont détaillés dans le texte. En gras, les principaux faits stylisés. Les flèches en pointillés représentent les mécanismes de stabilisation automatique qui n’ont pas fonctionné.

(dysfonctionnements microéconomiques) sont détaillés dans le texte. En gras, les principaux faits stylisés. Les flèches en pointillés représentent les mécanismes de stabilisation automatique qui n’ont pas fonctionné.

Figure 3

Composantes des fonds propres, limites et minimas

Figure 4

Éléments des fonds propres Bâle III

Liste des tableaux

Tableau 1

Ratios minimaux de conservation des fonds propres