Résumés

Résumé

L’article a un double objectif. Premièrement, présenter le spectaculaire redressement économique argentin observé depuis la crise monétaire qui a frappé le pays lors des années 2001-2002. Deuxièmement, montrer que les termes du conflit de répartition se sont nettement renforcés dans cette économie. Le conflit de répartition se définit comme l’opposition entre travailleurs et détenteurs du capital sur le partage de la valeur ajoutée. Dans une optique postkeynésien, c’est ce conflit qui génère le processus inflationniste. Nous remarquons que l’évolution des termes du conflit de répartition a favorisé la croissance économique, mais nous observons aussi que sur la période la plus récente, cette évolution fait craindre une augmentation très importante de l’inflation. Afin d’éviter ce phénomène, et sans remettre en question le dynamisme de la croissance économique, il apparaît nécessaire que l’investissement productif se développe de façon beaucoup plus importante. Il semble donc indispensable que la politique économique amenée à être poursuivie les prochaines années soit clairement définie à l’occasion des élections présidentielles d’octobre 2011.

Corps de l’article

Introduction

L’Argentine connaît en décembre 2001 le déclenchement d’une très importante crise monétaire, provoquée par une importante crise de balance des paiements qui entraîna l’effondrement du régime monétaire particulier en place depuis 1991. En effet, le pays avait adopté un currency board qui instaurait un ancrage rigide et au pair de la monnaie argentine sur le dollar. Dès lors, la crise de balance des paiements a conduit à l’assèchement de la masse monétaire, entraînant l’entrée en récession du pays. En décembre 2001, le gouvernement décide de limiter les retraits de dépôts bancaires afin d’éviter une massive panique bancaire. L’ampleur de la crise économique, qui est alors aussi politique et sociale, déclenche un profond changement dans la conduite de la politique économique.

Cet article ne se fixe pas pour objectif de revenir sur cet épisode. Nous nous focalisons sur la période la plus contemporaine qui voit l’économie argentine se redresser très rapidement et de façon finalement durable, puisque cette économie a connu de très forts taux de croissance depuis 2003 même si l’année 2009 est une exception qu’il faudra analyser. Dans une première section et à travers des faits stylisés, nous nous attacherons à présenter l’évolution macroéconomique de l’Argentine depuis l’année 2002. Nous remarquerons que l’inflation s’est aussi nettement renforcée sur la période. Comprendre ce phénomène sera dès lors l’objectif poursuivi. Pour analyser l’inflation, nous adopterons une approche et un modèle proposé par Lavoie (1992). Dans l’approche postkeynésienne, l’inflation trouve son origine dans l’existence d’un conflit sur la répartition de la valeur ajoutée dans une économie, conflit qui oppose travailleurs et propriétaires du capital. La deuxième section présente cette approche théorique de l’inflation. Naturellement, la troisième section vise à appliquer cette démarche au cas argentin. Nous cherchons à étudier l’évolution du conflit de répartition en Argentine depuis 2002, et ce avec l’objectif de mieux appréhender les contraintes qui pèsent aujourd’hui sur cette économie et sur ses modalités de croissance économique.

1. Évolution macroéconomique depuis la crise de 2001-2002

Dès l’année 2003, les taux de croissance observés en Argentine sont élevés. La croissance argentine ne se ralentit pas avant l’année 2009. Bien que nettement freinée, elle est cependant restée positive lors de cette année. D’après les chiffres de l’INDEC (l’Institut public de statistiques économiques), le PIB argentin est aujourd’hui plus de deux fois supérieur au niveau plancher atteint lors du deuxième trimestre 2002 (le PIB, en pesos de 1993 est ainsi estimé à 439,767 millions à la fin du deuxième trimestre 2010 contre 216,849 à la fin du premier trimestre 2002).

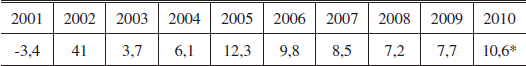

Tableau 1

Taux de croissance annuels du PIB depuis 2000

Graphique 1

Évolution du PIB argentin, en millions de pesos de 1993

Graphique 2

Taux de change nominal du dollar en peso (septembre 2001 à octobre 2010)

1.1 Une récupération rapide initiée par l’évolution du change …

La crise de 2001 provoque l’abandon du régime monétaire de la convertibilité et donc de son ancrage du change[1]. Frenkel et Rapetti (2007) le soulignent, la banque centrale argentine (BCRA) parvient à stabiliser le change du dollar en pesos à un niveau beaucoup plus élevé qu’avant la crise de 2001, et ce dès le second semestre 2002, après un épisode d’overshooting.

Suite à la rupture de l’arrangement monétaire fin décembre 2001, le taux de change s’élève rapidement jusque vers le milieu de l’année 2002. La stabilisation du change s’effectue à un niveau où le peso s’est raffermi par rapport au dollar (aux environs de 3 pesos pour un dollar). Lors de l’année 2002, le solde de la balance des paiements (cf. annexe) est largement négatif, cela s’expliquant par les importantes fuites de capitaux réalisées dans un contexte de crise. Puis, dès 2003, le solde de la balance des paiements devient positif; le solde négatif du bas de la balance est dorénavant plus que compensé par le solde positif de la balance courante. La valeur du peso peut augmenter (période de la fin 2002 à la fin du premier semestre 2003). La politique de stabilisation du change fut menée par la banque centrale dès lors que Roberto Lavagna a été nommé ministre de l’Économie. Cette réussite vaudra à ce dernier d’être maintenu à son poste lorsque Nestor Kirchner est élu président de la Nation en mai 2003. La stabilisation est permise par l’intervention systématique de la banque centrale sur le marché des changes. La banque acquiert massivement des dollars en émettant en contrepartie des pesos[2]. Afin de soutenir la demande de pesos dans l’économie domestique, la banque centrale émet au cours du second semestre 2002 des titres financiers libellés en pesos à échéance courte (14 ou 30 jours), qui donnent lieu à une rémunération forte (le taux d’intérêt annuel en est de 115 % en juillet 2002). Les statistiques de la banque centrale montrent que la base monétaire croît dès 2002.

Le nouveau taux de change protège par un effet prix évident certains secteurs de l’économie argentine qui avaient particulièrement souffert de la concurrence internationale lors des années quatre-vingt-dix, alors que le peso était surévalué, conséquence de l’ancrage du peso sur le dollar. Salama (2007) mentionne ainsi que l’industrie textile, l’industrie automobile ou la petite mécanique ont connu un fort développement à cette période. Ces secteurs sont en outre à fort contenu de main-d’oeuvre et la politique de change entraîne par effet ricochet une rapide diminution du taux de chômage. De façon plus générale, Frenkel et Taylor (2007) mettent d’ailleurs en évidence l’effet favorable observé sur l’emploi d’une dépréciation de la monnaie nationale dans une économie considérée.

Cette politique de change se traduit dès 2003 par l’obtention d’un net excédent commercial. Cette situation marque une rupture avec ce qui fut observé lors de la période précédente. L’importance des exportations au sein des composantes de la demande argentine progresse. La part des exportations passe de 12 % du PIB en 2001 à 14 % environ dès 2002 et ce ratio demeure stable sur la période étudiée. À la suite de la crise de 2001, les exportations progressent de plus de 3 % en 2002 alors que l’Argentine est entrée en récession. C’est le seul élément de la demande argentine qui évolue ainsi : la consommation et l’investissement diminuent fortement en 2002, et ne retrouveront des valeurs équivalentes à celles de 2001 qu’en 2004. Cette trajectoire est en outre favorisée par le contexte mondial, car comme le mentionne Lo Vuolo (2007 : 21), « l’économie argentine bénéficie d’un contexte de prix internationaux très favorable. En 2003 et 2004, l’effet prix explique les deux tiers de l’augmentation nominale des exportations du pays. »

De l’autre côté, les importations reculent nettement en 2002, conséquence de deux effets cumulatifs. D’abord la forte récession engagée dès 1998, qui atteint son paroxysme en 2002, est provoquée par la nette diminution de la demande interne argentine, qui se répercute naturellement sur le volume d’importations. De plus, l’effet prix favorable aux exportations joue en sens inverse sur les importations, rendues plus chères par le nouveau niveau du taux de change.

Grâce à ce contexte favorable et à la politique de change mise en place[3], l’économie argentine a pu s’engager dans un cercle vertueux. L’augmentation des exportations permet dans un premier temps à la demande argentine de résister; sans le commerce extérieur, la récession observée en 2002 aurait été encore plus violente. Depuis cette période, la politique monétaire est largement mobilisée afin d’empêcher une appréciation réelle du peso; l’offre de monnaie domestique croît nettement. L’objectif évident poursuivi par les autorités est la conservation de soldes largement positifs de la balance commerciale qui permettent un accroissement des réserves de change. Cet objectif est tenu depuis lors, à l’exception de l’année 2009, ce qui peut se comprendre par la baisse du taux de change réel que l’on repère au second semestre 2008. Nous revenons sur cet épisode au sein de la section 3.

Graphique 3

Évolution du taux de change réel multilatéral (TCRM) des devises en peso de juin 2000 à septembre 2010 (base 100 = mars 2001)

Note : Une diminution du taux de change réel multilatéral (TCRM) indique une perte de compétitivité réelle de l’économie domestique. Si le TCRM diminue, cela indique que le taux de change nominal de la monnaie domestique exprimé en devises diminue et/ou que le rythme de l’inflation interne est supérieur à celui observé à l’étranger.

Dès 2003 l’emploi augmente, et la consommation[4] au niveau agrégé peut croître à son tour, même si la part de celle-ci dans le PIB décline légèrement par rapport à 2002, lorsqu’elle représentait 58 % du PIB, principalement parce que, juste avant la crise, les autres composantes de la demande globale étaient atones. Selon les données agrégées d’offre et demande globale de l’INDEC, on peut estimer que la part dans le PIB de la consommation était de 56,7 % en 2001, elle recule ensuite pour n’être plus que de 51 % en 2008. Il n’en reste pas moins que la croissance de la consommation explique près de la moitié de la croissance du PIB qui se développe à partir de 2003, comme le montre le graphique suivant.

Graphique 4

Contribution annuelle à la croissance des composantes de la demande globale : de 2003 à 2008

Parallèlement, l’investissement qui avait atteint son niveau le plus bas en 2002 (environ 11 % du PIB) croît de nouveau depuis 2003. En 2008, l’investissement représente autour de 18 % du PIB. On peut enfin relever que les dépenses publiques contribuent faiblement à la croissance du PIB (11,1 % en 2008) mais que le rôle de cette composante n’a cessé de croître depuis 2003. Parallèlement au développement de la demande globale, on peut mentionner que les importations progressent depuis 2003 à un rythme plus soutenu que les exportations (cf. statistiques de balance des paiements), conséquence directe du développement de la demande interne.

Ce développement de la demande intervient finalement très rapidement suite à la crise de 2001-2002. Dès 2003, le taux de croissance du PIB (8,8 %) est supérieur au taux de croissance des exportations (environ 6 %). Pour synthétiser, nous pouvons écrire que la croissance des exportations, bien que soutenue, ne peut expliquer seule la croissance du PIB argentin. Elle semble toutefois en être le déclencheur.

1.2 … puis développée par la demande interne

Quels sont les éléments qui peuvent être avancés afin d’expliquer que la consommation et l’investissement aient été si importants dans le processus de croissance et qu’ils se soient développés si rapidement?

Penchons-nous d’abord sur les explications de l’augmentation de la consommation. Elle est en premier lieu permise par la nette et rapide diminution du taux de chômage. Cette tendance amorcée dès 2002 est continue jusqu’en 2008.

Tableau 2

Taux de chômage

Note : * À la fin de 2002, les statistiques sont fournies par l’INDEC sur un nouveau rythme. Jusqu’en 2002 elles étaient publiées en mai et octobre, par la suite, elles le sont de façon trimestrielle. Pour 2001 et 2002, nous fournissons la statistique fournie pour octobre, par la suite celles indiquées lors du dernier trimestre de l’année. Le pic du taux de chômage est recensé en mai 2002, avec 21,5 %. La diminution du taux de chômage débute donc au cours de l’année 2002, phénomène cohérent avec notre analyse.

** À la fin du troisième trimestre.

Afin d’expliquer la forte réactivité à la baisse du taux de chômage, nous pouvons citer Beccaria (2007 : 366) :

La forte augmentation de prix qui a suivi la dévaluation du peso eut un impact négatif immédiat sur les revenus réels des travailleurs qui ne fut pas compensé immédiatement par des ajustements des rémunérations nominales. Cela a non seulement reflété l’intention d’atténuer l’effet d’éventuels mécanismes propagateurs de l’inflation mais aussi la situation difficile du marché du travail qui affaiblissait le pouvoir de négociation salariale. En moyenne, les revenus réels étaient, par rapport à septembre 2001, 22 % inférieurs en avril 2002 et 29 % en septembre de la même année. De la même façon, ils étaient 35 % inférieurs à ceux de 1998. L’évolution des prix, comme celle des salaires enregistrés, suggèrent que la détérioration plus importante s’est étendue jusqu’au mois d’août et qu’ensuite il y eut stabilisation.

L’auteur pointe une conséquence de la dévaluation que nous n’avons pas encore abordée : elle s’est accompagnée d’une forte diminution du salaire réel. Cet élément se repère si l’on observe l’évolution du salaire réel, ou à un niveau macroéconomique, au sein du partage de la valeur ajoutée : la part du revenu du travail diminue nettement à la suite de la crise de 2001 et de la dévaluation du peso (nous revenons sur ce processus dans la partie consacrée à l’analyse à travers le conflit de répartition).

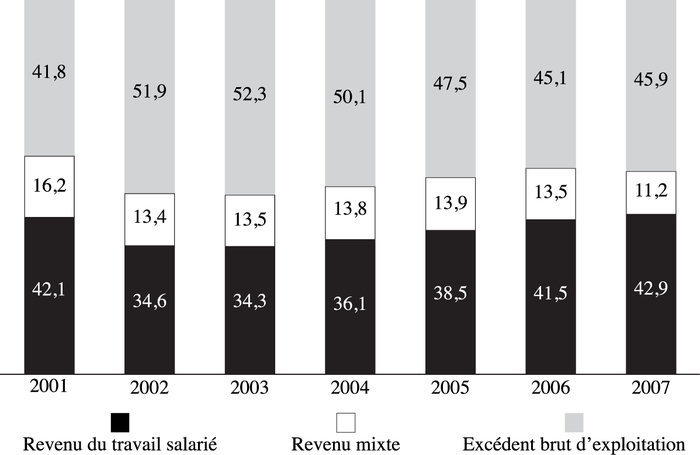

Graphique 5

Répartition de la valeur ajoutée brute de 2001 à 2007

Note : Le revenu mixte est la part du PIB notamment captée par les travailleurs indépendants ou les très petites entreprises (petit commerce par exemple). Nous considérerons dans la partie suivante que ce revenu mixte n’intervient pas dans le conflit de répartition; ces entreprises évoluant dans un secteur très concurrentiel ne peuvent être considérées comme « price makers ». Il n’y a plus de données disponibles depuis l’année 2007.

La diminution du coût réel du travail s’accompagne mécaniquement d’une augmentation de la part de l’excédent brut d’exploitation, ou du taux de marge; en d’autres termes, la rentabilité des entreprises à production donnée s’accroît entre 2001 et 2002. Cette observation peut s’articuler avec un autre argument : la dévaluation et le pic inflationniste immédiatement postérieur à la crise ont entraîné une diminution du coût du travail en valeur absolue, mais aussi en valeur relative par rapport au capital. Dans une économie importatrice de biens de capital comme l’est l’Argentine, l’augmentation du taux de change entraîne une augmentation du prix en pesos du capital au moment même où le salaire réel diminue. Dès lors, à niveau de production donné, on aura tendance à chercher à substituer du travail au capital.

Maintenant que nous avons tenté d’expliquer l’augmentation de la consommation observée via l’augmentation de l’emploi, intéressons-nous aux facteurs explicatifs de l’augmentation de l’investissement, qui participe presque pour 40 % à la croissance observée pour les années 2003 et 2004. Les arguments qui expliquent l’augmentation de l’investissement peuvent être déclinés en trois points.

D’abord, il faut souligner que si l’investissement chute en 2002, il était déjà à des niveaux faibles au cours des années quatre-vingt-dix (inférieurs à 20 % du PIB). Il a également nettement chuté au cours de la récession qui s’est instaurée en Argentine dès 1998. Ainsi, en 2001 avant l’effondrement, l’investissement ne représente que 15 % du PIB. Dès lors, avec le redressement de l’économie observé en 2003, il semble logique que l’investissement soit réactivé, notamment parce que l’obsolescence des outils de production était manifeste.

Ensuite, il existe une recherche d’augmentation des capacités productives du secteur exportateur. L’évolution favorable des termes de l’échange est manifeste dès 2002. À titre d’exemple, 37,4 % de l’investissement productif réalisé en 2003 est à destination du secteur minier, alors que sur la période 1996-98, il n’était que de 20,5 % (Fernandez Bugna et Porta, 2007 : 91).

Enfin, le rôle joué sur le partage du revenu national provoqué par la dévaluation et l’effet richesse déjà mentionné afin d’expliquer la reprise de la consommation doivent de nouveau être évoqués ici. En effet, comme le signalent Damill et alii (2005 : 213) :

L’investissement s’est trouvé apparemment alimenté par de plus forts profits dégagés par les firmes et les producteurs, bien que « l’effet richesse » dérivé des importantes détentions d’actifs externes de la part du secteur privé résident y ait de façon certaine aussi contribué. Ces actifs, qui dépassent largement les 100 milliards de dollars [en 2005], se sont trouvés valorisés avec la dépréciation monétaire, mesurés en pesos en comparaison avec les actifs internes comme les immeubles ou la terre[5].

Cette première section a cherché à présenter à grands traits le processus macroéconomique de récupération observé en Argentine à partir de 2003. Nous avons souligné le rôle joué par le taux de change, mais aussi par l’augmentation rapide de la consommation et celle de l’investissement. La suite de l’article cherche à caractériser les limites éventuelles de ce schéma. Pour cela, l’analyse va se focaliser sur l’évolution du rythme inflationniste, qui peut être perçu comme la principale menace qui pèse actuellement sur l’économie argentine. Pour nous permettre de développer notre raisonnement, nous avons recours à un modèle post-keynésien d’explication de l’inflation, modèle que nous présentons dans la section suivante.

2. Inflation et théorie postkeynésienne : le rôle central du conflit de répartition

La théorie postkeynésienne de l’inflation est fondée sur une théorie de la répartition du revenu au sein de l’économie considérée. L’inflation n’est pas ici d’origine monétaire au sens monétariste; l’idée fondamentale est que l’inflation reflète l’existence de conflits de répartition entre travailleurs et capitalistes. L’inflation est générée par ce conflit, dans un cadre institutionnel et historique donné. L’accent mis dans l’analyse sur les conflits de répartition est d’ailleurs dès la fin des années cinquante un élément d’identification d’un courant post-keynésien se référant aux écrits de Keynes mais aussi à ceux de Kalecki. Sur cet aspect, les contributions de Kaldor (1956), sur le lien entre croissance et conflit de répartition, ou de Robinson (1960), plus spécifiquement sur la question de l’inflation, sont fondatrices[6].

À partir de cette conception de l’inflation construite sur une théorie de la répartition, les auteurs post-keynésiens ont cherché à développer des modèles explicatifs de l’inflation. Le modèle de référence a été proposé par Rowthorn (1977). L’auteur explique que dans une économie capitaliste donnée, le conflit est endémique et concerne tous les aspects de la vie économique (temps de travail, techniques de production et répartition du revenu sont les éléments cités). Le conflit de base oppose capitalistes et travailleurs. L’inflation est une arme dont disposent potentiellement les deux groupes; si l’un parvient à augmenter le taux d’inflation sans que l’autre ne l’ait anticipé ou n’ait pu l’anticiper (c’est-à-dire sans que l’autre groupe n’ait pu prévoir cette augmentation des prix ou n’ait pu agir afin de se prémunir contre elle)[7], cela provoquera une redistribution du revenu réel en sa faveur. Le tout est de savoir comment on parvient à agir sur le taux d’inflation, ou comment certaines actions provoquent ces variations. Cassetti (2003) estime que le modèle de Rowthorn s’inscrit clairement dans une vision kaleckienne de l’économie, soulignant que l’approche retenue combine théorie de la demande effective et approche conflictuelle de l’inflation. Sur le même thème, Lavoie (1992) signale de son côté que Rowthorn synthétise le point de vue développé chez Kalecki (1971). D’ailleurs, comme chez Kalecki, le long terme est vu comme une succession d’étapes de court terme, et surtout, le plein emploi n’est ni imposé ni postulé. Ces éléments sont fondamentaux pour notre réflexion.

Le modèle que nous utilisons est celui proposé par Lavoie (1992 : chapitre 7). Le niveau général des prix est déterminé par les coûts, eux-mêmes supportés par les capitalistes. Le principal déterminant de ces coûts est le coût salarial. À ce coût, les firmes appliquent un taux de marge afin de déterminer les prix (Weintraub, 1978) :

avec p le niveau des prix, k le coefficient de marge moyen appliqué sur une unité de travail utilisée, tel que k = (1+m) avec m le taux de marge, w le taux de salaire nominal et y la quantité d’output par unité de travail. Ainsi w/y indique le coût unitaire en travail. Une variation des prix intervient si le taux de marge varie, si la productivité du travail change ou si le taux de salaire nominal évolue.

On voit d’ores et déjà que les augmentations salariales ne sont ni la seule cause de l’inflation, ni ne peuvent a priori être considérées comme sa principale source. Cette première relation ne peut d’ailleurs prétendre expliquer l’inflation. C’est afin de l’expliquer qu’intervient le conflit qui porte sur la répartition du revenu. Généralisé à l’ensemble de l’économie, le conflit de répartition met aux prises deux catégories : les salariés et les capitalistes. Chacune de ces catégories va tenter d’obtenir une répartition du revenu qui lui soit plus favorable : les salariés en obtenant des salaires plus élevés, les capitalistes en augmentant leurs profits, via des augmentations de prix. La capacité d’un groupe à atteindre son objectif dépend de son pouvoir de négociation (« bargaining power »). Les salariés ont leur pouvoir de négociation élevé si le chômage dans l’économie considérée est faible (Rowthorn, 1977), si le chômage diminue (Cassetti, 2003) ou en fonction du type d’organisations syndicales (Susjan et Lah, 1997). Le pouvoir de marché des capitalistes est quant à lui affecté positivement par l’existence de marchés oligopolistiques et par le taux d’utilisation du capital. Si ce dernier est faible, le dirigeant d’une entreprise cherchera plutôt à augmenter la production qu’à augmenter les prix en cas d’augmentation de la demande.

Dans le modèle fondateur de Rowthorn, les travailleurs négocient un taux de salaire pour la période suivante. Puis les firmes fixent les prix, cherchant à atteindre le niveau de prix compatible avec le taux de marge désiré. Le taux d’inflation est alors la conséquence d’une divergence entre les objectifs des entreprises (le taux de marge visé) et des travailleurs (le taux de salaire réel recherché). L’ « aspiration gap » est la mesure de cette divergence.

Le graphique 6, adaptée de Lavoie (1992 : 399), synthétise les apports post-keynésiens et permettra d’appuyer notre raisonnement. À partir de l’équation (1), nous pouvons dériver la relation entre les taux de variation des variables; pour les prix, pour les salaires nominaux, pour la productivité du travail et pour le taux de marge :

Graphique 6

Une représentation de l’approche postkeynésienne du conflit de répartition

Afin de déterminer des situations d’état stationnaire distinctes, nous considérons que la productivité est constante, c’est-à-dire que ẏ est nulle. L’état stationnaire n’est pas incompatible avec le court terme, et à court terme la productivité peut être considérée comme constante. Retenons toutefois de l’équation (2) qu’avec des valeurs données de k̇ et ẇ, le moyen d’obtenir un ralentissement de ṗ, c’est-à-dire de l’inflation, est d’obtenir des gains de productivité (des valeurs positives de ẏ).

Le taux de variation des salaires ẇ dépend d’une part du pouvoir de négociation des travailleurs, que nous notons Ω, et d’autre part, de l’écart entre le salaire réel désiré par les travailleurs ωw (ou cible de salaire réel émise par les travailleurs) et le salaire réel effectif ω :

La droite notée ẇ indique le taux de variation du salaire nominal en fonction du taux de salaire réel effectif, pour une cible de taux de salaire réel et un pouvoir de négociation des travailleurs donné.

Ce sont les firmes qui déterminent ṗ. Elles augmentent les prix lorsque le taux de marge observé est inférieur au taux de marge désiré. Si dans l’équation (1) y est considérée comme constant, une cible de taux de marge peut être analysée comme une cible de taux de salaire réel[8]. Cette hypothèse est la même que celle retenue par Dalziel (1990 : 425) : le « pouvoir de marché est habituellement associé à la capacité d’établir un prix. C’est donc cette capacité qui détermine ou au moins influence le salaire réel. » On notera ωf la cible de taux de salaire réel poursuivie par les firmes. Le taux d’inflation ṗ dépend d’une part et positivement du pouvoir de marché des firmes sur les marchés des biens, que nous notons ψ, et d’autre part, de l’écart entre le salaire réel effectif ω et le taux de salaire réel désiré par les firmes ωf . Cela signifie que plus le taux de salaire réel sera supérieur à la cible de salaire réel des entreprises et plus le taux d’inflation sera élevé, ou que plus le taux de marge visé par les entreprises sera fort (c.-à-d. plus le taux de salaire réel visé sera faible), plus le taux d’inflation sera là encore élevé.

Cette relation peut s’écrire de la façon suivante :

Soulignons que si le taux de marge désiré par les entreprises augmente, cela revient à dire que les firmes recherchent une diminution du salaire réel; l’évolution de ωf est inverse à celle du taux de marge recherché. Une diminution du salaire réel ne sera pas dans ce cas la conséquence d’une diminution du salaire nominal mais d’une augmentation des prix. Celle-ci dépend de la capacité des firmes à augmenter les prix, c’est-à-dire de leur pouvoir de marché. « Quand les entreprises cherchent à obtenir une diminution des taux de salaires réels, étant donné le taux de salaire réel, elles vont augmenter le taux d’inflation, en fonction de leur pouvoir de marché sur les marchés des biens » (Lavoie, 1992 : 393).

La droite notée ṗ indique le taux d’inflation en fonction du taux de salaire réel effectif, pour une cible de taux de salaire réel et un pouvoir de marché des entreprises donnés. L’« aspiration gap », c’est-à-dire l’écart entre les aspirations ou les cibles émises par les travailleurs et celles par les détenteurs du capital, se définit comme l’écart entre les cibles de taux de salaire réel des travailleurs et des entreprises, c’est-à-dire par ωw − ωf.

Le graphique nous offre une représentation générale du conflit de répartition. Les travailleurs comme les firmes ne disposent pas d’un pouvoir de négociation ou d’un pouvoir de marché absolu; si nous étions dans ce cas, la droite correspondante serait verticale. Dans le cas général ici représenté, le taux de salaire réel ω* est le résultat d’un compromis : il est déterminé graphiquement par l’intersection des deux courbes et correspond à la situation d’état stationnaire (« steady state »), pour laquelle ṗ* = ẇ*.

Algébriquement, les valeurs d’équilibre de nos paramètres peuvent être déterminées par les équations (3) et (4). En état stationnaire, ẇ = ṗ soit :

Cela permet de déterminer le taux de salaire réel observé dans l’économie :

Le modèle permet de mettre en évidence des situations distinctes d’état stationnaire. Déterminer les caractéristiques des différentes situations rencontrées en Argentine depuis 2002 devient l’enjeu de l’analyse. La progression de l’inflation est dictée par les mécanismes en oeuvre qui affectent les valeurs des paramètres. Lorsque ceux-ci varient, on quitte l’état stationnaire initial pour rejoindre un nouveau point. L’inflation et le taux de salaire réel peuvent varier en conséquence. Nous adoptons une méthode de statique comparative, qui doit nous permettre de comprendre si l’inflation en vigueur aujourd’hui en Argentine fait peser des menaces sur l’évolution future de la croissance économique.

3. Évolution du conflit de répartition en Argentine depuis 2002

L’indice général des prix à la consommation montre un net renforcement de l’inflation entre 2003 et 2006 suivi d’un ralentissement modéré observé lors des années 2007 à 2008. Enfin, l’indicateur de référence souligne une reprise du rythme inflationniste sur les trois premiers trimestres de 2010. Cette tendance à l’augmentation de l’inflation retranscrite dans le tableau 3 apparaît comme un facteur important d’instabilité économique.

Tableau 3

Taux d’inflation annuel de 2001 à 2010

Note : * Pour l’année 2010, le rythme annuel présenté est la moyenne des taux d’inflation en rythme annuel publiés à la fin des trois premiers trimestres de l’année 2010.

Les données macroéconomiques utilisées proviennent toutes de sources officielles argentines. Concernant le taux de croissance des salaires, nous nous basons sur les données fournies par l’INDEC, qui calcule un « coefficient de variation des salaires » qui prend en compte la variation nominale de l’ensemble des salaires déclarés observée au sein de l’économie argentine[9].

Pour la productivité du travail, nous nous basons sur le seul indicateur disponible concernant cette variable, là aussi fourni par l’INDEC, indicateur qui recense la variation de la productivité au sein du secteur industriel.

Enfin pour l’inflation, comme indiqué sous le tableau précédent, nous utilisons l’indicateur de l’évolution des prix à la consommation de l’INDEC (série IPC). Il faut néanmoins souligner que cet indicateur est vivement critiqué depuis le milieu de l’année 2007, et qu’il a même donné lieu à la constitution d’une pétition d’économistes argentins demandant des chiffres plus crédibles. La critique est somme toute simple; les chiffres fournis par l’Institut de statistiques national sous-estimeraient franchement l’inflation réellement observée, tendance accélérée par la réforme du calcul de l’indice au cours de l’année 2007[10]. Cette critique est toujours vive actuellement, et n’est pas sans lien avec le conflit de répartition, puisque les syndicats de travailleurs exigent des augmentations nominales supérieures à l’inflation « officielle », alors que les organisations patronales les refusent en arguant de la diminution de la rentabilité des entreprises. L’opposition au gouvernement péroniste de C. Kirchner l’accuse ouvertement de minimiser les problèmes économiques en présentant des chiffres falsifiés. Nous nous référerons donc avec retenue aux statistiques de l’inflation fournies pour la fin de la période. Nous raisonnons sur la tendance au renforcement ou au ralentissement de l’inflation plutôt que sur la valeur exacte du niveau de l’inflation en un instant donné[11].

3.1 Vers une faible inflation (2002-2003)

Dans un premier temps, à la suite de l’abandon du régime monétaire de convertibilité et de la dévaluation du peso, l’inflation en rythme annuel connaît un pic important (41 % pour l’année 2002), avant de diminuer très nettement (3,7 % dès l’année 2003)[12].

Pouvons-nous apporter une explication à ce phénomène à travers les termes du conflit de répartition? Nous estimons que le pouvoir de marché des entreprises s’est trouvé renforcé à très court terme par la dévaluation; comme nous l’avons mentionné dans notre première partie, la dévaluation rend relativement plus cher le prix des biens importés (respectivement moins chers les biens produits localement). Cela permet donc aux producteurs nationaux de relever les prix. Cet effet d’aubaine explique certainement en partie l’inflation observée en 2002. De plus, accompagnant la récession qui frappait l’économie argentine depuis 1998, de nombreuses entreprises argentines ont disparu. En conséquence, les entreprises ayant subsisté se voient dotées d’un pouvoir de marché plus élevé que celui qui existait avant la crise.

Du côté des travailleurs, le taux de chômage étant élevé (cf. tableau 2), le pouvoir de négociation peut-être qualifié de faible. Cette faiblesse évidente est renforcée par le fonctionnement du marché du travail hérité des années quatre-vingt-dix, période de libéralisation intense qui a profondément amoindri les possibilités de négociations collectives. Marques-Pereira (2007) insiste sur les conséquences de la période de la convertibilité sur le fonctionnement du marché du travail des années « postconvertibilité ». Cet aspect est aussi mis en avant par Baldi-Delatte (2005), qui explique ainsi l’absence de création d’une boucle prix-salaires. Les salaires nominaux ne progressent pas sur cette période, ils diminuent même en termes réels comme l’indique le graphique 7.

Graphique 7

La mise en place d’un faible rythme inflationniste initial

Ces phénomènes se conjuguent lors de l’année 2002, mais dès 2003 cette conjugaison semble avoir disparu, puisque l’inflation ralentit nettement. Comment pouvons-nous expliquer ce ralentissement?

D’abord, et nous l’avons déjà mentionnée comme étant la première conséquence de l’ajustement observé en 2002, le partage de la valeur ajoutée a été réorienté en faveur du capital. Nous faisons l’hypothèse que le niveau de salaire réel observé dans l’économie à la fin de l’année 2002 correspond alors au niveau de salaire désiré par les firmes. Elles n’auraient pas cherché à continuer à augmenter leurs marges. Autre argument qui s’inscrit dans la tradition keynésienne, lorsque la demande croît alors que les capacités de production sont sous-utilisées, il est admis que les firmes cherchent à répondre à l’augmentation de la demande plutôt qu’à augmenter leurs marges. En 2003, on observe un taux de croissance du PIB élevé alors que le degré d’utilisation du capital n’est que de 64,9 % en fin d’année, comme l’indique le tableau suivant.

Tableau 4

Degré d’utilisation du capital

De toutes façons, il semble que le partage de la valeur ajoutée établi en 2002 ne puisse être réellement remis en cause par les travailleurs (c’est même le contraire, puisque la part de l’EBE dans la valeur ajoutée gagne un point si l’on consulte le graphique 5); les arguments mis en avant lors de la période précédemment sont toujours présents (le taux de chômage est élevé, 14,5 % à la fin 2003, l’inertie des comportements hérités de l’histoire récente s’observe encore). Toutefois, contrairement à l’année 2002, on décèle une augmentation des salaires nominaux amorcée au milieu de l’année 2003. Nous pouvons expliquer cet aspect comme étant une des conséquences directes de l’élection de Nestor Kirchner comme président de la Nation. Son élection favorise les augmentations salariales : Kirchner avait le soutien de nombreuses organisations syndicales, notamment d’une grande partie des « piqueteros », un mouvement de protestation populaire qui avait émergé en Argentine afin de protester contre la politique menée au cours des années quatre-vingt-dix. Il s’est aussi appuyé sur le principal syndicat du pays, la C.G.T., historiquement péroniste.

L’évolution que nous venons de décrire peut être représentée par le graphique 7 que nous retrouvons à la page suivante..

Le point de rencontre initial entre ṗ et ẇ ne peut être considéré comme un point d’état stationnaire. Les rythmes observés des évolutions des prix et des salaires nominaux sont alors nettement différents. Mais à mesure que l’évolution de la répartition du revenu s’effectue en faveur du capital, il semble que la cible de taux de marge des capitalistes tende à diminuer (donc la cible de salaire réel ωf tend à augmenter). Ce déplacement est représenté par la flèche. Il s’effectue jusqu’au moment où le taux d’inflation (qui tend à diminuer) rencontre le taux de croissance des salaires (qui est positif). Ces taux de croissance se stabilisent et nous arrivons au point A, état stationnaire que l’on peut observer lors des années 2003 et 2004.

3.2 Le renforcement progressif de l’inflation à partir de 2004

L’économie ne reste pas durablement sur le point A. L’inflation montre une tendance au renforcement lors de l’année 2004. Quels éléments peuvent être apportés?

Les revendications salariales se font maintenant beaucoup plus soutenues, et « le gouvernement favorise la négociation collective sur l’augmentation des salaires dans le secteur formel et le rétablissement de certaines normes de protection du travail. » (Lo Vuolo, 2007 : 20). Cela indique que le pouvoir de négociation des travailleurs montre un timide renforcement. Timide, car Lo Vuolo indique que ces avantages ne concernent qu’un pourcentage très réduit de la population, environ 10 % de la force de travail.

Cependant à partir de cette période, un élément qui concerne la cible de salaire réel formulée par les travailleurs doit être mentionné. Celle-ci se déplace en conséquence de l’augmentation du prix des « biens salaires ». En effet, les prix des denrées agricoles sur les marchés mondiaux s’élèvent très nettement (graphique 8), or l’Argentine est exportatrice de biens agricoles (blé, soja, maïs ou encore viande bovine). Le secteur agricole répercute les hausses de prix observées sur les marchés internationaux sur le marché interne argentin[13]. Ces augmentations, une fois appliquées au marché argentin, sont ensuite utilisées comme argument par les travailleurs afin d’exiger des revalorisations salariales.

Graphique 8

Évolution des prix mondiaux de denrées agricoles

À partir de 2004, il y alors donc effets conjoints : la cible de salaire réel des travailleurs ωw et le pouvoir de négociation Ω des travailleurs augmentent; les termes du conflit de répartition évoluent.

Du côté des entreprises, rien n’indique qu’il y ait une perte de pouvoir de marché (le taux d’utilisation du capital ne cesse d’augmenter et le taux de change réel ne montre pas de réévaluation notable du peso). Et si la productivité du travail progresse, cette progression est inférieure à celle des salaires réels à partir de l’année 2005, comme l’indique le graphique 9.

Graphique 9

Évolution de la productivité industrielle et des salaires réels (base 100 = janvier 2001)

Cette évolution des termes du conflit de répartition peut être représentée à travers le graphique 10. En cohérence avec l’analyse postkeynésienne, puisque l’écart entre les aspirations des travailleurs et celles des capitalistes augmente et que le pouvoir de négociation des salariés a été renforcé, l’inflation augmente. Le point A qui apparaît sur cette figure renvoie au point A dévoilé précédemment et on se dirige vers un nouvel état stationnaire, le point B. On quitte donc le rythme inflationniste initial ṗ* pour se diriger vers un rythme plus important ṗ*'. La part des salaires dans l’économie tend elle aussi à augmenter (ω* de vers ω*'); cette observation est cohérente avec ce que révèle le graphique 9.

Graphique 10

Un renforcement de l’inflation par les augmentations conjointes du pouvoir de négociation et de la cible de salaire réel des travailleurs

Cette tendance observée à partir de 2004 continue de se développer par la suite. Le taux de chômage continue à diminuer, et le phénomène d’augmentation des salaires nominaux se renforce même en 2005, entraînant une diminution du taux de marge des entreprises (c.-à-d. une augmentation réelle des revenus du travail) et une nette augmentation des salaires réels. Or, comme le fait remarquer Lo Vuolo (2007), la rentabilité des entreprises est d’autant plus importante que l’autofinancement est primordial pour alimenter leur investissement. La progression de l’investissement dans le PIB est d’ailleurs assez faible, alors que le degré d’utilisation du capital a lui nettement progressé. Pourtant, une augmentation des investissements permettrait des gains de productivité et de capacité favorisant un apaisement du conflit de répartition.

Tableau 5

Part de l’investissement dans le PIB

Cette situation conflictuelle demeure encore aujourd’hui au coeur de l’économie politique argentine. Ainsi, nous pouvons remarquer une tendance à l’augmentation du nombre de conflits sociaux au sein de l’économie argentine depuis l’année 2006 (graphique 11). De manière similaire, on relève une tendance importante à la diminution régulière de l’emploi non déclaré dans l’emploi total (graphique 12).

Graphique 11

Nombre de conflits sociaux avec grève dans le secteur privé depuis 2006 (recensement mensuel) et droite de tendance

Graphique 12

Part de l’emploi non déclaré dans l’emploi total

3.3 Du ralentissement de l’inflation observé en 2008-2009 à la situation actuelle

Paradoxalement, si on observe les statistiques de l’inflation fournies dans le tableau 3, nous remarquons que l’inflation diminue en 2007 et de nouveau en 2008 pour se stabiliser en 2009 avant de remonter au premier semestre 2010. Est-on face à une importante contradiction avec le raisonnement que nous venons de développer?

D’abord, nous pouvons avancer des explications externes. Les prix mondiaux des denrées agricoles chutent à la fin du premier semestre 2008. Cette chute entraîne mécaniquement un relâchement de la pression exercée par les agroproducteurs argentins qui souhaitent librement répercuter sur le marché intérieur une hausse des prix mondiaux. Le violent conflit opposant le secteur agricole argentin et le pouvoir politique sur la question des retenciones (méthode de contrôle et d’imposition des exportations agricoles qui impose des quotas et des taxes croissantes avec les prix des marchés mondiaux) trouve une résolution à court terme. Par effet ricochet, cette accalmie tend aussi à limiter les exigences salariales au motif de l’accroissement des prix des biens salaires. Dans le même ordre d’explications, le taux de change réel multilatéral (graphique 3) diminue lors du second semestre 2008, ce qui tend à indiquer une perte de compétitivité de l’économie domestique : le pouvoir de marché des entreprises locales est grignoté, leur capacité à relever les prix se trouve réduite par rapport à la situation précédente.

Ensuite, nous pouvons aussi trouver des explications d’ordre plus interne, et nous devons articuler la baisse du rythme inflationniste avec le ralentissement de la croissance économique argentine retracée dans le tableau 1[14]. Pour cela, il faut souligner que la crise financière mondiale de 2008 n’a pas été neutre sur l’économie argentine.

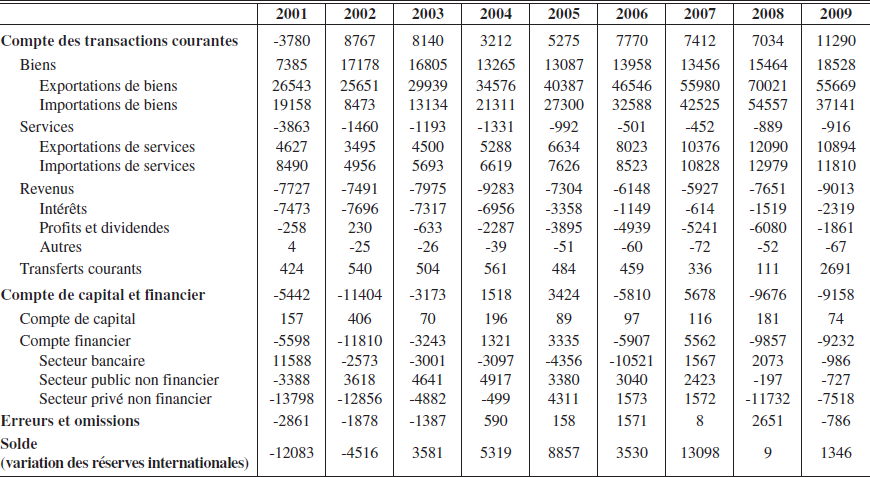

Nous l’avons remarqué dans la première section, l’Argentine présente un excédent de balance courante qui a permis la constitution d’importantes réserves de change depuis 2003. Le pays n’est donc absolument pas dans une situation de vulnérabilité financière externe comparable aux épisodes des années quatre-vingt (crise de la dette externe) ni des années quatre-vingt-dix (lorsque le régime monétaire impliquait via une rigidité absolue du change une surévaluation monétaire pendant que l’offre de monnaie domestique dépendait de l’évolution des réserves de change; l’économie était alors directement dépendante des entrées de capitaux). Cependant, les statistiques de la balance des paiements (cf. annexe) révèlent que de très importantes fuites de capitaux provoquées par le secteur privé non financier se sont réalisées en 2008 et 2009 (on remarque un solde négatif des transactions financières de cette catégorie de près de 12 000 millions de dollars en 2008, puis de 7 500 millions en 2009). En conséquence, le solde de la balance des paiements est à peine positif en 2008 (9 millions en 2008 contre 13 000 millions en 2007) et se redresse péniblement en 2009 (1 346 millions de dollars). Ce redressement est en bonne partie provoqué par la nette diminution des importations de biens et services.

Pour comprendre les fuites de capitaux, on peut souligner que l’estimation du risque souverain a fortement augmenté sur la période (d’environ 600 points de base en septembre 2008 on atteint près de 2 000 points début novembre; il faut attendre la fin du premier trimestre 2009 pour qu’on observe une tendance à la baisse). Cet indicateur souligne l’incertitude ressentie par les marchés financiers vis-à-vis de l’économie argentine[15]. La fuite de l’épargne disponible a mécaniquement agi négativement sur l’investissement. Fanelli et Albrieu (2009) soulignent cet aspect et remarquent en outre que la consommation de biens durables a aussi nettement été affectée. L’incertitude externe provoquée par la crise financière mondiale est renforcée dans le cas argentin par l’incertitude interne et le climat politique extrêmement conflictuel. D’abord alimentée par la difficile gestion politique du conflit qui opposait le pouvoir au campo, le secteur agroproducteur, l’incertitude fut aussi renforcée par l’annonce surprise, en octobre 2008, de l’étatisation du système de retraites qui avait été privatisé lors des années quatre-vingt-dix. Cette décision fut interprétée par les agents à capacité de financement comme un changement unilatéral des règles de marché, et a contribué à alimenter la fuite des capitaux.

Nous sommes dorénavant en mesure de comprendre le ralentissement économique observé : les recettes des exportations ont diminué suite à la baisse des cours mondiaux des produits agricoles. L’investissement a eu tendance à stagner en conséquence de la diminution de l’offre d’épargne disponible. La demande agrégée a cependant pu se maintenir grâce au comportement de la consommation, soutenue par la progression des salaires réels.

Ces éléments ont naturellement des conséquences sur l’évolution du conflit de répartition. À court terme, les pressions inflationnistes ont pu ralentir à la faveur de la faible progression de la demande globale. À long terme cependant, la faiblesse de l’investissement productif laisse présager que le renforcement de l’inflation en cours actuellement risque de perdurer. Le taux d’utilisation du capital reste très important pendant que le marché du travail évolue toujours en faveur des offreurs de travail. Le revenu national voit sa répartition évoluer en faveur de ces derniers, ce qui permet d’assurer une progression de la demande globale. Enfin, les prix des matières agricoles sont depuis le second semestre 2010 sur une tendance nettement haussière favorisant la hausse du prix des biens salaires, pendant que le taux de change réel multilatéral s’est redressé depuis 2008, favorisant là encore les tensions inflationnistes.

Conclusion

Cet article a cherché à caractériser le cycle de croissance économique sans précédent observé en Argentine depuis la fin de l’année 2002. Nous avons ainsi montré que l’articulation entre la politique de change et l’évolution des termes de l’échange avait été primordiale dans le déclenchement de ce cycle et dans l’obtention d’une faible vulnérabilité financière externe. Puis, nous avons souligné que l’évolution des termes du conflit de répartition avait rapidement permis de soutenir la demande interne.

Seulement, nous avons aussi observé que ce « modèle » de croissance économique avait pu montrer d’importantes limites depuis 2007-2008. Celles-ci n’ont, dans un premier temps, pas été perceptibles en raison du ralentissement de la demande globale et de l’évolution défavorable des termes de l’échange; mais elles apparaissent actuellement nettement. Nous avons estimé que les termes du conflit de répartition laissent craindre un net renforcement de l’inflation. Alors que la capacité de négociation des salariés et que le pouvoir de marché des entreprises sont importants, on ne parvient pas à observer un accroissement notable de l’investissement productif, composante de la demande globale qui en se renforçant permettrait d’augmenter la productivité et les capacités de production et donc de relâcher la pression inflationniste. Dans le même temps, on observe que le dollar reste un actif de réserve de valeur important et que les agents à capacité de financement argentins sont susceptibles d’engendrer de rapides et massives fuites de capitaux en cas de stress financier et demeurent réticents à investir dans l’économie domestique. La confiance des agents argentins apparaît finalement terriblement fragile. L’incertitude quant à l’évolution de cette économie est un sentiment développé.

S’il est hasardeux de prédire comment le conflit de répartition va évoluer ou encore si le conflit opposant le gouvernement au secteur agro-exportateur peut ressurgir, la nécessité de clarifier les règles du jeu et d’annoncer quelle politique économique va être poursuivie dans un avenir proche apparaît comme une nécessité. C’est un prérequis indispensable afin de développer la confiance des acteurs dans l’économie argentine et ainsi développer l’investissement domestique. Quelle politique de change mener? Quelle politique monétaire? Peut-on diminuer la dépendance fiscale de l’État par rapport aux taxes aux exportations et par là-même apaiser le conflit qui oppose le gouvernement à ce secteur important de l’économie? Quelle négociation sera menée avec le Club de Paris concernant les titres de dette publique qui arrivent à échéance en 2012? Que faire des réserves de change qui s’accumulent à l’actif de la banque centrale? Dans cette optique, l’élection présidentielle qui se déroulera en octobre 2011 apparaît comme une opportunité importante.

Parties annexes

Annexe

Éléments de balance des paiements, de 2002 à 2009 (en millions de dollars)

Notes

-

[1]

L’Argentine adopte en avril 1991 un currency board. Ce régime monétaire se définit à travers deux principes fondamentaux : le taux de change est fixe (un peso s’échangeait contre un dollar américain) et les réserves de change doivent garantir la convertibilité de toute unité de monnaie domestique émise. Ainsi, pour que l’offre de monnaie puisse croitre, l’Argentine devait voir ses réserves de change augmenter. Symétriquement, en cas de diminution des réserves de change, l’offre de monnaie doit se contracter. Cet arrangement monétaire a particulièrement accru sur un plan interne l’instabilité externe et a provoqué la crise de 2001, transmettant sur un plan domestique la crise de balance des paiements. Celle-ci fut provoquée par l’arrêt des entrées de capitaux et par le déficit récurrent de la balance courante.

-

[2]

La politique monétaire est alors un élément fondamental d’un ensemble de mesures adoptées dès 2002, dont l’articulation est présentée par Damill et alii (2005 : 210) :

On doit mentionner entre autres : la réimplantation de contrôles sur le change (d’un côté ceux qui visent à forcer les exportateurs à liquider sur le marché local une grande partie des devises générées par le commerce international, et de l’autre, ceux qui limitent les sorties de fond) [contrôles qui avaient été abolis au début des années quatre-vingt-dix dans le cadre du plan convertibilité, nda]; l’établissement d’impôts à l’exportation (« retenciones »), qui captent pour le fisc une partie de l’effet favorable de la dévaluation sur les revenus des producteurs de biens commercialisables internationalement (contribuant ainsi grandement à la recomposition de l’équilibre fiscal), atténuant l’impact sur les prix internes et, finalement, sur les rémunérations réelles; une politique monétaire flexible qui permit, pour une partie d’assister les banques durant la phase de crise, et dans le même temps d’alimenter la recomposition de la demande de monnaie; une politique de change qui cherchait à éviter l’appréciation du peso grâce à l’intervention de la banque centrale […] quand le marché de devises montrait un excès d’offre.)

Pour plus de détails sur la politique monétaire menée, on peut aussi proposer au lecteur de se référer à Frenkel et Rapetti (2007) ou Albrieu et Corso (2008).

-

[3]

De manière générale, la politique macroéconomique vise clairement à soutenir la demande et à développer l’emploi. Pour une illustration théorique, on peut se reporter à Frenkel (2006).

-

[4]

En outre, il faut mentionner qu’un effet richesse a été permis par la dévaluation : les Argentins détenteurs d’actifs liquides placés à l’étranger ont ainsi vu leur richesse en pesos augmenter. Cet effet est cependant difficile à mesurer précisément.

-

[5]

D’ailleurs, ceci a donné lieu à un important phénomène spéculatif sur le marché immobilier; entre 2002 et 2007 le prix du m² situé en aire urbaine a été multiplié par deux. La terre cultivable pour du blé a elle vu son prix multiplier par 2,5 (données présentées par Cetrangolo et alii, 2007 : 33).

-

[6]

Nous pouvons souligner que les éléments théoriques sur lesquels est construite la théorie postkeynésienne sont proches des éléments théoriques que l’on retrouve chez les auteurs latino-américains structuralistes depuis les années cinquante. Cette proximité se retrouve encore récemment; ainsi, le modèle proposé par Taylor (2004) (qui se définit lui-même comme un auteur structuraliste) est proche de celui utilisé dans cet article.

-

[7]

On peut à ce sujet distinguer expectation et anticipation. Par exemple, on peut voir son revenu réel diminuer parce qu’on n’aurait pas prévu une augmentation des prix et qu’on n’aurait donc pas demandé une augmentation nominale de son revenu; c’est un problème de mauvaise expectation, de mauvaise prévision. Si par contre, on avait bien prévu cette augmentation de l’inflation et que l’on a agi en conséquence, on a effectué une bonne expectation (bonne prévision) et une bonne anticipation (on a alors agi en conséquence). Il peut aussi arriver dans des régimes de faible inflation que l’on effectue une expectation d’un taux d’inflation tellement faible, que l’on ne cherche pas à l’anticiper, c’est-à-dire à se prémunir contre celui-ci.

-

[8]

D’après (2),

.

. -

[9]

Nous sommes conscients que cette indication est imparfaite, d’une part parce qu’elle ne distingue pas différents rythmes d’évolution des salaires et d’autre part parce que de nombreux travailleurs ne sont pas déclarés. Lo Vuolo (2007) souligne d’ailleurs que les salaires ont évolué à des rythmes différents selon les secteurs; ainsi, paradoxalement, la progression des salaires du secteur public a initialement été retardée par rapport à celle observée au sein du secteur privé (cela s’explique par la recherche continue par les autorités d’un excédent budgétaire). De la même façon, l’emploi non déclaré représente historiquement une part importante de l’emploi total argentin. La crise de 2002 a aussi largement contribué à l’augmentation de l’importance de l’emploi non déclaré. Cependant, le reflux de cette composante de l’emploi total est indéniable et important. Selon les données de l’INDEC (Encuesta Permanente de Hogares, publiées sur le site du ministère du Travail), à la fin de l’année 2003, l’emploi non déclaré des plus de 18 ans représentait 48,8 % de l’emploi total alors que ce taux ne serait plus que de 36,1 % fin 2009. (Le graphique 12 présente ces données.) Retenons aussi que nous ne prétendons pas fournir une analyse du marché du travail mais que nous cherchons à caractériser l’évolution du conflit de répartition.

-

[10]

Le 24 février 2009, l’Institut de recherche libéral basé à Buenos Aires FIEL (Fundación de Investigaciones Económicas Latinoaméricas) a stoppé sa coopération statistique avec la BCRA (la BCRA publie mensuellement un panorama de l’économie argentine, panorama publié en collaboration avec différents organismes de recherche en économie publics et privés). L’Institut indique dans un communiqué qu’en raison des « anomalies observées dans divers indicateurs élaborés par l’INDEC […] qui affectent sévèrement la confiance », il stoppe toute collaboration. Sont bien sûrs visés les indicateurs d’évolution des prix. Au sein de l’imposant travail réalisé par plusieurs économistes et coordonné par Kosacoff dans le cadre des travaux de la Cepal (2007), ce problème est mentionné à plusieurs reprises.

-

[11]

À titre d’exemple, pour l’année 2007, la banque JP Morgan estime que l’inflation argentine était comprise entre 22 % et 26 % (indication reprise par la presse argentine en avril 2008) pendant que l’INDEC annonce 8,5 %.

-

[12]

D’un point de vue théorique, l’importance des variations du taux de change pour les dynamiques inflationnistes des pays émergents devient une question abondamment traitée au sein de la littérature lors des années deux mille; les abandons des ancrages de change par de nombreux pays émergents peuvent expliquer cela. Cette question est connue en anglais par l’expression « exchange rate pass-through ». Au sein de cette littérature, deux résultats peuvent être mobilisés. On remarque que plus la place du dollar au sein d’une économie donnée est importante, plus l’inflation sera renforcée par une dévaluation (Carranza et alii, 2009). Autre élément avancé au sein de cette littérature, plus l’inflation est élevée ex ante, plus l’effet pass-through a de chances d’être durable (Choudhri et Hakura, 2006). L’Argentine n’est pas dans ce cas. L’Argentine connaît même une expérience déflationniste de la fin des années quatre-vingt-dix jusqu’à la crise. Ces éléments éclairent donc la brève poussée inflationniste de 2002.

-

[13]

Le gouvernement a cherché à mitiger ce phénomène, en signant des accords avec les producteurs ou les distributeurs visant à limiter les augmentations de prix des produits alimentaires sur le marché argentin. Parallèlement, des quotas limitant les exportations de biens agricoles ont été instaurés, afin d’éviter que le marché argentin soit en situation de pénurie. Cette politique est très vigoureusement combattue par le secteur agricole argentin, donnant lieu à d’importantes manifestations en 2007 et 2008.

-

[14]

Le taux de croissance a nettement freiné, passant de 8,7 % en 2007 à 6,7 % en 2008. L’année 2009 est même marquée par une quasi-stagnation du PIB en 2009 (0,8 % de taux de croissance). Le taux de croissance s’accroît cependant nettement en 2010.

-

[15]

Cette augmentation des spreads souverains se repère aussi si l’on regarde les spreads brésiliens, chiliens ou mexicains. Cependant, on observe que la diminution de cet indicateur intervient plus tardivement et dans une ampleur beaucoup moins importante en Argentine que dans ces autres pays. On peut certainement y voir la conséquence du défaut de paiement sur la dette publique de 2002 et les conséquences de la procédure de résolution de ce défaut qui ont été particulièrement défavorables aux créanciers privés.

Bibliographie

- Albrieu, R. et E.A. Corso (2008), « Política monetaria, política fiscal y objetivos múltiples en Argentina: 2002-2006 », Nuevos Documentos CEDES, 38.

- Baldi-Delatte, A.-L. (2005), « De l’assouplissement des règles monétaires », Revue Économique, 56(3) : 787-798.

- Beccaria, L. (2007), « El mercado de trabajo luego de la crisis. Avances y desafíos », inKosacoff, B. (coord.), Crisis, recuperación y nuevos dilemas. La economía argentina 2002-2007, Buenos Aires, Cepal, p. 357-393.

- Carranza, L., J. Galdon-Sanchez et J. Gomez-Biscarri (2009), « Exchange Rate and Inflation Dynamics in Dollarized Economies », Journal of Development Economics, 89 : 98-108.

- Cassetti, M. (2003), « Bargaining Power, Effective Demand and Technical Progress: A Kaleckian Model of Growth », Cambridge Journal of Economics, 27(3) : 449-464.

- Cetrangolo, O., D. Heymann et A. Ramos (2007), « Macroeconomía en recuperación: la Argentina post-crisis », inKosacoff, B. (coord.), Crisis, recuperación y nuevos dilemas. La economía argentina 2002-2007, Buenos Aires, Cepal, p. 27-61.

- Choudhri, E. et D. Hakura (2006), « Exchange Rate Pass-through to Domestic Prices: Does the Inflationary Environment Matter? », Journal of International Money and Finance, 25 : 614-639.

- Dalziel, P. C. (1990), « Market Power, Inflation, and Incomes Policies », Journal of Post-Keynesian Economics, 12(3) : 424-438.

- Damill, M., R. Frenkel et M. Rapetti (2005), « La deuda argentina: historia, default y reestructuración », Desarrollo Económico, 45(178) : 187-223.

- Fanelli, J.M. et R. Albrieu (2009), « Crisis internacional y estrategia macroeconómica », inKosacoff, B. et R. Mercado (coords), La Argentina ante la nueva internacionalización de la producción, Buenos Aires, Cepal-Pnud, p. 30-65.

- FernandezBugna, C. et F. Porta (2007), « El crecimiento reciente de la industria argentina. Nuevo régimen sin cambio estructural », inKosacoff, B. (coord.), Crisis, recuperación y nuevos dilemas. La economía argentina 2002-2007, Buenos Aires, Cepal, p. 63-105.

- Frenkel, R. (2006), « An Alternative to Inflation Targeting in Latin America: Macroeconomic Policies Focused on Employment », Journal of Post Keynesian Economics, 28(4) : 573-591.

- Frenkel, R. et M. Rapetti (2007), « Política cambiaria y monetaria después del colapso de la convertibilidad », Ensayos Económicos, 46 : 137-166.

- Frenkel, R. et L. Taylor (2007), « Real Exchange Rate, Monetary Policy and Employment », in Ocampo, J.A., J.K. Sundaram et S. Khan (éds), Policy Matters, London, Zed Books, p. 272-285.

- Kaldor, N. (1956), « Alternatives Theories of Distribution », Review of Economic Studies, 23 : 83-100.

- Kalecki, M. (1971), Selected Essays on the Dynamics of the Capitalist Economy, Cambridge, Cambridge University Press.

- Lavoie, M. (1992), Foundations of Post-Keynesian Economic Analysis, Aldershot, Edward Elgar.

- LoVuolo, R. (2007), « Argentine : les leçons de la sortie de crise », Revue Tiers-Monde, 189 : 13-34.

- Marques-Pereira J. (2007), « Crecimiento, conflicto distributivo y soberanía monetaria en Argentina », inBoyer, R. et J.C. Neffa, Salida de crisis y estrategias alternativas de desarrollo, Buenos Aires, Mino y Davilla, p. 177-208.

- Robinson, J. (1960), « The Theory of Distribution », inCollected Economic Papers, vol.II, Oxford, Basil Blackwell : 145-58.

- Rowthorn, R. E. (1977), « Conflict, Inflation and Money », Cambridge Journal of Economics, 1(3) : 215-239.

- Salama, P. (2007), « L’Argentine : ampleur et limites d’une “croissance à la chinoise” », inQuattrochi-Woisson D., L’Argentine après la débâcle. Itinéraire d’une recomposition inédite, Paris, Michel Houdiard, p. 41-63.

- Susjan, A. et M. Lah (1997), « Inflation in the Transition Economies: the Post-Keynesian View », Review of Political Economy, 9(4) : 381-393.

- Taylor, L. (2004), Reconstructing Macroeconomics: Structuralists Proposals and Critiques of the Mainstream, Cambridge MA, Harvard University Press.

- Weintraub, S. (1978), Capitalism’s Inflation and Unemployment Crisis, Reading MA, Addison-Wesley.

Liste des figures

Graphique 1

Évolution du PIB argentin, en millions de pesos de 1993

Graphique 2

Taux de change nominal du dollar en peso (septembre 2001 à octobre 2010)

Graphique 3

Évolution du taux de change réel multilatéral (TCRM) des devises en peso de juin 2000 à septembre 2010 (base 100 = mars 2001)

Note : Une diminution du taux de change réel multilatéral (TCRM) indique une perte de compétitivité réelle de l’économie domestique. Si le TCRM diminue, cela indique que le taux de change nominal de la monnaie domestique exprimé en devises diminue et/ou que le rythme de l’inflation interne est supérieur à celui observé à l’étranger.

Graphique 4

Contribution annuelle à la croissance des composantes de la demande globale : de 2003 à 2008

Graphique 5

Répartition de la valeur ajoutée brute de 2001 à 2007

Note : Le revenu mixte est la part du PIB notamment captée par les travailleurs indépendants ou les très petites entreprises (petit commerce par exemple). Nous considérerons dans la partie suivante que ce revenu mixte n’intervient pas dans le conflit de répartition; ces entreprises évoluant dans un secteur très concurrentiel ne peuvent être considérées comme « price makers ». Il n’y a plus de données disponibles depuis l’année 2007.

Graphique 6

Une représentation de l’approche postkeynésienne du conflit de répartition

Graphique 7

La mise en place d’un faible rythme inflationniste initial

Graphique 8

Évolution des prix mondiaux de denrées agricoles

Graphique 9

Évolution de la productivité industrielle et des salaires réels (base 100 = janvier 2001)

Graphique 10

Un renforcement de l’inflation par les augmentations conjointes du pouvoir de négociation et de la cible de salaire réel des travailleurs

Graphique 11

Nombre de conflits sociaux avec grève dans le secteur privé depuis 2006 (recensement mensuel) et droite de tendance

Graphique 12

Part de l’emploi non déclaré dans l’emploi total

Liste des tableaux

Tableau 1

Taux de croissance annuels du PIB depuis 2000

Tableau 2

Taux de chômage

Note : * À la fin de 2002, les statistiques sont fournies par l’INDEC sur un nouveau rythme. Jusqu’en 2002 elles étaient publiées en mai et octobre, par la suite, elles le sont de façon trimestrielle. Pour 2001 et 2002, nous fournissons la statistique fournie pour octobre, par la suite celles indiquées lors du dernier trimestre de l’année. Le pic du taux de chômage est recensé en mai 2002, avec 21,5 %. La diminution du taux de chômage débute donc au cours de l’année 2002, phénomène cohérent avec notre analyse.

** À la fin du troisième trimestre.

Tableau 3

Taux d’inflation annuel de 2001 à 2010

Tableau 4

Degré d’utilisation du capital

Tableau 5

Part de l’investissement dans le PIB

Éléments de balance des paiements, de 2002 à 2009 (en millions de dollars)