Résumés

Résumé

Cet article examine les stratégies mises en place par les États et par les acteurs non étatiques dans la course aux ressources minérales de la région. En Asie du Sud-Est, le secteur minier n’est certes pas l’unique outil employé pour assurer le développement économique et infrastructurel des États et des populations. Il s’impose toutefois de plus en plus comme un atout stratégique pour les pays de la région. Du fait des convoitises qu’elles suscitent et des richesses qu’elles procurent, les ressources minérales présentes dans le sous-sol de la région sont intégrées comme un élément central dans les politiques nationales de développement et dans la pensée géostratégique élaborée par les États de l’Asie du Sud-Est.

Mots-clés:

- Asie du Sud-Est,

- ressources minérales,

- géopolitique,

- stratégie,

- Chine

Abstract

This article examines the strategies set out by the state and non-state actors in the race to mining resources in the area. In Southeast Asia, the mining sector is obviously not the only tool to ensure the economic and infrastructural development of the States and the populations but it stands out more and more as a strategic asset for the area’s countries. Because of the extra attractiveness and the wealth they bring about, the mining resources to be found underground in the area are dealt with as a central element in the national development policies and in the geostrategic thinking developed by Southeast Asian states.

Keywords:

- Southeast Asia,

- minerals resources,

- geopolitics,

- strategy,

- China

Resumen

Este articulo examine las estrategias adoptadas por los Estados y los actores no estatales en la carrera por los recursos minerales en la región. En el Sudeste asiático, el sector minero no es ciertamente el único recursos para asegurar el desarrollo económico y la infraestructura de los Estados y sus poblaciones, pero es un activo estratégico para ello. Debido a su atractivo y a la riqueza que procuran, los recursos minerales de la región son incluidos como elementos centrales de las políticas nacionales de desarrollo y del pensamiento geoestratégico de los países de la región.

Palabras clave:

- Sudeste asiático,

- recursos minerales,

- geopolítica,

- estrategia,

- China

Corps de l’article

Depuis la fin de la guerre froide, l’Asie du Sud-Est, débarrassée des antagonismes idéologiques et de la plupart des guérillas qui ont marqué son histoire récente, voit dans le développement du secteur minier à la fois de nombreuses opportunités économiques et l’élaboration possible d’une stratégie renforçant la souveraineté des gouvernements sur le territoire national. Pour cette raison, les pays de la région recherchent des partenaires économiques capables de corriger le déséquilibre structurel interne (et régional). Dans ce cadre, la mise en route ou l’accélération d’activités extractives offre depuis quelques années aux États sud-asiatiques, riches en ressources minières, des perspectives de croissance ainsi que l’espoir d’un nouveau développement et, surtout, de nouveaux avantages stratégiques.

Toutefois, depuis la crise financière mondiale de 2008-2009, les prix des produits miniers étant en baisse et la conjoncture mondiale demeurant incertaine, il est devenu plus difficile pour les sociétés minières de prévoir les tendances de la demande et la perspective de rentabilité des projets miniers est de moins en moins prometteuse (Deloitte 2013). Malgré l’affaiblissement de la demande à court terme, le risque d’une pénurie à long terme demeure, d’autant que la demande devrait s’accroître considérablement au cours des prochaines années.

Paradoxalement, l’industrie minière des pays de l’Asie du Sud-Est semble échapper au ralentissement et au report des projets d’infrastructure et d’expansion du secteur. Mieux, les pays d’Asie du Sud-Est sont devenus de nouveaux territoires convoités pour leurs ressources minérales, phénomène accentué par le fait que le secteur est considéré comme stratégique par les États de la région. Celui-ci est en effet reconnu comme l’un des éléments essentiels à la croissance économique et il doit permettre d’améliorer les conditions de développement des populations.

Le cadre géologico-politico-économique de la région est connu : c’est un espace se situant à l’intersection de plusieurs plaques tectoniques, tant continentales qu’océaniques (De Koninck 2012 : 19), qui assurent un potentiel minier important (Chadwick 2013) et où convergent des axes de transport énergétique mondiaux (Courmont et Mottet 2014 : 106-107). C’est également une région comprenant des nations au rythme de croissance soutenu dans une zone économique émergente – réunissant des pays communistes, capitalistes et « autoritaires » qui connaissent des niveaux de développement très différents (Bafoil 2012 : 48-53) –, regroupées dans la construction institutionnelle de l’Association des nations de l’Asie du Sud-Est (ASEAN) (Mottet et Roche 2013).

L’ensemble du secteur minier est unanime : les prévisions de croissance sont importantes en Asie du Sud-Est (DLA Piper 2012 ; Chadwick 2013). Ces analyses s’appuient, premièrement, sur des richesses minérales au potentiel bien supérieur à ce que laissent penser les réserves découvertes jusqu’à présent. En effet, ces territoires n’ont pas fait l’objet d’une prospection et d’une exploration par des méthodes modernes depuis près de 50 ans, ce qui fait croire à un potentiel important. Deuxièmement, les acteurs du secteur minier misent sur la poursuite des politiques de libéralisation par les gouvernements désireux d’attirer des investissements directs étrangers (IDE). Troisièmement, à mesure que la teneur des minerais diminue et que les gisements anciens s’épuisent, les entreprises minières s’installent dans des régions de plus en plus éloignées (souvent peu accessibles pour des raisons infrastructurelles ou de conflits) et, jusque-là, relativement épargnées par la production minière industrielle. À ce titre, des pays comme la Birmanie, le Cambodge, le Laos et le Vietnam ou des régions comme la Papouasie (Indonésie) deviennent de nouveaux fronts pionniers en ressources minérales nécessaires à la sécurisation des approvisionnements à la fois pour les États et pour les multinationales, ce qui vient renforcer l’attention portée à l’Asie du Sud-Est.

Toutefois, dans plusieurs pays de la région une crispation nationale grandissante, voire une hostilité, se manifeste à l’égard de cette industrie. Les relations difficiles avec les gouvernements sont marquées par une réappropriation de la ressource (Indonésie) et par l’intensification des demandes par les communautés locales directement touchées par l’extraction minière (Philippines). Le secteur minier, qu’il soit traité de manière conflictuelle ou de manière collective, est à l’origine de bien des choix géopolitiques des gouvernements de la région et des décisions de multinationales puissantes, qui en dépendent pour assurer le maintien de leur niveau de vie et de leur croissance. Ces ressources minérales peuvent en effet s’avérer décisives, puisque de leur détention dépend le développement économique d’un pays, d’une région, d’une localité. C’est pourquoi leur gestion fait de plus en plus l’objet de manoeuvres politiques préoccupantes, le plus souvent sans qu’on tienne compte des conséquences environnementales et sociales sur les populations.

En Asie du Sud-Est, les différentes conceptions du modèle de développement du secteur minier aboutissent à des stratégies fort différentes se situant entre, d’une part, un modèle dicté par des intérêts extérieurs, et, d’autre part, un modèle renforçant la légitimité d’un État sur ses ressources minérales, dans un processus de réappropriation ou de nationalisation.

I – Émergence d’un acteur minier

L’Asie-Pacifique[1] apparaît incontournable dans le paysage minier mondial, étant la première région productrice (Mérenne-Schoumaker 2013 : 12-13). Elle se positionne ainsi devant l’Amérique du Sud et du Nord, l’Afrique, l’Europe et l’Asie centrale[2], ce qui explique dans une certaine mesure le rattrapage asiatique depuis les années 2000 en matière d’extraction de matières minérales[3]. Cette évolution est due au fait que la région comprend les principaux pays producteurs de la planète, c’est-à-dire l’Australie, la Chine et l’Inde. L’Australie dispose de grandes ressources en bauxite, charbon, cobalt, cuivre, diamant, or, minerai de fer, plomb, lithium, manganèse, nickel et uranium. La Chine possède pour sa part des quantités très importantes de charbon, d’or, d’antimoine, d’arsenic, de barytine (ou baryte), de fluorite, de graphite, de minerai de fer, de magnésium, de terres rares, de strontium, d’étain, de tungstène et de zinc. Quant à l’Inde, son sous-sol renferme une vaste gamme de matières minérales, dont la barytine, la bauxite, le chrome, le fer, le manganèse, les terres rares, etc. (USGS 2013a : 2). Si l’on regarde la production des six plus grands métaux, c’est-à-dire l’aluminium, le chrome, le cuivre, le manganèse, le zinc et le fer, la Chine, l’Australie et l’Inde présentent les profils des pays les plus diversifiés au monde en produisant cinq de ces six métaux (le fer excepté) (Mérenne-Schoumaker 2013 : 13).

Dans ce vaste ensemble asiatico-pacifique dominé par les puissances minières australienne, chinoise et indienne, la contribution des pays de l’Asie du Sud-Est[4], modeste pendant de nombreuses décennies, connaît depuis quelques années des prévisions de croissance très positives (Trainar et Bonnet 2013). En 2011 (USGS 2013a), les dix pays représentaient environ 5 % de la production mondiale d’or et de cuivre. Pendant la même période, l’Asie du Sud-Est a produit 15,9 % de la bauxite, 17,8 % du nickel et 24,5 % de l’étain à l’échelle de la planète.

Le charbon domine sans conteste le volume des exportations de minerais, puisqu’il représente 91 % de ces dernières, suivi du cuivre, du nickel, de l’or et du fer (Global Trade Atlas 2011). Parmi les pays de la région, l’Indonésie, qui possède une gamme importante de minerais sur son territoire, domine très largement, avec 9 % des exportations mondiales (2011) et 95 % des exportations de minerais de l’ASEAN (Global Trade Atlas 2011).

II – Un gisement de croissance pour les États d’Asie du Sud-Est

Entre 2000 et 2011 (Global Trade Atlas 2011), les pays de l’ASEAN ont multiplié par dix les échanges commerciaux de minerais, ces derniers passant de 4,1 milliards de dollars américains à 43,1 milliards de dollars américains, dont 9,3 % uniquement en échanges intrarégionaux (4 milliards de dollars américains). Derrière l’Indonésie (34,6 milliards de dollars américains) suivent le Vietnam (2,5 milliards de dollars américains) et les Philippines (1,2 milliard de dollars américains).

En 2011, les échanges commerciaux de minerais des dix pays de l’ASEAN représentaient 10,3 % des exportations mondiales (Global Trade Atlas 2011), soit 39,1 milliards de dollars américains. Il est intéressant de signaler que, si les exportations de minerais en direction des pays hors ASEAN augmentent année après année, il en va de même pour les importations (Global Trade Atlas 2011). En effet, leur croissance économique et l’augmentation de la demande intérieure qui en résulte conduisent les pays de l’ASEAN à importer du charbon, du cuivre, du fer, du zinc, de l’étain et du niobium[5] en provenance de l’Amérique du Sud (Brésil, Chili, Pérou, etc.) et de l’Asie-Pacifique (Papouasie–Nouvelle-Guinée, Australie, etc.). Les pays importateurs sont principalement la Malaisie, la Thaïlande et les Philippines (Global Trade Atlas 2011).

Avec 88 % des exportations de minerais, l’Indonésie est la plus grande puissance à la fois productrice et exportatrice de l’ASEAN, distançant très largement le Vietnam, les Philippines et la Malaisie (Global Trade Atlas 2011).

Avec un excédent commercial sur les minerais hors asean s’élevant à près de 35,4 milliards de dollars américains (2011), l’Asie du Sud-Est exporte presque dix fois plus de minerais qu’elle n’en importe (en valeur). Elle a ainsi vu son excédent commercial sur les minerais multiplié par 12 entre 2000 et 2011 (Global Trade Atlas 2011). Sans surprise, on constate que les clients du secteur minier sud-asiatique sont en premier lieu la Chine, puis un groupe de pays formé du Japon, de la Corée du Sud, de l’Inde, de l’Australie qui cherchent, tout comme la Chine, à sécuriser et à diversifier les sources d’approvisionnement en ressources minérales (Global Trade Atlas 2011).

Cette explosion de la production, d’une part, et des exportations de minerais vers des pays en dehors de l’ASEAN, d’autre part, sont la conséquence directe de l’ouverture à des sociétés internationales de territoires miniers fermés durant la période postcoloniale ainsi que de l’absence d’infrastructures de transformation locale. À cela s’ajoute l’adoption de politiques, lois et règles fiscales promouvant des investissements domestiques et internationaux en direction du secteur minier d’une partie des pays composant l’ASEAN qui disposent d’un fort potentiel minier encore sous-exploité. En effet, « l’aventure minière » industrielle ayant débuté tardivement, c’est-à-dire il y a moins de dix ans dans des pays tels que la Birmanie, le Cambodge, le Laos ou le Vietnam, les concessions minières situées dans des territoires reconnus comme riches en ressources minérales sont en phase de prospection[6] ou en phase d’exploration[7] (Mottet 2012, 2013). En somme, les pays d’Asie du Sud-Est ont un potentiel de production sous-exploité (USGS 2014a ; BP 2013).

Malgré la réduction à court terme de la demande planétaire, le secteur minier sud-asiatique devrait connaître des taux de croissance importants dans les années à venir, grâce aux stratégies offensives à la fois des pays producteurs de la région et aux États qui parcourent toutes les régions du globe afin de garantir la sécurité des approvisionnements futurs en minerais de base.

III – Influence et stratégie minière de la Chine en Asie du Sud-Est

La Chine, en position de force en Asie du Sud-Est – souvent considérée comme le pré carré de Beijing (Courmont et Mottet 2014) – par sa proximité et son économie (Colin 2011 : 181 ; Lincot et Courmont 2012 : 180-183), absorbe d’ores et déjà une part essentielle des minerais et métaux exportés par l’ASEAN. Au vu des moyens financiers très importants mobilisés par Beijing pour investir dans le secteur minier sud-asiatique, cette tendance devrait s’intensifier à l’avenir. En effet, la première puissance économique d’Asie est aussi le numéro un mondial en matière d’extraction de minerais d’or, de fer, de zinc, de plomb, d’étain, de mercure, de métaux rares et de charbon, et elle figure en deuxième ou troisième place pour les autres minerais (Carfantan 2014 : 15). Mais la Chine – dont le territoire couvre 7 % de la surface terrestre, alors qu’il regroupe 20 % de la population de la planète (Meyer 2014 : 62) – est de moins en moins capable d’assurer son autosuffisance en ressources minérales ; elle doit donc recourir de plus en plus à des approvisionnements extérieurs, ce qui fait, par exemple, de ce pays le premier importateur de minerai de fer. La formidable progression des besoins en métaux (et donc en minerais) du pays, dont celui-ci absorbe 40 % de la production mondiale (Meyer 2014 : 62), n’est pas seulement la conséquence d’une industrialisation accélérée tournée vers l’exportation. Elle est également liée au considérable investissement consenti depuis le début des années 1980 pour développer des infrastructures (routes, réseaux ferroviaires, ports, aéroports, etc.) et accompagner l’expansion des villes (construction de bâtiments, infrastructure énergétique, adduction d’eau, etc.). Entre 1990 et 2010, la population urbaine a pratiquement doublé, passant de 314 millions à 607 millions (National Bureau of Statistics 2011). D’ici à 2025, les effectifs de citadins progresseront de 350 millions de personnes, et plus de 200 agglomérations dépasseront le million d’habitants ; il faudra construire 28 000 kilomètres de lignes de métro, près de 100 nouveaux aéroports, 5 millions de bâtiments, dont 50 000 gratte-ciel (Yardney 2012), alors que la totalité de la planète en compte près de 100 000[8]. Comme l’économie chinoise ne peut fournir toutes les ressources minérales nécessaires, il lui faut recourir aux importations massives[9][10].

En Asie du Sud-Est, la Chine[11] a créé une base régionale d’approvisionnement solide en minerais et métaux pour lesquels la production domestique est insuffisante (fer, cuivre, nickel, zinc, charbon, etc.)[12]. Cette sécurisation des approvisionnements fonctionne par la mise en place de trois systèmes contractuels originaux (Carfantan 2014 : 31). Premièrement, les achats sont faits de gré à gré auprès de fournisseurs sud-asiatiques indépendants, souvent des petites et moyennes exploitations. Deuxièmement, une autre part des approvisionnements miniers est assurée par des gisements implantés dans les pays de l’ASEAN et dont une partie de l’actionnariat est détenue par des intérêts chinois à travers la création d’une coentreprise (joint venture), comme en Indonésie et au Laos (Mottet 2013). Ces derniers utilisent leur capacité d’influence pour orienter la politique commerciale des compagnies extractrices, c’est-à-dire en partie ou en totalité à l’avantage de la Chine. La Chine ne se contente pas de prises d’intérêt dans des entreprises ou des grands groupes ; elle rachète des exploitants locaux en difficulté et investit dans la création de programmes miniers ambitieux. Troisièmement, le reste des importations se fait dans le cadre de contrats à long terme qui lient l’entreprise exportatrice – asiatique ou pas – et l’industriel chinois propriétaire de fonderies, raffineries, alumineries généralement situées sur le littoral chinois, facilement accessible depuis les ports de Shanghai, Tianjin ou Qingdao.

L’accès aux ressources minérales de l’Asie du Sud-Est – et dans le reste du monde – est donc pour Beijing une préoccupation majeure qui influe sur tous les aspects de la politique étrangère envers l’ASEAN et ses pays membres. En effet, il ne suffit pas de sécuriser l’accès aux matières minérales dans les pays riches en ressources, encore faut-il acheminer les minerais vers les ports chinois. La sécurisation des artères maritimes traversant l’Asie du Sud-Est, comme les détroits (Malacca, Sonde, etc.) et les passages, ainsi que la mer de Chine méridionale, constitue une priorité stratégique majeure. Cela explique en partie, d’une part, l’intransigeance de la Chine dans les différends territoriaux en mer de Chine méridionale et sa stratégie de collier de perles (Lasserre 1996 ; Shee 2011 ; Tertrais 2012 ; Cordesman et al. 2013), notamment en Birmanie, et, d’autre part, la modernisation rapide de la marine de guerre chinoise et sa transformation progressive en flotte de haute mer. En outre, l’investissement massif de la Chine dans les ressources minérales des pays de l’ASEAN est le fruit d’une coopération stratégique qui dépasse largement le cadre de la sécurisation des approvisionnements ; il est une forme de protection politico-stratégique contre l’influence américaine dans la région (Cabestan 2010 ; Courmont 2010).

Au-delà des accords bilatéraux entre États, la Chine et les pays de l’Asie du Sud-Est discutent des ressources minérales dans le cadre institutionnel de l’ASEAN. Dans cette perspective, depuis 2010 la ville de Nanning (province du Guangxi) héberge chaque année au mois de mai le China-ASEAN Mining Cooperation Forum and Exhibition[13]. Ce forum, qui regroupe l’ensemble des acteurs de l’industrie minière présents à la fois en Chine et dans les pays de l’asean, a pour but de créer des opportunités d’affaires. L’ASEAN organise de même, sur une base régulière, un forum portant spécifiquement sur le secteur minier : l’ASEAN Ministerial Meeting on Minerals ou ammin[14] (2014) auquel sont associés, puisqu’ils se déroulent au même moment, l’Asean Senior Officials Meeting on Minerals (ASOMM) et l’Asean Senior Officials Meeting on Minerals plus Three (ASOMM + 3), cette dernière rencontre regroupant les dix pays de l’ASEAN plus la Chine, le Japon et la Corée du Sud. Cette coopération et ce dialogue entre les pays de l’asean accouchent tous les cinq ans de l’Asean Minerals Cooperation Action Plan (2011-2015) dont la fonction est de renforcer la dimension stratégique des ressources minérales par la mise en place de lois facilitant l’investissement, le développement et le commerce du secteur minier. Dans un souci socio-environnementaliste promu par les grands bailleurs de fonds, les organisations internationales non gouvernementales (OING) et les organisations non gouvernementales (ONG) locales, le plan quinquennal fait également la promotion d’un développement minier écologiquement et socialement durable, volonté politique qui reste lettre morte dans bien des pays d’Asie du Sud-Est.

Les résistances à l’offensive de Beijing grandissent auprès des acteurs occidentaux. Ayant mesuré l’importance de la menace chinoise sur les ressources minérales des pays de l’Asie-Pacifique, notamment en Asie du Sud-Est, les multinationales et les États occidentaux – établis de longue date dans la région (BHP Billiton, Rio Tinto, etc.) – organisent depuis 2005 à Singapour l’Asia Mining Congress. Seule rencontre du genre, ce congrès a pour but de ralentir la montée en puissance de la Chine sur les ressources minérales de la région. L’appétit féroce chinois se trouve encore renforcé depuis l’entrée en application de l’accord ASEAN-China Free Trade Agreement (ACFTA), qui vise à construire le plus grand espace de libre-échange au monde, regroupant près de 2 milliards de personnes, et qui s’engage à réduire ses tarifs douaniers, notamment sur la plupart des minerais.

Toutefois, on observe dans la région depuis le début des années 2010 que le volontarisme conquérant des grandes puissances (Chine, Inde, Australie, États-Unis, etc.) et des multinationales étrangères encourage et renforce la nationalisation des ressources minérales qui marque aujourd’hui la politique minière de plusieurs pays, dont l’Indonésie, le Laos, les Philippines et le Vietnam. Pour cela, les États utilisent plusieurs mesures protectionnistes, comme les restrictions aux exportations de minerais stratégiques (embargo), mettent en place des moratoires ou interdisent aux étrangers de posséder en totalité le capital d’une entreprise extractive ou d’acheter des terres riches en minerais. En Asie du Sud-Est, comme ailleurs dans le monde, c’est le droit minier (ou code minier) qui définit l’ensemble des lois régissant l’exploitation du sous-sol.

IV – Des lois minières entre libéralisation et tentative de réappropriation de la ressource

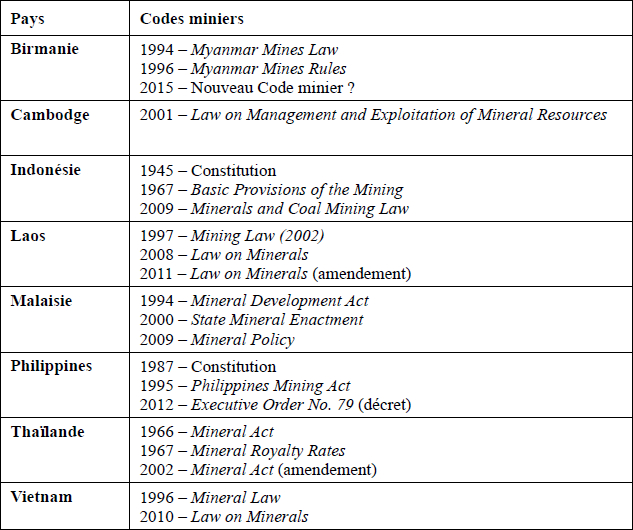

Dans l’ensemble des pays de l’Asie du Sud-Est riches en ressources minérales[15], le secteur minier est structuré par une loi (ou code). Les régimes légaux et financiers qui régissent les compagnies minières nationales et internationales sont harmonisés et simplifiés pour permettre à ces dernières d’acquérir plus facilement des droits sur les minerais. Les tableaux 1 et 2 démontrent que le secteur minier des pays d’Asie du Sud-Est se situe à différents stades de développement.

En Indonésie, où l’exploitation minière a débuté dans la seconde moitié du 19e siècle, l’exploitation des ressources naturelles, et donc minières, apparaît très clairement dans la Constitution adoptée le 18 août 1945, soit le lendemain de la proclamation de l’indépendance du pays[16]. L’article 33 (chapitre xiv) stipule que « The land and the waters as well as the natural riches therein are to be controlled by the state to be exploited to the greatest benefit of the people » (ILO 2014).

Imitant l’Indonésie, les Philippines enchâssent dans la Constitution de 1987 une section (article xii, section 2) faisant directement référence aux ressources naturelles et à leurs modes de gestion :

All lands of the public domain, waters, minerals, coal, petroleum, and other mineral oils, all forces of potential energy, fisheries, forests or timber, wildlife, flora and fauna, and other natural resources are owned by the State. With the exception of agricultural lands, all other natural resources shall not be alienated. The exploration, development, and utilization of natural resources shall be under the full control and supervision of the State. The State may directly undertake such activities, or it may enter into co-production, joint venture, or production-sharing agreements with Filipino citizens, or corporations or associations at least sixty per centum of whose capital is owned by such citizens. Such agreements may be for a period not exceeding twenty-five years, renewable for not more than twenty-five years, and under such terms and conditions as may be provided by law. In cases of water rights for irrigation, water supply fisheries, or industrial uses other than the development of water power, beneficial use may be the measure and limit of the grant ».

Official Gazette of the Republic of the Philippines 1987

Dans ce cas précis, le gouvernement de Corazon Aquino (1986-2002), au pouvoir depuis peu, montra très clairement sa volonté de rompre avec les années Marcos (1965-1986), période durant laquelle les ressources naturelles, dont les ressources minérales, étaient aux mains du président et de ses proches.

Tableau 1

Les codes miniers en Asie du Sud-Est[17]

Sauf pour la Thaïlande, on constate que les premiers codes miniers des pays de l’ASEAN datent des années 1990 (Birmanie, Laos, Malaisie, Vietnam). En effet, ce n’est qu’à cette période, une fois la détente dans les relations internationales amorcée, qu’une nouvelle ère de coopération politique et économique régionale a vu le jour entre les pays de l’ASEAN et les investisseurs étrangers. Des pays comme le Laos et le Vietnam se rallient définitivement au projet régional en adoptant des réformes économiques. Cette politique ouvre la porte aux investisseurs étrangers et introduit l’économie de marché et les programmes de privatisation censés déboucher sur une compétitivité régionale entre pays de l’ASEAN. C’est dans ce contexte que l’ont voit apparaître des codes miniers prévoyant une plus grande libéralisation des politiques des pays de l’Asie du Sud-Est en ce qui a trait à l’extraction des ressources minérales. Ces codes miniers impliquent des démarches de libéralisation de grande envergure et ont été introduits de façon à instaurer des mesures incitatives permettent d’attirer des investisseurs domestiques et surtout étrangers.

Tableau 2

Législation et fiscalité du secteur minier en Asie du Sud-Est

Sources : Codes miniers et lois fiscales des pays concernés, USGS (2013 et 2014), PWC (2012) et DLA Piper (2012).

Selon leurs initiateurs, ces codes miniers devaient permettre à la fois de stimuler la croissance économique, notamment grâce à l’implantation de mines industrielles, et de contribuer aux recettes des gouvernements centraux. En outre, la législation et la fiscalité associées au secteur minier jouent un rôle déterminant dans les stratégies nationales de développement.

Depuis les années 2000 (Malaisie et Thaïlande), puis, à partir du tournant des années 2010 (Indonésie, Laos et Vietnam), les gouvernements des États concernés par l’extraction minière ont accepté l’argument des ong, des bailleurs de fonds et du secteur minier, selon lequel une révision des codes était nécessaire pour des raisons environnementales, mais aussi – et surtout – pour veiller à ce que ces pays demeurent concurrentiels. La majorité des pays ont donc été « obligés » d’entamer un processus de révision des codes miniers avec l’aide financière et technique des grandes agences internationales (la Banque mondiale, notamment). Pour ces nouvelles lois, les rédacteurs impliqués dans la révision avaient à leur disposition, comme modèle, les codes miniers des grands États miniers (Australie, par exemple). Néanmoins, si les nouveaux codes miniers appliqués dans les pays de l’ASEAN semblent à première vue classiques pour ce secteur industriel, une étude attentive fait ressortir de grandes différences législatives et fiscales (PWC 2012)[18].

Premièrement, il existe de grandes disparités entre les pays à la fois quant à la durée et à la taille de l’exploitation d’une concession minière. D’une part, on constate que l’octroi d’une concession minière par le gouvernement cambodgien est fort avantageux avec une durée d’exploitation courant sur 70 ans (extensible), alors que cette durée se situe dans une fourchette oscillant entre 20 et 30 ans dans la totalité des autres pays de la région. D’autre part, en partie selon la superficie des pays, la taille des concessions en phase d’exploitation est très variable. À cet égard, le Laos (pas de limite) et les Philippines (81 000 hectares pour une compagnie en coentreprise) sont les plus généreux en termes de superficies accordées aux compagnies minières. Il est à noter que l’Indonésie et les Philippines introduisent deux variables supplémentaires quant à la superficie d’une concession attribuée au secteur minier, à savoir le type de minerai extrait et la provenance des capitaux investis dans la compagnie.

Deuxièmement, si l’ensemble des pays permettent aux investisseurs étrangers d’engager des fonds dans le secteur minier, les stratégies et les politiques cherchant à augmenter les flux d’ide en créant des conditions de plus en plus libéralisées semblent perçues par certains gouvernements – et les populations – de la région comme un secteur de moins en moins favorable à la croissance et au développement d’un pays. Le phénomène est d’ailleurs accentué par un sentiment largement répandu de perte de contrôle des ressources nationales. Par exemple, l’Indonésie a mis un frein au mouvement d’ouverture tous azimuts des années 2000 en inscrivant dans la nouvelle loi minière de 2009, entrée progressivement en application en 2012 et 2014, des mesures et obligations destinées à renforcer le poids des investisseurs nationaux et des entreprises locales, notamment la transformation sur le sol indonésien de certains minerais bruts à travers la construction d’installations industrielles. Au Laos, depuis juin 2012, un moratoire suspend toute nouvelle attribution de concession minière jusqu’au 1er janvier 2016. Sans être aussi abrupts que l’Indonésie quant à la participation des investisseurs étrangers dans le capital d’une compagnie extractive, les Philippines, la Thaïlande et le Vietnam ont instauré une réglementation limitant les prises de contrôle de la ressource minière nationale par des intérêts étrangers. À l’inverse, si l’Indonésie, les Philippines, la Thaïlande et le Vietnam émettent de sérieux doutes sur un modèle de développement du secteur minier reposant principalement sur des acteurs externes, cette stratégie ne rencontre aucun obstacle au Cambodge et en Malaisie, où un investisseur étranger peut posséder 100 % d’une compagnie minière active sur le territoire national.

Toutefois, dans le cas de l’Indonésie, il serait simpliste d’analyser la Minerals and Coal Mining Law de 2009 uniquement à l’aune d’une volonté farouche de réappropriation des ressources minérales par l’État central. Des raisons géoéconomiques et géopolitiques à la fois externes et internes expliquent le durcissement du Code minier, dont les suivantes :

Jakarta souhaite utiliser son important potentiel minier pour redevenir la puissance économique régionale, position qui s’est érodée depuis la crise financière asiatique de 1997.

En imposant un bras de fer à l’industrie minière mondialisée (occidentale et chinoise), l’Indonésie, république islamique, veut devenir un leader parmi les pays du Sud et les pays émergents en proposant une troisième voie aux consensus de Washington et de Beijing.

Jakarta souhaite réduire sa dépendance aux exportations de minerais en direction de la Chine et ainsi assurer sa sécurité énergétique.

En imposant aux multinationales de transformer le minerai sur le sol indonésien, Jakarta espère promouvoir l’émergence d’une industrie locale de transformation tout en modernisant le secteur industriel et minier.

La loi de 2009 renforce la politique de centralisation de la gestion de la ressource minière et permet ainsi d’éviter – du moins sur le papier – la répartition des revenus avec les différents paliers administratifs, la corruption, les conflits territoriaux, les mines illégales, la déforestation tout en rassurant les investisseurs étrangers.

En centralisant les investissements étrangers, Jakarta espère se servir de la loi de 2009 pour restructurer et désenclaver le territoire, notamment les régions périphériques (Papouasie, îles Moluques, Sulawesi, Kalimantan, etc.).

Troisièmement, l’étendue des impôts et des allégements fiscaux prévus par les régimes financiers des codes miniers confirme que le secteur minier réussit à obtenir des accords d’investissement négociés avec les États. Ainsi, l’analyse comparative présente les divers impôts, régimes de taxation et autres mesures incitatives présentes dans les codes miniers les plus récents. Sans être exhaustive[19], cette vue d’ensemble du secteur minier sud-asiatique met en lumière plusieurs différences notables. Quand l’information est disponible, les taxes et les loyers sur les concessions minières présentent de grandes disparités à la fois dans le montant exigé par les États et dans le mode de calcul. En Asie du Sud-Est, l’impôt sur le revenu des entreprises minières se situe entre 5 % et 50 %. Cette différence substantielle entre pays s’explique par la forte concurrence entre ces derniers, chacun essayant d’attirer le maximum d’investissement sur son territoire. À cela s’ajoute le type de minerai exploité. Par exemple, en Indonésie, l’impôt sur le revenu pour les entreprises exploitant uniquement du charbon s’élève à 45 %, alors qu’il est compris entre 25 % et 30 % pour les autres minerais. Sans surprise, les taux d’imposition sur les revenus et les bénéfices les plus élevés se retrouvent dans les pays désireux de se réapproprier la ressource (Indonésie, Philippines et Vietnam). Les obligations en matière de paiement de redevances se situent dans une fourchette comprise entre 1 % et 25 % et se conforment à ce qui prévaut dans l’industrie extractive à l’échelle mondiale, avec malgré tout des redevances élevées sur certains produits miniers comme le charbon en Indonésie (13,5 %) ou l’or, le fer, le manganèse, la bauxite, l’argent, le cuivre au Vietnam (jusqu’à 25 %). Le paiement des redevances est souvent présenté comme l’une des sources de revenus les plus fiables pour un gouvernement… et les investisseurs privés (la stabilité du pourcentage des redevances détermine le taux de rentabilité de l’exploitation minière). Dans la majorité des pays d’Asie du Sud-Est, le régime de redevances minières est basé sur les profits. Contrairement aux redevances sur la valeur extraite ou ad valorem, ce type de régime a pour avantages de tenir compte de la « capacité de payer » des entreprises et de capturer une partie potentiellement plus importante de la richesse extraite si la mine est très profitable, comme c’est généralement le cas dans le haut des cycles de prix des minerais. À l’inverse, les principaux inconvénients de ce type de régime sont l’instabilité des revenus pour le gouvernement, revenus qui fluctueront très fortement avec les cycles de prix. En Asie du Sud-Est, comme ailleurs dans le monde, les redevances demeurent l’impôt le plus controversé par l’ensemble des acteurs de l’industrie minière. Les entreprises jugent que cet impôt est injuste, puisqu’il ne prend pas en compte la rentabilité (souvent faible) et les coûts de production importants inhérents à ce type d’industrie qui demande des investissements de départ colossaux se chiffrant en plusieurs centaines de millions, voire plusieurs milliards, de dollars américains, pour les exploitations industrielles (prospection, exploration, études de faisabilité, construction des infrastructures)[20]. Les États riches en ressources minérales estiment que le montant des recettes découlant de l’exploitation minière devrait être plus élevé. Ils souhaitent par conséquent, dans un avenir proche, réviser leurs politiques fiscales concernant le secteur minier afin d’y inclure un relèvement du taux de redevances. Quant aux populations, elles estiment qu’elles ne profitent pas pleinement des revenus générés par le secteur minier national.

Néanmoins, l’analyse de la structure des revenus découlant de l’exploitation minière en Asie du Sud-Est révèle que les impôts (revenus, bénéfices et salaires), la taxe sur la valeur ajoutée (TVA) et les redevances constituent les principales sources de revenus gouvernementaux issus du secteur. Les contributions apportées par les droits relatifs aux terrains demeurent relativement peu élevées, pour ne pas dire nulles dans certains pays.

Enfin, disposition législative rare dans les codes miniers de la région, des pays comme l’Indonésie et les Philippines y ont introduit des clauses obligeant les entreprises extractives à verser des redevances qui pourront profiter à la fois aux régions, provinces, districts et communautés directement affectés par les activités minières. Dans le cadre de sa politique de décentralisation, entre 1,5 % et 35 % des redevances provenant des activités minières indonésiennes sont perçues par la région où se situe l’exploitation minière. Sans que ce soit dans les mêmes proportions, on trouve la même disposition législative et fiscale aux Philippines (2 à 3 %). Toutefois, ce pays est le seul à imposer au secteur minier la constitution d’un fonds social reversé aux populations autochtones directement touchées par les projets miniers.

V – Une structure minière régionale à la multitude d’acteurs publics et privés

Les codes miniers influent directement sur le nombre et la nationalité des entreprises ainsi que sur la structuration du secteur dans chaque pays. Cependant, en ce qui concerne le secteur minier, il faut faire preuve d’humilité : nous ne savons presque rien des petites et moyennes entreprises menant des activités extractives dans les pays d’Asie du Sud-Est. Ce constat, nous le devons, d’une part, à la gestion traditionnellement obscure de ce secteur d’activité et, d’autre part, au fait que les sociétés asiatiques cultivent l’opacité sur des questions touchant à la dimension stratégique, mais aussi vénale, que sont les ressources naturelles et leur exploitation. Cela explique en partie que, pour la très grande majorité des projets miniers, les informations sur les superficies accordées par le système concessionnaire sont manquantes. Cela dit, la plupart des projets miniers étant encore en phase de prospection ou d’exploration, il n’est pas étonnant que de nombreuses informations sur les projets soient indisponibles. En effet, les États et les sociétés minières communiquent davantage sur les projets miniers une fois que le contrat d’exploitation est signé, c’est-à-dire après les phases de prospection, d’exploration, d’étude de faisabilité et de construction des infrastructures.

Les grandes multinationales étrangères du secteur sont présentes en Asie du Sud-Est et se partagent le marché depuis la libéralisation progressive des années 1990. La plupart des pays utilisent les grandes compagnies minières comme levier financier et technique pour développer le secteur minier (Cambodge, Laos) ou pour créer des sociétés minières nationales d’envergure (Birmanie, Indonésie, Malaisie, Philippines, Thaïlande et Vietnam). Ces partenariats d’affaires se font en coentreprise (joint venture) avec des sociétés publiques ou des compagnies détenues par des intérêts privés (USGS 2013b, 2013c, 2013d, 2013e, 2013f, 2013g ; USGS 2014b, 2014c). Dans bien des cas, la nouvelle structure juridique née de ce mariage installe son siège social dans le pays où sont menées les activités extractives. On constate que ces coentreprises jouent le jeu en menant de vrais projets miniers ou, dans d’autres cas, sont de simples boîtes aux lettres permettant aux multinationales étrangères de bénéficier des avantages législatifs et fiscaux au même titre qu’une entreprise nationale.

Les groupes occidentaux se sont implantés très tôt dans la région. La plupart des géants mondiaux du secteur sont présents : l’Anglo-Australien bhp Billiton (Indonésie, Cambodge), le Brésilien Vale (Indonésie), l’Anglo-Australien Rio Tinto (Indonésie), l’Anglo-Suisse Glencore-Xstrata (Philippines), l’Américain Freeport McMoran (Indonésie), l’Australien Newcrest Mining (Indonésie), l’Australien PanAust (Thaïlande, Laos), etc.

Bien que les sociétés chinoises soient arrivées plus récemment en Asie du Sud-Est, elles occupent d’ores et déjà une place importante dans la région. Très présentes dans la péninsule indochinoise, Norinco, China Nonferrous Metal Mining (CNMC) et Taiyuan Iron & Steel Co. (TISCO) sont engagées dans des projets d’exploitation du cuivre et du nickel en Birmanie. MMG Limited exploite la mine d’or[21] et de cuivre de Sepon au Laos. Les intérêts chinois prospectent, explorent et exploitent aussi au Cambodge, en Indonésie (G-Resources Group) et en Malaisie (J Resources).

Si des pays comme le Cambodge et le Laos laissent les grandes concessions minières aux mains des firmes étrangères, ce modèle de développement minier n’est qu’en partie utilisé par les autres gouvernements de la région. En Indonésie, le secteur minier est partagé entre les grandes sociétés étatiques et les multinationales étrangères. Aux Philippines, l’activité extractive est assurée par une multitude de compagnies nationales, notamment pour l’or, et par des entreprises privées (charbon). En revanche, le cuivre et le nickel sont bien souvent laissés aux mains des grandes firmes étrangères. La structure du secteur minier vietnamien reste encore largement dominée par les grandes entreprises d’État (Vinacomin, Vimico, Vinachem). On constate la même structure en Birmanie avec les grands groupes étatiques que sont Mining Enterprise no 1 et Mining Enterprise no 3.

Force est de constater que l’ensemble de l’industrie minière mondiale est présente en Asie du Sud-Est. Les projets de prospection et d’exploration y foisonnent et témoignent de l’abondance des ressources minérales encore inexploitées. Si des pays comme la Birmanie, le Cambodge et le Laos occupent encore une place réduite dans le volume de minerai extrait en Asie du Sud-Est, ils commencent à intéresser les investisseurs. La Birmanie est riche en réserves de charbon, de cuivre, de nickel, de zinc et d’or. Quant au Cambodge, il s’est lancé dans une politique fiscale et législative très agressive et concurrentielle afin d’attirer de nombreux investisseurs étrangers sur son territoire. D’après le General Department of Mineral Resources of Cambodia (Vichett 2013 : 2), 91 compagnies, principalement originaires d’Australie, de Chine, du Vietnam et de Thaïlande, ont obtenu des licences d’exploration pour un total de 139 projets portant sur le cuivre, l’or et le fer (118 projets), le charbon (14 projets) et d’autres minerais (7 projets). Cette politique volontariste de Phnom Penh n’est pas sans causer quelques tensions. Ainsi, 18 provinces, sur les 23 que compte le pays, ont des concessions minières sur leurs territoires (crrt 2013 : 3) et 24 000 kilomètres carrés, soit 13 % du territoire cambodgien, auraient déjà été distribués aux compagnies minières (crrt 2013 : 3), ce que dénoncent la population très majoritairement rurale (80 %) et les ONG (Global Witness 2009). De la même façon, animé par la volonté de pérenniser sa croissance économique, le Laos entend profiter de toutes les occasions capables de la soutenir, au premier rang desquelles figure le développement du secteur minier.

La présence de multiples acteurs étrangers sur le territoire national est une question litigieuse dans la plupart des pays et pose la question des retombées réelles du secteur minier pour l’économie nationale et les populations.

Conclusion

Dans bien des cas (Birmanie, Cambodge, Laos et Vietnam), on peut affirmer que les nouveaux codes miniers sont encore trop jeunes pour qu’on analyse leurs conséquences ; une longue période est encore nécessaire avant de pouvoir en évaluer les principaux impacts. Cependant, il est à noter que les codes miniers de l’Indonésie et des Philippines ont consolidé à bien des égards les visées de réappropriation de la ressource minérale prévues de longue date par les constitutions, et que les mesures prises pour freiner le mouvement d’ouverture des années 2000 se sont révélées importantes. Néanmoins, si ces mesures ont reçu un accueil favorable des populations, dans quelle mesure le secteur minier va-t-il répondre favorablement à ces nouvelles règles ? Va-t-il jouer le jeu et contribuer davantage au développement national et à la réduction de la pauvreté des communautés ou explorer d’autres territoires dans lesquels on trouve des politiques plus favorables à l’exploitation minière ?

Que ce soit à travers les nouvelles lois minières ou l’instauration de moratoires, les pays de la région souhaitent reprendre la main sur le secteur et favoriser une meilleure répartition des richesses. Mais, il ne faut pas s’y tromper, l’objectif des États sud-asiatiques n’est pas de procéder à des nationalisations, mais de permettre au pays de tirer un profit maximum de ses ressources minérales. Fondées sur la problématique de l’équilibre des retombées entre les divers acteurs du secteur, ces lois minières et moratoires visent à accroître le poids des firmes nationales et les investissements étrangers, en particulier dans la transformation locale du minerai (Indonésie, Vietnam). Cependant, ces mesures manquent de clarté, ce qui fait dire parfois de manière excessive à de nombreux médias et observateurs étrangers que nous assistons en Asie du Sud-Est à un nationalisme économique autour de la gestion des ressources naturelles, notamment minérales. Plus fondamentalement, le manque de réelle volonté politique des États sud-asiatiques pose la question des difficultés relatives à un « retour de l’État » dans l’économie et le développement national, très nettement confronté à un problème de dépendance des marchés internationaux.

Parties annexes

Note biographique

Éric Mottet est professeur au Département de géographie de l’Université du Québec à Montréal (UQAM), directeur adjoint du Centre québécois d’études géopolitiques (CQEG) ainsi que membre associé du Groupe d’études et de recherche sur l’Asie contemporaine (GÉRAC) et de l’Institut de recherche sur l’Asie du Sud-Est contemporaine (IRASEC).

Notes

-

[1]

Le classement Asie-Pacifique de l’United States Geological Survey (USGS) comptabilise la production de 31 pays. Cette étude de référence s’appuie sur des données issues à la fois des agences (ou ministères) nationales responsables des statistiques sur la production des matières minérales, mais également sur des données provenant d’organismes internationaux et de centres de recherche privés.

-

[2]

L’USGS place les pays d’Asie centrale avec l’Europe et non pas avec l’Asie-Pacifique.

-

[3]

Nous traitons dans cet article uniquement des ressources minérales destinées aux secteurs industriel et énergétique. Les minerais extraits pour la construction (calcaire, sable, marbre, schiste, etc.) ne sont donc pas pris en compte dans les statistiques.

-

[4]

Bien que le Timor-Leste fasse partie de l’Asie du Sud-Est, il n’est pas pris en compte dans cet article étant donné que les données minérales les plus récentes datent de 2005, ce qui rend la comparaison avec les autres pays de la région difficile.

-

[5]

On utilise le niobium dans la fabrication de l’acier, de superalliages ou de super-conducteurs.

-

[6]

La prospection concerne généralement la recherche de gisements dans une vaste zone géographique par l’analyse de la littérature et de la cartographie géologique existantes, l’observation des éclats de roches ou de photographies aériennes.

-

[7]

L’exploration englobe les travaux de prospection, d’échantillonnage, de cartographie et de forage visant à rechercher des gisements et à en déterminer l’emplacement.

-

[8]

http://skyscraperpage.com/, consulté le 30 octobre 2014.

-

[9]

D’après Claude Meyer (2014 : 303), les importations de minerais représentent 200 G$ US par année.

-

[10]

Le taux de dépendance étrangère (rapport entre les importations et la consommation) est de 44 % pour le cuivre, de 62 % pour le minerai de fer et de 78 % pour l’alumine (Meyer 2014 : 302).

-

[11]

La majorité des entreprises minières chinoises qui s’installent dans les pays d’Asie du Sud-Est pour organiser l’approvisionnement de la Chine sont des sociétés contrôlées totalement ou partiellement par l’État central ou par les provinces.

-

[12]

Les investisseurs chinois sont très actifs en Indonésie (charbon, nickel), en Malaisie (fonderies d’aluminium et d’acier), aux Philippines (cuivre) et au Laos (or, cuivre et argent).

-

[13]

CAMCF, 2014. Consulté sur Internet (www.camcf.org:11002/) le 30 octobre 2014.

-

[14]

AMMin (asean Ministerial Meeting on Minerals), 2014. Consulté sur Internet (www.asean.org/communities/asean-economic-community/category/asean-ministerial-meeting-on-minerals-ammin) le 30 octobre 2014.

-

[15]

Brunei, Singapour et le Timor-Leste ne sont pas traités dans cet article.

-

[16]

Elle fut abrogée en 1949 et 1950 avant d’être restaurée en 1959, puis renforcée par plusieurs amendements successifs (en 1999, 2000, 2001 et 2002).

-

[17]

Il ne se fait pas d’exploitation minérale à Brunei et à Singapour.

-

[18]

Codes miniers et lois fiscales des pays concernés.

-

[19]

L’industrie minière cumule de nombreuses incitations législatives et fiscales, par exemple des termes relatifs à la dépréciation des dépenses d’investissement pour les phases de prospection et d’exploration, des exemptions de droits douaniers d’importation, des quotas d’immigration sur le nombre d’employés expatriés recrutés, pour le personnel expatrié la possibilité d’avoir des exemptions de taxes sur le rapatriement des fonds personnels dans le pays de résidence, des exemptions de taxes sur les opérations de change, des déductions des sommes investies dans la R-D, des pertes reportées à des fins d’impôt, des amortissements fiscaux initiaux et subséquents, des négociations pour le calendrier de paiement des redevances, etc.

-

[20]

Les fortes hausses de prix des dernières années ont engendré de fortes hausses des coûts de production des activités minières. Il est donc faux de croire que cette hausse des prix a entraîné une augmentation de la profitabilité des opérations minières du même ordre.

-

[21]

Arrêt de l’exploitation de l’or en décembre 2013.

Bibliographie

- Bafoil François 2012, Capitalismes émergents. Économies politiques comparées : Europe de l’Est et Asie du Sud-Est, Paris, Presses de Sciences Po.

- BP, 2013, BP Statistical Review of World Energy, London, BP.

- Cabestan Jean-Pierre, 2010, La politique internationale de la Chine, Paris, Presses de Sciences Po.

- Carfantan Jean-Yves, 2014, Le défi chinois. Les nouvelles stratégies d’un géant, Paris, Seuil.

- Chadwick Kim 2013, « Tiger Cub Projects », International Mining, mai.

- Colin Sébastien, 2011, La Chine et ses frontières, Paris, Armand Colin.

- Cordesman Anthony H. et al., 2013, Chinese Military Modernization and Force Development, Washington, dc, Center for Strategic and International Studies. Consulté sur Internet (csis.org/files/publication/130725_chinesemilmodern.pdf) le 30 octobre 2014.

- Courmont Barthélémy, 2010, La tentation de l’Orient. Une nouvelle politique américaine en Asie-Pacifique, Québec, Septentrion.

- Courmont Barthélémy et Éric Mottet, 2014, « L’Asie du Sud-Est : pré carré chinois ou limites de la stratégie expansionniste de Pékin ? », Recherches internationales, no 98 : 105-120.

- CRRT (Cambodians for Resource Revenue Transparency), 2013, Transparency and Minerals Development in Cambodia. The Cases of oz Minerals and BHP Billiton, Phnom Penh, CRRT.

- De Koninck Rodolphe, 2012, L’Asie du Sud-Est, Paris, Amand Colin.

- Deloitte, 2013, À l’affut des tendances de 2014. Les dix principaux enjeux des sociétés minières pour l’année à venir, Toronto, Deloitte.

- DLA Piper 2012, Mining in the Asia Pacific. A Legal Overview, New York, DLA Piper.

- Global Trade Atlas, 2011. Consulté sur Internet (www.gtis.com/gta/) le 30 octobre 2014.

- Global Witness, 2009, Country for Sale. How Cambodia’s Elite Has Captured the Country’s Extractive Industries, Washington, dc, Global Witness Publishing.

- International Labour Organization (ILO), 2014, The 1945 Constitution of the Republic of Indonesia. Consulté sur Internet (www.ilo.org/wcmsp5/groups/public/---ed_protect/---protrav/---ilo_aids/documents/legaldocument/wcms_174556.pdf) le 30 octobre 2014.

- Lasserre Frédéric, 1996, Le dragon et la mer. Stratégies géopolitiques chinoises en mer de Chine du Sud, Paris, L’Harmattan.

- Lincot Emmanuel et Barthélémy Courmont, 2012, La Chine en défi, Paris, Érick Bonnier.

- Mérenne-Schoumaker Béatrice, 2013, Atlas mondial des matières premières, Paris, Autrement.

- Meyer Claude, 2014, La Chine, banquier du monde, Paris, Fayard.

- Mottet Éric, 2012, « L’exploitation minière en Asie du Sud-Est : des trajectoires variées et incertaines », Monde chinois, nouvelle Asie, no 30 : 110-113.

- Mottet Éric, 2013, « Au Laos, la nouvelle aventure minière pourra-t-elle se dérouler sans conflit ? », LesCahiers d’Outre-Mer, vol. 66, no 262 : 217-245.

- Mottet Éric et Yann Roche, 2013, « L’Association des Nations de l’Asie du Sud-Est comme laboratoire de la multipolarité ? », dans B. Courmont et É. Mottet (dir.), Repenser la multipolarité, Québec, Septentrion : 150-171.

- National Bureau of Statistics, 2011, China City Statistical Yearbook 2011, China Statistics Press.

- Official Gazette of The Republic of The Philippines, 1987, Constitution of the Republic of the Philippines. Consulté sur Internet (http://www.gov.ph/constitutions/the-1987-constitution-of-the-republic-of-the-philippines/) le 30 octobre 2014.

- PWC, 2012, Corporate Income Taxes, Mining Royalties and Other Mining Taxes, London, PricewaterhouseCoopers.

- Shee Poon Kim, 2011, « An Anatomy of China’s “Sting of Pearls” Strategy », The Hikone Ronso, no 387 : 22-39. Consulté sur Internet (www.biwako.shiga-u.ac.jp/eml/Ronso/387/Kim.pdf) le 30 octobre 2014.

- Tertrais Hugues, 2012, La Chine et la mer de Chine. Sécurité et coopération régionale en Asie du Sud-Est, Paris, L’Harmattan.

- Trainar Florence et Vanessa Bonnet, février 2013, « Le secteur minier : un gisement de croissance pour l’ASEAN », Horizon ASEAN, Singapour, Conseil pour les affaires économiques, Ambassade de France.

- USGS, 2013a, 2011 Minerals Yearbook – Asia and the Pacific, Reston, US Geological Survey.

- USGS, 2013b, 2011Minerals Yearbook – Burma, Reston, us Geological Survey.

- USGS, 2013c, 2011Minerals Yearbook – Cambodia, Reston, us Geological Survey.

- USGS, 2013d, 2011 Minerals Yearbook – Laos, Reston, us Geological Survey.

- USGS, 2013e, 2011 Minerals Yearbook – Malaysia, Reston, us Geological Survey.

- USGS, 2013f, 2011 Minerals Yearbook – Philippines, Reston, us Geological Survey.

- USGS, 2013g, 2011 Minerals Yearbook – Vietnam, Reston, us Geological Survey.

- USGS, 2014a, Mineral Commodity Summaries 2014, Reston, us Geological Survey.

- USGS, 2014b, 2012 Minerals Yearbook – Thailand, Reston, us Geological Survey.

- USGS, 2014c, 2012 Minerals Yearbook – Indonesia, Reston, us Geological Survey.

- Vichett Chrea, 2013, Current Situation of Mining Industry in Camdodia, Phnom Penh, General Department of Mineral Resources of Cambodia.

- Yardney Micheal, 2012, « How Australian Property Markets will Benefit From China’s Industrial Revolution », Property Observer. Consulté sur Internet (www.propertyobserver.com.au/forward-planning/investment-strategy/economy-and-demographics/15395-how-australian-property-markets-will-benefit-from-chinas-industrial-revolution.html) le 30 octobre 2014.

Liste des tableaux

Tableau 1

Les codes miniers en Asie du Sud-Est[17]

Tableau 2

Législation et fiscalité du secteur minier en Asie du Sud-Est